又见科创板违规申购!这家私募被列入限制名单6个月

财联社(记者陈靖)讯,监管层再次出手整治私募机构科创板打新乱象。

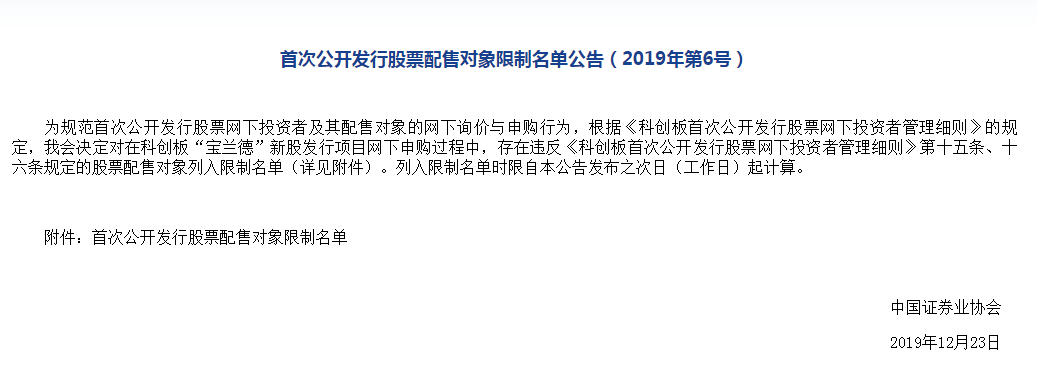

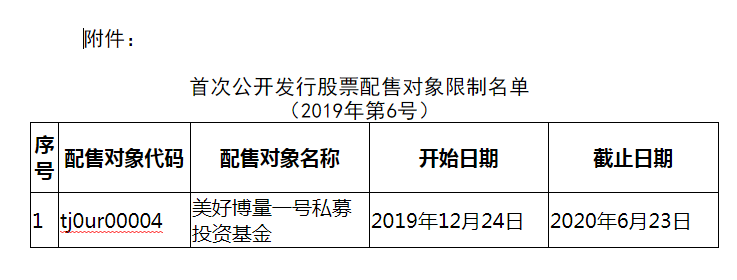

12月23日,中国证券业协会(以下简称“中证协”)发布首次公开发行股票配售对象限制名单公告。因在科创板申购中存在违反规定的股票配售对象,美好博量一号私募投资基金列入限制名单。列入限制名单时限自2019年12月24日起,至2020年6月23日止。

美好博量一号私募基金遭“拉黑”6个月

12月23日,中证协发布了“首次公开发行股票配售对象限制名单公告(2019年第6号)”,文件中提到,为规范首次公开发行股票网下投资者及其配售对象的网下询价与申购行为,根据《科创板首次公开发行股票网下投资者管理细则》的规定,我会决定对在科创板“宝兰德”新股发行项目网下申购过程中,存在违反《科创板首次公开发行股票网下投资者管理细则》第十五条、十六条规定的股票配售对象列入限制名单(详见附件)。列入限制名单时限自本公告发布之次日(工作日)起计算。也即自2019年12月24日起,至2020年6月23日止。

而这并非对私募科创板违规申购的首次处罚。

曾有139个账户打新被拉黑

12月10日,中国证券业协会发布了《首次公开发行股票配售对象黑名单公告(2019年第3号)》。在公告中,证券业协会称,决定对在主板、中小板、创业板2019年7~8月21个IPO项目网下申购过程中,存在违反《首次公开发行股票承销业务规范》第四十五条、四十六条规定的139个股票配售对象列入黑名单。

值得注意的是,私募机构被协会处罚的同时,超配股份也全部被没收。

《细则》中第十五条明确,网下投资者及相关工作人员在参与科创板首发股票网下询价时,不得存在十三项禁止性行为。其中第十一项为“未合理确定拟申购数量,拟申购金额超过配售对象总资产或资金规模”。

财联社记者注意到,涉及139个股票配售对象,其中不乏一些知名的私募、公募,包括百亿私募明汯投资、债券私募银叶投资、公募先锋基金旗下的产品。这些账户因为打新违规,将被“拉黑”半年或一年时间。

此次被列入限购名单的139只私募产品共参与了首批24家科创板新股的网下询价,其超额认购的获配规模总计达到5863.5万股,过户金额共计4.11亿元。

据悉,这些账户在网下打新科创板股票时,为提高中签率而顶格申购,均存在申购金额超过其总资产或资金规模的情况。

私募机构手中目前持有的超额申购股份应如何处理?监管层目前并没有明确规则可循。有私募机构人士称,超配股份的收益将全部捐赠给公益机构;亦有接近监管的人士称,相关收益将交给中国证券投资者保护基金。

中国基金业协会当天亦发布公告称,部分私募基金管理人管理的私募基金产品,为自身利益最大化,无视配售规则,违规超规模申购,不仅损害了其他投资者利益,损害了基金产品投资者利益,更有损市场公平法治精神。基金业协会谴责一切破坏市场公平法治的行为,并敦促上述机构认真反省,积极整改,支持中国证券业协会的处理措施。

从限制时间上看,此次列入黑名单时限自本公告发布之次日(工作日)起计算。因2019年1~6月发生违规情形已被列入黑名单,7~8月又发生违规情形应延长黑名单时长的配售对象,其时限自原公告公布的日期起计算。也就是说,此次黑名单中的账户,限制时间有两种,一种是从2019年9月6日到2020年9月5日,限制一年;一种是从2019年12月10日到2020年6月9日,限制时间为半年。

财联社记者发现,在12月10日的限制黑名单中,有118个是自然人账户,其余的均为机构账户。

监管层亮剑科创板违规打新,行业监管趋严

资料显示,《首次公开发行股票承销业务规范》第四十五条规定:网下投资者在参与网下询价时存在下列情形的,主承销商应当及时向协会报告:(一)使用他人账户报价;(二)投资者之间协商报价;(三)同一投资者使用多个账户报价……(十一)机构投资者未建立估值模型;(十二)其他不独立、不客观、不诚信的情形。

《首次公开发行股票承销业务规范》第四十六条规定:网下获配投资者存在下列情形的,主承销商应当及时向协会报告:(一)不符合配售资格;(二)未按时足额缴付认购资金;(三)获配后未恪守持有期等相关承诺的;(四)协会规定的其他情形。

行业人士表示,“打新机构和高净值股东本身是市场打新的主要参与者,违规打新不仅影响新股承销,还会影响市场公允,所以有必要对违规机构和个人提出警示。”

私募违规超额申购科创板,备受市场关注。今年以来,屡屡有机构和个人因打新违规被处罚。

早在3月29日,中国证券业协会发布了2019年首批首次公开发行股票配售黑名单,共有180个股票配售对象被列入黑名单,包括大量券商资管、私募等账户。

9月5日,中国证券业协会发布了2019年第二批首次公开发行股票配售黑名单,185个股票配售对象榜上有名,这些账户将无缘打新。

此外,在科创板打新方面,截至目前,也有多家机构和个人被罚。比如,今年7月,中国银河证券股份有限公司自营账户因在科创板“天准科技”新股发行项目网下申购过程中违规,被限制打新半年。而在前不久,望正资本旗下的望正基石投资一号也被列入限制名单。

私募基金参与科创板投资应依法合规

在科创板首批新股发行项目中,部分私募基金超产品资金规模申购,违反了科创板配售规则,受到中国证券业协会自律处理。中国证券投资基金业协会公开谴责上述违规申购行为,支持中国证券业协会的处理措施。

科创板是实施创新驱动发展战略、深化资本市场改革的重要举措,在增强资本市场对科技创新企业的包容性,支持关键核心技术创新,提高服务实体经济能力方面,担当了试验田作用。党中央、国务院高度重视科创板建设,中国证监会、上海证券交易所、中国证券业协会分别颁布了《科创板首次公开发行股票注册管理办法(试行)》、《上海证券交易所科创板股票发行与承销实施办法》、《科创板首次公开发行股票网下投资者管理细则》(下称《管理细则》)等一系列制度规则,为各参与方提供了明确规则和清晰的行为指引。其中,《管理细则》明确要求不得存在“拟申购金额超过配售对象总资产或资金规模”等十三种行为。部分私募基金管理人管理的私募基金产品,为自身利益最大化,无视配售规则,违规超规模申购,不仅损害了其他投资者利益,损害了基金产品投资者利益,更有损市场公平法治精神。中国证券投资基金业协会谴责一切破坏市场公平法治的行为,并敦促上述机构认真反省,积极整改。

中国证券投资基金业协会呼吁全体基金管理人和从业者,要认真学习领会“四个敬畏、一个合力”精神要求,从投资人利益出发,恪尽忠实、注意义务,自觉坚持行业操守,依法合规参与资本市场,为科创板健康发展做出积极贡献。

根据证券业协会《科创板首次公开发行股票网下投资者管理细则》(详情见本公号文:私募基金网下参与科创板打新:需规模10亿以上,96%私募无缘直接参与)第十八条的规定,违反规定的配售对象将被列入限制名单,被列入限制名单期间,将不得参与科创板、主板、中小板、创业板首发股票网下询价。

据分析,私募机构超额申购,可能是为了获得更多的配额、提高中签率。根据《上海证券交易所科创板股票发行与承销业务指引》等规定,C类投资者参与科创板网下打新的资金无需提前缴款、冻结,使得私募机构有机会通过申购金额大大超过自己实际资产规模的方式,提高中签率。

推荐阅读 相关文章

私募基金抛售规模或已创下纪录 卖家还在不断扩大折扣只求脱手

据投资者透露,资管公司正在出售其私募股权套现,以弥补在其它市场上的损失并重新平衡投资组合,这也让私募资产在二级市场的出售规模接近创纪录。...

以私募之名行非法吸收存款之实,卓汇基金四大违规浮出水面

私募监管趋严,违规乱象正被加速出清。成立9年的私募卓汇基金,上半年已被中基协注销、高管也遭处罚。到了年底,当地监管局再度悉数卓汇基金多项违规...

万鼎富通罚单还原“募新还旧”操作,与恒大集团的资本往来浮现

私募罚单常有,能够吸睛在于,一则罚单牵扯出了百亿私募与恒大集团间盘根交错的利益关系。同时业内人士指出,罚单所涉及的“募新还旧”操作,其实并不...

今年来已203只基金退场,超千只基金已濒临5000万清盘“红线”

截至12月6日,今年以来已有203只基金清盘,较去年同期减少20%。其中,混合型基金清盘数量最多,达79只。此外,债券型和股票型基金分别有7...

单周百亿私募仓位终结“三连升”,中小私募却开启加仓模式,双方因何见分歧?

9月以来,在内外部市场环境影响下,A股逐渐走出此前的弱势调整,企稳态势日益明显。但上述背景下,私募整体情绪短期却依旧难以彻底逆转。...

宜华集团与私募操纵股价反亏8亿 严打操纵市场需用重典

宜华健康操纵案是按原《证券法》查处的,两家公司分别处以225万元、75万元的罚款。两位主要责任人被给予警告并分别处以60万元罚款。...

涉“杀猪盘”私募有了下文:资格遭注销,高管被谴责

近一个月+38%,“成长一哥”任泽松距离彻底翻身还有多远?

相比于2019、2020年的风光无限,年初至今行情的变化超出了几乎所有私募的预期。在此背景下,年内私募大佬们产品净值变动也波澜起伏。...

出清“乱私募”:监管风暴来袭,年内逾两千家私募注销

截至目前,年内已有2000多家私募基金管理人注销,其中,770家因失联、异常经营、纪律处分等问题被中基协强制注销。这一数字再次刷新纪录,相比...

以私募之名行非法吸收存款之实,卓汇基金四大违规浮出水面

私募监管趋严,违规乱象正被加速出清。成立9年的私募卓汇基金,上半年已被中基协注销、高管也遭处罚。到了年底,当地监管局再度悉数卓汇基金多项违规...