顶流也翻车!自购4000万元,董承非“奔私”首募第一日仅卖7亿元

2022年最受关注的一场“公转私”新发产品,终于迎来首秀。

5月9日,睿郡资产管理合伙人兼首席研究官董承非发行首批新产品。即使他自购4000万元,卖力“吆喝”,首日募集金额仅在7亿元左右,不禁让市场唏嘘。

作为曾经的600亿“顶流”,董承非是公募行业最受关注的明星基金经理之一,所管理的兴全趋势,持有人户数一度高达300万户。

对于董承非“奔私”首募,7亿元显然不是一个理想的成绩单。毕竟,资管行业的商业模式,让每一位从业者都很难忽视规模。

一半是火焰,一半是海水。目前很大比例的公私募产品,出现大幅回撤,投资人信心处于冰点。资本市场“靠天吃饭”的属性,让业界期待看到火焰与海水的碰撞。

自购金额创纪录

事实上,明星基金经理“奔私”,也存在不少水土不服的情况,既要看基金经理脱离平台之后单兵作战的能力,也要考虑风格能否适应私募的问题。

从风格角度来看,私募比公募更看重回撤,而董承非是一位颇适应熊市的基金经理。纵观其职业生涯,董承非持仓无明显行业偏好,且持仓行业广度大;回撤方面,董承非控制的相当出色,其职业生涯历史最大回撤不超过30%,体现出其强大的风控能力与稳中求胜的投资理念。

董承非对于个人能力有清晰认知,曾表示无意成为全能型基金经理,也无意做导致风格漂移的事,更希望守住能力圈。在公募生涯,他对机构抱团的参与度不高。

相比很多自立门户的“公转私”,董承非选择了加入平台型私募。董承非选择睿郡资产作为投资生涯的下一站,睿郡资产是由老同事、兴证全球基金两位前任高管联合创立的百亿私募。

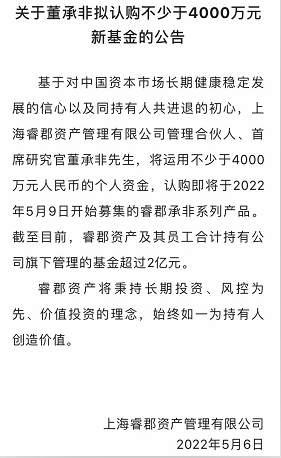

5月6日,睿郡资产公告,基于对中国资本市场长期健康稳定发展的信心以及同持有人共进退的初心,董承非将运用不少于4000万元的个人资金,认购5月9日开始募集的睿郡承非系列产品。需要强调的是,该自购金额也创下“公转私”首秀之最。

睿郡承非系列产品在招商银行、平安银行、兴业银行、中信银行、兴业证券、中信证券等十个渠道同时开售,发行期为5月9日到5月13日。该系列产品设置了两年封闭期和一年准封闭期,在准封闭期内可有条件赎回,准封闭期赎回费3%。

值得一提的是,即便是在3000点左右,董承非也不愿意判断点位高低。

董承非表示,目前,市场可上可下,很难做方向性判断。他以“隆冬已过,春寒料峭”来形容当前市场,未来一段时间,市场可能会处于瓶颈期。

“可能未来一段时间市场还处于一个过渡期,在过渡期内,我觉得不能寄予太高的回报期望。但现在唯一的好处就是真正的无风险收益下来了,只要我们做好不要被春寒冻死的准备。”在近期的路演中,董承非如是表示。

渠道信用透支?

“顶流”董承非的私募首作,曾被某些渠道人士当成年内大爆款的最强候选。然而,从首日销售情况来看,募集金额与预期落差巨大。

一直以来,“公转私”首秀大都有“靠天吃饭”的意味,“好发不好做”也多有出现。2015年,也有诸多明星基金经理“公转私”,首募市场极其火爆。不过,在经历股灾和熔断之后,这位曾经的公募大佬,离舞台的中心越来越远。

不可否认,业内也出现过爆款和业绩两不误的案例。2018年末,陈光明创办睿远基金之后发行的首期专户产品洞见一期低调结束募集。在当时发行市场低迷的背景下,该产品募资规模逾百亿元,明星基金经理的光环效应被发挥到极致。

洞见一期的发行时点,成就了持有人和资管机构的双赢,产品成立后,便迎头赶上两年牛市。待到2021年8月洞见二期发行,洞见一期的收益已经翻倍。

明星基金经理的赚钱效应显现,爆款产品深入人心。“公转私”首秀的吸引力,在原东证资管投资大咖林鹏身上被推至一个新高度。

2020年10月19日,登记仅一个月的和谐汇一资产推出首只私募基金,由林鹏担任该产品的投资经理。A股赚钱效应持续,叠加渠道提前预热,这次产品发行几乎成为顶流基金经理发行的标志性事件。

林鹏的首秀,成了渠道的“秀场”。在产品发行当天,渠道方捷报频传,中午即突破百亿元,下午又先后突破130亿元、150亿元。甚至有部分渠道因为销售火爆,系统出现严重拥堵。

一名资深业内人士告诉时代周报记者,目前发行遇冷是事实,百亿私募也难推新品,头部公募也时有基金发行失败。不过,回头看2018年,那时也是市场底部,为何陈光明却能制造出轰动效应?

市场行情切换,前两年爆款频出和目前普遍较大回撤形成鲜明对比。与公募不同,私募一般会设置止损线,当前较大的市场回撤使部分私募产品逼近止损线甚至提前清盘。根据私募排排网收录的私募产品数据,今年以来,市场已有1069只私募产品提前清算,风险已得到一定释放。

招商证券研报显示,单位净值低于0.8的产品占比已接近历史峰值。近期规模最大(百亿元以上)的私募有8.93%的产品接近止损线,顶部私募的高占比归咎于2021年以来大量新发产品,遭遇当前较大的清盘风险。

上述资深业内人士认为,相比两年之前,渠道的信用或许出现了透支。在他看来,以董承非在行业的咖位而言,至少不输林鹏。

推荐阅读 相关文章

私募基金抛售规模或已创下纪录 卖家还在不断扩大折扣只求脱手

据投资者透露,资管公司正在出售其私募股权套现,以弥补在其它市场上的损失并重新平衡投资组合,这也让私募资产在二级市场的出售规模接近创纪录。...

以私募之名行非法吸收存款之实,卓汇基金四大违规浮出水面

私募监管趋严,违规乱象正被加速出清。成立9年的私募卓汇基金,上半年已被中基协注销、高管也遭处罚。到了年底,当地监管局再度悉数卓汇基金多项违规...

万鼎富通罚单还原“募新还旧”操作,与恒大集团的资本往来浮现

私募罚单常有,能够吸睛在于,一则罚单牵扯出了百亿私募与恒大集团间盘根交错的利益关系。同时业内人士指出,罚单所涉及的“募新还旧”操作,其实并不...

今年来已203只基金退场,超千只基金已濒临5000万清盘“红线”

截至12月6日,今年以来已有203只基金清盘,较去年同期减少20%。其中,混合型基金清盘数量最多,达79只。此外,债券型和股票型基金分别有7...

百亿私募自述与反思:大幅回撤让我们非常痛苦

“去年10月份至今,产品出现了超出预期的回撤,我们花了很多时间,一直在思考问题到底出现在哪里、如何做好。”头部私募敦和资管最新举办的2022...

董承非拟以个人资金自购新基金不少于4000万

5月6日,睿郡资产公告称,基于对中国资本市场长期健康稳定发展的信心以及同持有人共进退的初心,公司合伙人董承非将运用不少于4000万元人民币的...

原“公募一哥”任泽松产品净值腰斩已久,今年私募的日子会何这么难

相比于2019、2020年的风光无限,年初至今的震荡深跌超出了几乎所有私募的预期,一些曾被奉为神话的明星私募也未能幸免。今年以来,私募大佬们...

私募基金抛售规模或已创下纪录 卖家还在不断扩大折扣只求脱手

据投资者透露,资管公司正在出售其私募股权套现,以弥补在其它市场上的损失并重新平衡投资组合,这也让私募资产在二级市场的出售规模接近创纪录。...