诺邦股份:前三季度实现营收15.58亿元,业绩持续保持稳定增长

10月28日晚间,诺邦股份发布2024年前三季度报告,报告期内,公司实现营业收入15.58亿元,同比增长15.47%;净利润6935.49万元,同比增长27.83%;扣非净利润6256.34万元,同比增长29.33%。

对于三季度业绩的增长,诺邦股份在财报中解释称,主要是销售规模增长带动了业绩增长。可以看出,随着国内经济的稳步复苏和消费者对卫生、健康、环保等需求的提升,诺邦股份持续专注主业,在擅长的领域内不断深耕,最终将上半年的业绩涨势延续至三季度。

此外,财报数据显示,诺邦股份利润表、负债表等各项财务数据健康,为全年的业绩增长打下了良好基础。

巩固营销战略,加强降本增效

作为无纺布行业龙头企业,诺邦股份生产的水刺非织造材料主要应用于美容护理类、工业用材类、民用清洁类及医用材料类四大领域,所生产的湿巾、干巾、化妆棉、美妆清洁用品、餐厨清洁用品等产品应用场景多,覆盖人群广。这也是诺邦股份的产品销售规模得以不断增长的原因之一。

三季度,诺邦股份持续打造差异化,继续坚持“向高端市场要效益,向中低端市场要规模”的全年营销战略。一方面,继续研发差异化个性化功能化产品,巩固在高端市场的竞争优势;另一方面,把握中低端市场机遇,调整湿法产品结构与产品售价,进军下沉市场,以性价比赢订单。

此举助力诺邦股份上半年营利双增,也让公司第三季度实现营业总收入5.53亿元,同比增长13.41%;归母净利润2531.24万元,同比增长6.60%。

连续两个财报季的利润增长说明,在正确的营销战略引导下,诺邦股份盈利能力优于同行,在行业竞争加剧,主要产品价格持续下降,同行企业普遍盈利能力下降的当下,诺邦股份逆行而上。

据财报数据显示,上半年,诺邦股份扣非净利润为3916.49万元,同比大增50.29%,三季度该数据再次翻新,前三季度扣非净利润6256.34万元,同比增长29.33%。

兼顾开源与节流是诺邦股份盈利能力提升的秘方,在提升销售能力,扩大市场份额的同时,在成本管控与费用管理方面持续加码。

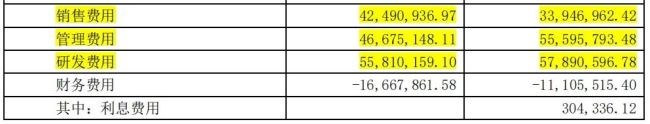

2024年三季度,诺邦股份期间费用为1.28亿元,较上年同期减少801.95万元;期间费用率为8.23%,较上年同期下降1.87个百分点。其中,销售费用同比增长25.17%,管理费用同比减少16.05%,研发费用同比减少3.59%,财务费用同比减少50.09%。

各项财务指标健康

在经营效率、盈利能力、行业地位不断增强的同时,诺邦股份同样重视财务健康与公司成长性,通过优化财务数据,加固企业发展根基。

数据显示,前三季度,诺邦股份总资产约为26.55亿元,比上年度末增长7.01%;应收账款为3.10亿元。公司的资产规模保持稳定增长,应收账款的回收情况良好,有助于维持公司的现金流稳定。

经营活动产生的现金流量净额为2.29亿元,比上年同期增长79.83%;销售商品、提供劳务收到的现金为16.11亿元,现金流量状况良好。

此外,公司在手货币资金约3.65亿元,短期借贷为9873万元,负债率38.82%,公司短期内无偿债压力。

诺邦股份积极拓展国际国内市场,稳步提升外贸业务占比和大客户大订单占比。此外,公司持续发力自有品牌,小植家业务收入占比有望进一步提升。公司业绩仍有增长空间,有望为股东带来可观的回报。

推荐阅读

金科股份,重生延期

日前,*ST金科披露,已通过司法程序,将重整投资方案提交期限延长3个月,以便于完成巨大工作量。同时,管理人同意将意向投资人重整投资方案提交的期限延至11月8日。