惠氏业务萎缩正式并入雀巢奶粉 下一步将开启人员优化

12月1日,雀巢公司在大中华区宣布,计划将其惠氏营养品业务与雀巢婴儿营养品业务合并,并于2026年1月1日成立统一的“雀巢营养品业务”。有分析指出,在收购惠氏13年后,面对该业务增长乏力、中国婴幼儿奶粉市场深度调整以及集团全球裁员1.6万人以削减成本的多重压力,雀巢启动了关键的战略收缩。

据悉,惠氏中国业绩最高峰出现在2015年,当年销售额突破百亿,成为中国奶粉行业首个销售额达百亿的外资配方奶粉品牌。但在雀巢2021年收购惠氏营养品以后,惠氏在中国的业绩一路下滑,虽然雀巢

多次更换惠氏中国业务的负责人,但惠氏中国的体量下滑并未得到好转,相关机构的最新数据显示,目前惠氏在中国市场的体量在30亿元人民币左右。此外,随着惠氏并入雀巢奶粉事业部,两个体系的团队将进行合并,针对重叠岗位的人员优化已成为不可避免的下一步。

“惠氏中国”成为绝唱

此次调整最引人注目的是高层权力的交接。

据悉,雀巢大中华区董事长兼首席执行官马凯思(Kais Marzouki)在内部会议上向员工表示:“这不是倒退,而是为了一个更加美好的开篇。”然而,合并背后的人事变动,揭示了公司战略重心的转移。根据安排,新成立的雀巢营养品业务负责人由谢国耀出任。

公开资料显示,谢国耀是一位新加坡籍高管,其于2016年加入雀巢,2019年进入中国大陆市场,2023年9月接替裘晔出任雀巢婴儿营养业务负责人。在其任内,该业务在2024年实现了“高个位数增长”,并被公司认定为“大中华区增长最大贡献者”。

另一边,原惠氏业务“一把手”裘晔则从掌舵者变为“协助者”。目前,雀巢官方未对其合并后的职位做出任何说明。公开资料显示,裘晔是内部成长起来的老将,自2016年回归后,从品牌营销总监一路升至业务负责人,深谙中国市场与惠氏品牌。并于2023年9月调掌惠氏营养品业务。

值得注意的是,现任雀巢大中华区董事长马凯思(Kais Marzouki)上任后,其倾向于提拔具备区域及全球视野的外籍高管。例如,此前接替姜海英出任雀巢大中华区咖啡业务负责人的Pamela Takai女士,便是从菲律宾市场调任。有分析指出,这与前任重用本土华人高管的策略不同,意在加强总部战略的贯彻力与全球协同,也便于在集团全球架构精简的背景下,更顺畅地执行成本控制与协同增效的战略意图。

10年惠氏中国:从100亿到30亿元

此次合并,标志着雀巢放弃了收购惠氏之初采取的“嵌入式”战略(即保留惠氏独立运营),转向彻底的“整合式”管理。驱动力则来自不容乐观的业绩数据和萎缩的业务现实。

公开资料显示,惠氏品牌诞生于1915年,1986年正式进入中国市场。惠氏中国业绩最高峰出现在2015年,当年销售额突破百亿,成为中国奶粉行业首个销售额达百亿的外资配方奶粉品牌。机构数据显示,在2019年之前的几年里,惠氏一直占据中国婴幼儿配方奶粉市场市占率第一的位置。

而2019年也成为惠氏业绩的分水岭。2019年时,飞鹤和雀巢在国内奶粉市场份额,分别为13.3%、13.5%,双方势均力敌;3年后,飞鹤市占率达17.5%,雀巢下滑至10.7%。

分析指出,从2019年开始,国产奶粉加速崛起,当时的中国奶粉市场一二线市场看重品牌,三四线则靠渠道推动,飞鹤等国产品牌在通过“人海战术”拼得下沉市场后,开始反攻挤占外资扎堆的一二线城市。“与国产相比,外资无法展开人海战术,给予渠道商的利润也远低于国产,在此背景下惠氏迅速没落”。

据悉,在2020年前后,中国的婴幼儿配方奶粉市场主要的销售渠道还是线下母婴店,在那个时间,外资奶粉属于“通路货”,即各家门店都有进货,竞争激烈,价格完全透明,一罐奶粉仅能获利5-10元,且缺乏相应的获客成本支持。相比之下,一些国产大品牌奶粉毛利虽然也不是很高,但厂家会变相提供后台费用支持,如买赠等,这些都是母婴店商家的利润。

2025年前三季度财报显示,雀巢大中华区销售额的有机增长率为-6.1%,其中,第三季度大幅下滑-10.4%,是集团内表现最差的主要市场之一。尽管财报未单独列出惠氏数据,但多方信源指出,以高端婴幼儿奶粉为核心的惠氏业务,是拖累大中华区业绩的主因。早在2024年上半年,雀巢全球财报中就显示婴幼儿营养品板块出现负增长,公司首席财务官安娜·曼茨(Anna Manz)当时便承认“惠氏仍面临挑战”。有行业数据显示,目前惠氏在中国市场的奶粉体量在30亿元左右,大幅低于其2015年的百亿高光期。

目前,中国新生儿人口持续下降,婴幼儿奶粉市场整体从增量竞争转入存量博弈。公开资料显示,雀巢(含惠氏)的市场份额从2019年与飞鹤持平,到2022年已被后者显著反超。国产奶粉在渠道利润支持和本地化营销上具备优势,使得惠氏过去依赖品牌溢价和母婴渠道的模式遭受巨大冲击。

面对业务萎缩,独立运营的双品牌模式已成“成本中心”。雀巢全球新帅费耐睿上任后,强力推行“简化组织”战略,并宣布在未来两年全球裁员约1.6万人。在此背景下,合并重叠业务、削减冗余成本、挖掘协同效应,从“两个团队”变为“一支团队”,成为雀巢在中国市场止损和求存的必然步骤。公司官方表示,合并旨在整合“惠氏的品牌影响力与雀巢的渠道优势”。

合并公告仅是开始,更大的挑战在于合并后的整合与在行业寒冬中求生。据了解,两家公司独立运营十三年,团队、文化、系统各有积淀。合并或将导致市场、销售、运营等环节的岗位重叠。如何平稳、合规地完成“简化组织”炸略,避免核心人才流失,是管理层面临的严峻考验。

有业内人士指出,惠氏历史上因渠道管理不善导致的“价格倒挂”、“线上线下冲突”问题严重,损伤了经销商利益与品牌价值。合并后,如何建立统一、健康的全渠道管理体系,杜绝内部竞争,是实现“1+1>2”协同效应的关键。

据了解,雀巢中国近期已开始渠道体系的改革,任命王雷为全渠道流通食品零售及电子商务负责人,这为营养品业务的渠道整合提供了方向。

推荐阅读

时隔一年,雀巢再换帅

9月2日,雀巢集团通过官网披露公告,董事会已宣布,Philipp Navratil被任命为雀巢集团首席执行官,接替被解雇的傅乐宏(Laurent Freixe),立即生效。

全球裁员,能给雀巢大中华区带来哪些变化?

雀巢本月16日宣布:“计划在未来两年内在全球范围内削减约1.6万个工作岗位(相当于雀巢员工总数的6%),将通过适用的协商程序执行。”

雀巢大中华大区新管理团队就位:聚焦需求减库存

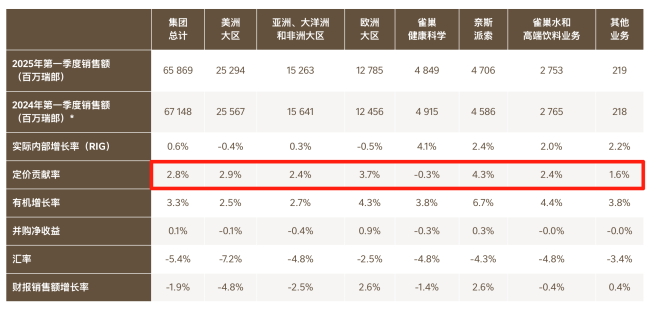

雀巢2025年前9个月总销售额为659亿瑞士法郎,同比下降1.9%。为实现减少30亿瑞郎成本的目标,雀巢未来两年内将裁减1.6万个岗位。

雀巢2025上半年业绩下滑,大中华区调整一年后见分晓

在大中华区采取行动以改善业绩,为了实现可持续增长,雀巢现在专注于通过强化价值主张来拉动消费者需求。这一转型可能需要长达一年的时间才能实现可持续增长

雀巢深化植根中国战略,近5年在华新增投资超50亿元

11月5日,第八届中国国际进口博览会上,雀巢携旗下多个业务单元亮相,全方位展现其在营养健康升级、产品创新迭代与“创造共享价值”领域的最新突破,持续为中国消费者传递“优质食品,美好生活”的核心价值。

八探进博丨来伊份与雀巢、亿滋等企业签约2.5亿元创新高

来伊份与来自马来西亚、意大利、比利时、日本、瑞士等国家和地区的多家全球食品巨头签署战略采购协议,总金额高达2.5亿元人民币,再度创下进博会签约金额新高。

这家和雀巢达能掰手腕的公司要冲IPO了!高管来自红牛和统一,背靠圣元的它揭开特医食品“江湖”

最近一家背靠圣元的企业———圣桐特医(青岛)营养健康科技股份公司(以下简称“圣桐特医”)正向港股IPO发起冲击。

科技驱动,东晓生物以赤藓糖醇撬动千亿健康食品市场

在众多赤藓糖醇生产企业中,山东东晓生物凭借合成生物学与发酵技术的创新应用,成为元气森林、可口可乐、雀巢等知名企业赤藓糖醇的重要供应商。

君乐宝再登全球独角兽榜:科技创新引领乳业新质生产力

近日,胡润研究院在广州发布《2025全球独角兽榜》,全球共有1523家企业上榜,中国以343家企业上榜数量稳居全球第二。

联合利华上半年营收净利下滑,冰淇淋业务11月完成剥离

7月31日,联合利华发布的2025年上半年业绩显示,联合利华总营收为301亿欧元,同比下降3.2%,其中受汇率不利因素影响为-4%及净资产处置影响为-2.5%。净利润为38亿欧元,同比下滑5.1%。