360亿美元,“薯片一哥”被卖了!

玛氏“天价收购”尘埃落定,“糖果大王”要向薯片进军了。

糖果和零食巨头玛氏公司Mars以360亿美元(约合309亿欧元)收购品客薯片制造商Kellanova的交易,终于完成了最后的关键一步:欧盟委员会已无条件批准玛氏收购Kellanova的交易,这与玛氏公司此前预测时间基本一致。

最新消息,双方计划于12月11日正式完成资产交割。

据业界预估,交易完成后,玛氏休闲食品业务板块年收入将达到约360亿美元,全球零食市场份额将从当前的4%提升至6%,成功跻身全球零食行业前三甲,仅次于百事公司与亿滋国际。

最大收购案落地

这是玛氏公司迄今为止最大的收购,同时也是2024年以来最大规模的融资并购案,推进得非常顺利。

据悉,交易完成后Kellanova将被完全纳入Mars Snacking(玛氏零食业务)并合并业务。同时,玛氏和Kellanova组成了一个联合整合团队,而玛氏零食全球总裁Andrew Clarke将领导合并后的业务。

顺利合作的背后是,两者在产品线上的高度互补以及相近的百年品牌底蕴。

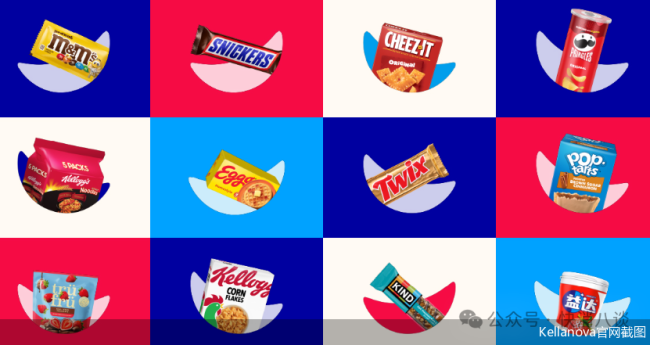

Kellanova原为百年食品企业家乐氏(Kellogg's)2023年拆分后的子公司,负责北美以外的谷物及咸味零食业务,旗下包括品客薯片、Cheez-It等品牌。2023年,Kellanova净销售额为130亿美元。而本次交易将包含Kellanova旗下所有品牌、资产和业务。

从旗下产品线来看,两家公司的零食品牌非常“互补”,玛氏将新增两大十亿美元级品牌——Pringles品客薯片和Cheez-It。并以此补足咸味零食的产品缺口,形成“甜食+咸食”的品类矩阵,产品将涵盖甜味零食、咸味零食、健康保健、早餐、口香糖与薄荷糖等类别。

此前,玛氏曾表示希望加快实现在未来十年内将玛氏零食业务翻一番的目标。而收购Kellanova可以为玛氏零食业务提供机会,进入新的有吸引力的零食类别。

国际头部食品企业通过对细分领域公司的收购,拓展本身产品线和市场的情况并不少见。玛氏的一大重要业务支柱——宠物食品,便是通过1935年收购英国公司Chappel Brothers, Ltd而开创,此后更是通过接连的收购逐渐成长为全球最大的食品企业之一。近两年的食品企业重大收购案还有2024年百事以12亿美元收购健康零食品牌Siete、金宝汤斥资27亿美元并购意大利面酱企业Sovos。

而对于Kellanova来说,玛氏在华经验丰富,已通过布局德芙、士力架等糖果品牌高度渗透到中国市场的线下销售渠道,收购完成后可借助渠道协同效应,推动咸甜零食组合销售,抢占线下零售与电商平台的货架资源。

玛氏雄心勃勃的零食使命

长期以来,玛氏依靠并购实现增长。

自2020年以来,玛氏已经收购了能量棒制造商Kind北美业务、Nature's Bakery和Trü Frü(生产巧克力涂层水果零食),这也是玛氏公司拓展零食业务的努力之一。玛氏还是全球最大的狗粮和宠物护理产品供应商之一。

尽管零食一直是深受消费者喜爱的食品类别,但近期却面临着销售增长放缓的挑战。包括凯拉诺瓦在内的众多食品巨头,如卡夫亨氏和蒙德勒兹,都受到了这一趋势的影响。

目前加工食品潜在健康影响的审查越来越严格,玛氏最近的许多收购都集中在被视为更健康的食品上。Weihrauch表示,NutriGrain和RX Bar等品牌非常符合玛氏提升健康产品计划。

Weihrauch说:“我不需要看标签,我直接拿起来就吃。”

玛氏的每一次收购都代表着一个新业务的扩张,而且买下后均运营的有声有色,为玛氏的品牌添砖加瓦。此次收购Kellanova,这个金额可能将刷新玛氏历史上成交规模。

更为重要的是,这也将在玛氏的业务版图上再度开辟一个新的领域——从传统的甜食领域跨至咸味零食市场的跨界探索。

实际上,近年来大家对吃糖和巧克力这类高糖高脂零食这件事越来越犹豫,所以玛氏也开始将目光落在更健康的零食和膳食市场上。

另一头,糖和可可价格不断上涨,也挤压了巧克力的利润。综上,收购Kellanova对玛氏来说可以迅速拓宽市场版图,实现业务的互补与协同,进一步巩固其在全球零食行业的领先地位。

从Kellanova的角度看,被玛氏这样的行业巨擘收购,意味着将获得大量的资本注入,还可以共享玛氏的全球营销网络,这将有助于其扩大生产规模、提升研发能力和市场推广力度以进一步提升市场竞争力。加入玛氏这个大家族后,品客薯片无疑迎来了新的征途。

食品行业正在经历新一轮的并购浪潮

2000年左右,食品行业曾经历过一轮大规模的并购,多家食品巨头通过并购壮大自身。

通用磨坊通过收购皮尔伯里,扩大了其在面粉和烘焙食品市场的份额;卡夫食品也曾收购纳贝斯克,成为了饼干和薄脆饼干市场的领导者。

近些年,食品行业并购活动也在悄悄变得更加频繁。食品公司通过降低债务水平,让自己的财务状况变得更加健康,以拥有更多的资金和更低的财务风险来进行并购。

小型食品公司也加入到这场并购潮中。汤品和零食公司卡夫亨氏今年以27亿美元收购了罗夫意大利面酱的母公司Sovos Brands。J.M. Smucker以46亿美元收购了甜点制造商好时品牌(Hostess Brands)。

行业专家表示,大型超市的崛起,使食品制造商们意识到,要想在零售端占据更有利的地位,需不断扩大自己的规模,更大的规模可以为与杂货商长期的拉锯战提供更多杠杆。

然而,由于之前的并购浪潮,目前可供收购的大型食品公司数量有限。

最后:随着此次收购计划落地,这场价值360亿美元的全球食品业巨头联姻,显然将重塑全球零食市场格局。或许在未来,品客有了玛氏的加持,还能与乐事等品牌一较高下。

推荐阅读

“吞下”Kellanova,玛氏拓零食版图

近日,国际糖果巨头玛氏与品客薯片制造商Kellanova共同宣布,玛氏已获得欧盟委员会对其收购Kellanova的无条件批准。

「国产最强减肥药」?信达生物玛仕度肽全渠道上市

“国产最强减肥药”信达生物玛仕度肽注射液全渠道上市,其被视为减肥药双雄-司美格鲁肽、替尔泊肽在国内市场最强劲的对手。

梦龙上市,重塑高端?

12月8日,随着梦龙冰淇淋公司同步登陆阿姆斯特丹、伦敦及纽约三地交易所,成为全球少数选择多地挂牌的消费品公司之一,其市值高达78亿欧元。

二季度出现亏损,昂跑2025上半年净利润大幅下滑

昂跑二季度净销售额同比增长32%,对于收入的增长,昂跑方面称,主要由其直营消费者(“DTC”)渠道持续强劲的表现引领。

网球迎合当下情绪价值需求,FILA构建中国网球新生态

FILA对网球生态的深耕,不仅是品牌自身的增长策略,更成为中国网球从“赛事热”向“全民化”跨越的缩影。

八探进博丨耐克整合团队,重塑运动未来

本届进博会耐克重磅宣布整合旗下耐克、Jordan品牌及Converse的创新、设计与产品团队,组建以运动员为核心的一体化创新引擎。同时,耐克颠覆性产品Nike Mind系列鞋款亮相。

2025奥林匹克日,李宁专业科技助力全民“一起动”

作为中国奥委会合作伙伴以及本届奥林匹克日活动支持单位,李宁品牌以多维方式支持并参与活动,积极倡导奥林匹克精神、推广奥林匹克文化,与中国奥委会共同推动全民健身活动。

晨光乳业面临商标迷局与质量危机双重拷问

对于晨光乳业而言,亟需解决三大问题:一是商标合规方面,重新审视“供港”商标的使用场景,避免误导消费者; 二是质量管控方面,建立全链条质量追溯体系,杜绝菌落超标等基础性问题;三是服务升级方面,优化订奶服务流程,提升消费者体验。