2024年科创板首单“A吃A”,迈瑞溢价3成收购惠泰

文|罗曾 实习生 于琪

2024年伊始,迈瑞医疗便引爆了一场医疗行业的并购大战!

据悉,这家医疗器械领域的佼佼者以惊人的66.5亿元,成功收购了惠泰医疗24.61%的股权,成为其最大的股东,实现了对该公司的控制权。业内指出,这不仅是医疗器械领域史上最大规模的收购案,更是科创板今年的首例“A吃A”案例。

迈瑞医疗此次出手,意图深远。

于自身,迈瑞明确是为了正式进军心血管领域,进一步拓宽其业务版图。于惠泰,借助迈瑞的诸多优势,其研发能力、产品性能亦能得到提升和优化,并加速实现全球化布局。

“惠泰医疗在电生理和冠脉通路类业务方面的营收表现强劲,2022年分别实现收入2.9亿和5.7亿元,这些业务领域具有显著的市场增长潜力。”在中国企业资本联盟副理事长柏文喜看来,迈瑞在生命信息与支持、体外诊断、医学影像等领域已有稳固的基础,通过此次收购,迈瑞能够进一步丰富其产品线,增强在医疗器械市场的竞争力。

事实上,迈瑞医疗的野心并不止于此。作为长期致力于实现医疗器械国产化的企业,迈瑞对于自身的未来有着更为宏大的规划:跻身全球前十或更高的行业地位,成为世界级领先的医疗器械企业。

但就目前来看,现实却与之存在不小的差距。为此,迈瑞通过不断的收购和扩张,以期实现上述目标。据统计,自2008年以来,其已在全球完成了近20起收购,逐步扩展体外诊断和医学影像业务。

而此次收购惠泰医疗,快速切入心血管领域,或只是迈瑞医疗实现这一目标的众多步骤之一。

开年收购案背后,迈瑞的“焦虑”?

迈瑞医疗,这家创立于1991年的医疗器械巨头,长期致力于实现医疗器械的国产化梦想。巅峰时期,其市值曾冲破5500亿元大关,即便在医药板块回调的3年里,市值仍稳固在3200亿元。

公司的核心业务涵盖生命信息与支持、体外诊断和医学影像三大产线。其中,生命信息与支持板块更是其稳固的基石,多款子产品在国内市场销售额占比中名列前茅,疫情的助力更是让这一板块近两年维持着超过20%的复合增长。

不过,迈瑞医疗的野心远不止于此。

自2008年以来,它已在全球完成了近20起收购,逐步扩展体外诊断和医学影像业务。无论是花费数亿欧元收购瑞典和德国的体外诊断公司Hytest Holding Oy、DiaSys Diagnostic Systems GmbH,还是在超声影像领域收购美国公司Zonare,打破了外资在超声高端市场的技术封锁,都彰显了其“买买买”策略的威力。此外,2021年,迈瑞医疗的超声业务首次超越进口品牌,跃居国内第二,这无疑是对其全球化战略的有力证明。

柏文喜向中华网财经指出,迈瑞医疗近年来在并购方面表现活跃,尤其是在IVD业务领域,通过并购推动了公司在该领域的发展。

然而,风光背后,却隐藏着迈瑞医疗的焦虑。

据悉,迈瑞医疗的目标是成为世界级领先的医疗器械企业,在其中远期规划中,2025年欲跻身全球前二十医疗器械榜单,此后要向全球前十或更高的行业地位发起冲击。

但现实却与之存在不小的差距。行业知名媒体 Medical design and outsourcing 发布的2023年全球医疗器械公司百强榜单显示,第二十名奥林巴斯的营收66亿美元,第十名雅培的营收147亿美元,而迈瑞医疗目前只有45亿美元的营收。据业内计算,若要达到第二十名的位置,以2022年的业绩为起点,迈瑞未来三年需保持46%以上的增速,年复合增速需达到14%以上。

而值得注意的是,迈瑞医疗的三大业务及总营收增速已出现下滑迹象,2023年三季度的增速已跌破20%。而除三大业务外的业务,诸如宠物医疗、骨科等新兴业务,由于体量过小,暂时无法成为新的增长点。

因此,通过“买买买”策略以拓展第四大业务,急需寻找下一个增长点的迈瑞医疗,将目光聚焦于心血管领域。

溢价收购引争议,惠泰究竟值不值?

溢价25%,拿下控制权。

迈瑞用实际行动表达了对最新押注的标的——惠泰医疗的看好。而对于此次收购,资本市场却众说纷纭。在溢价收购公告发布的第二天,惠泰医疗股价上涨4.57%,迈瑞医疗却大跌5.39%,这无疑体现了市场对于这一收购的不同预期和看法。

不过,从历史数据和市场趋势来看,溢价收购在资本市场中并非罕见现象。根据沪深交易所自2021年以来的数据,交易规模大于10亿的医疗相似案例的平均溢价率达到33%。而海外市场近年来交易规模大于5亿美元的非药类医疗健康领域的控制权转让案例,平均溢价率更是高达34%。相比之下,迈瑞医疗为惠泰医疗支付的25%溢价远低于这一平均线。

那么,从业务结合来看,选择溢价收购惠泰医疗于迈瑞医疗来说,到底值得吗?

中国信息协会常务理事、国研新经济研究院创始院长朱克力认为,迈瑞医疗以高达25%的溢价收购惠泰医疗的行为,显然是对惠泰在心血管领域深厚积累的认可,也是迈瑞加速布局心血管领域战略的重要一步。

“除了补足业务布局,迈瑞无疑看中了惠泰在心血管医疗设备方面的研发实力和市场份额,惠泰作为心血管介入治疗的佼佼者,其核心产品如心脏起搏器、心脏介入导管等在市场上有着良好的口碑和稳定的客户群体。迈瑞通过收购,不仅能迅速获得这些核心技术和市场资源,还能与自身强大的研发、生产、销售体系形成互补,进一步提升整体竞争力。”朱克力如是说。

据悉,心血管领域作为一个巨大的市场,其全球市场规模已达560亿美元,而国内市场规模也超过500亿元人民币,排名仅次于体外诊断领域。目前,国内的心血管领域主要由外资品牌占领,这为国内品牌提供了巨大的发展空间和机会。

而惠泰医疗,这家成立于2002年的企业,起初在电生理、冠脉介入与外周介入均有布局,如今已发展成为国内心血管领域的细分龙头企业,并于2021年正式登陆科创板。其专注于心血管领域的医疗器械研发、生产和销售,已取得了显著的市场地位。

从业绩数据来看,惠泰医疗自2017年至2022年,营收从1.53亿增长为12.16亿,年复合增速高达51.4%;利润从1071万增长至3.22亿,年复合增速更是达到了惊人的97.5%。即使在2023年三季报中,其营收和利润也分别保持了37%和55%的增长。

在业内看来,即使迈瑞医疗并购后无法大幅提升惠泰医疗的业绩,维持当前业绩增速也可给予一定的时间消化溢价。值得一提的是,惠泰医疗还拥有近50倍的动态市盈率,进一步体现了资本市场对其的高度认可和自身的稀缺性。

据了解,面向未来,惠泰医疗的三大成长逻辑是:足够广的渠道覆盖、国产替代与出海。自上市以来,惠泰医疗就开始强调国际化布局,以出海作为战略发展的重要方向。

不过,2022年惠泰医疗海外业务收入仅为1.36亿元,海外占公司营收比重仅为11%;2023年三季度,惠泰医疗的海外业务增长超90%,当季度海外市场营收占比约16%。

中关村物联网产业联盟副秘书长+专精特新企业高质量发展促进工程执行主任袁帅表示,惠泰医疗成为迈瑞医疗的子公司后,可以获得更多的资金支持和市场资源,有助于其加速发展。并且,迈瑞医疗的管理经验和市场渠道也可以帮助惠泰医疗进一步提升运营效率和市场竞争力。

不过,收购之路似乎并非一路坦途,如整合过程中的管理挑战、市场反应的不确定性等。朱克力表示,整合期间可能存在诸如企业文化融合问题、管理体系对接难题等相关风险,这些都需要双方花费时间和精力去磨合和调整。

IPO节奏放缓,行业并购狂潮?

迈瑞医疗收购惠泰医疗,既是其在心血管领域布局的重要举措,也是医疗设备行业整合的一个缩影。中国民协元宇宙工委创会,元宇宙+首倡者及作者吴高斌表示:“未来,随着行业竞争的加剧,我们有理由期待更多类似的并购案例出现,推动医疗设备行业的整合和发展。”

2023年下半年,医疗产业领域经历了一场史无前例的“刮骨疗毒”,反腐大潮之下,医疗企业“闯关”A股IPO的过程并不顺利,甚至创下5年内新低,在业内看来,2024年的波涛声将继续,医疗器械终究逃不过凛冽的寒冬...

聚焦国内态势,耗材集采的负面效应开始显现,不断有外企相关业务选择撤出,大型医疗设备终究也逃不过集采的洗礼。2023年以来,医疗器械行业整体处于收缩和观望的状态,据《2023年H1全球医疗健康产业资本报告》显示,上半年国内医疗器械领域融资总额环比下降48%。

此外,当下IPO阶段性收紧,医疗反腐等因素共振,据统计,从2023年截至2024年2月17日,A股市场总共有43家公司主动撤回了IPO,3家首发上会被否。因此,医疗行业企业正奋力在其他方向突围,近期A股医疗行业上市公司的股权收购案例频频上演,其中来自药品流通领域和中药领域的案例最多,创新药企一方面在“出海”方向上迎来新的局面,另一方面也在近期上演了一出赴港IPO小高潮。

那么,在IPO节奏放缓的背景下,迈瑞医疗和惠泰医疗收购的开端,是否会引发行业出现一波并购的狂潮?

知名战略定位专家、福建华策品牌定位咨询创始人詹军豪对此表示,医疗设备行业近期IPO节奏放缓可能与市场环境、政策调整等因素有关。并购行为通常需要考虑到多种因素,如公司战略、市场环境、资金状况等。因此,即使IPO节奏放缓,也不意味着并购就会成为行业的主流趋势。

另外,天使投资人、知名互联网专家郭涛认为,迈瑞医疗对惠泰医疗的收购可能会激发其他企业通过并购来实现快速扩张和业务多元化的策略。如果并购成为趋势,可能会导致行业集中度提高,竞争格局发生变化,同时也可能促进行业内的技术创新和服务质量提升。然而,这也取决于市场的整体状况、企业的战略规划以及监管机构的政策导向。

“迈瑞医疗收购惠泰医疗的行为是一个值得关注和思考的案例,它不仅反映了医疗设备行业的发展趋势和市场变化,也为我们提供了思考并购行为背后动因和影响的机会,但是否会引发一波并购狂潮还需要进一步观察。”詹军豪如是说。

推荐阅读

医疗器械最大收购案!迈瑞溢价3成收购惠泰,值吗?

迈瑞医疗以66.5亿元收购惠泰医疗股权,强强联合拓宽心血管业务,这不仅仅是2024年第一单“A吃A”,更是科创板首单“A吃A”。

财务造假,欺诈发行,思创医惠爆雷恐误伤社保基金

近期行情低迷,造假被罚的公司就更让人解气。继东方时尚、我乐家居之后,思创医惠也因财务造假、欺诈发行,被罚近亿元。

君圣泰更新招股书冲刺IPO,上轮投后估值超5亿美元

2023年12月4日,港交所官网显示,君圣泰医药更新递交港交所上市招股书,瑞银、华泰国际为其联席保荐人。

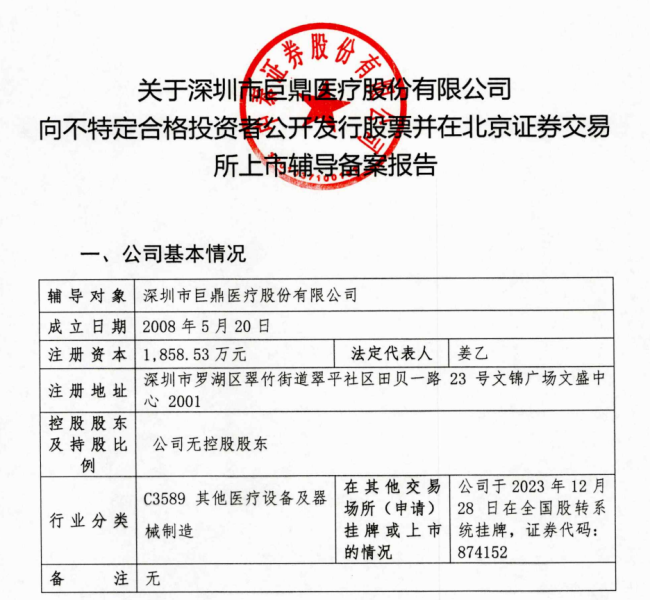

B+轮融资3.51亿元,巨鼎医疗IPO辅导备案

近期,证监会官网披露,深圳市巨鼎医疗股份有限公司上市辅导备案,辅导机构为中泰证券,派出机构为深圳证监局。