关1200家,巨头也“叫惨”!谁能拯救连锁药店?

图源:网络

近日,美国最大的连锁药店沃尔格林(Walgreens)突然宣布,计划关闭约1200家门店。在此之后,其最大的竞争对手CVS Health也宣布关闭900家门店。另外,全美第三大连锁药店——Rite Aid,早前申请破产和关店,现在虽已摆脱破产,但门店数量已骤减至1300家。

整体而言,美国三大连锁药店,不约而同受到了处方报销缩减、成本上升、客流减少等多重影响。

目光转回国内,浩浩荡荡的“关店潮”才开始,有受访者认为明年Q2、Q3抵达巅峰,也有受访者认为未来5年关店、撤店都是常态,5年后能活下来的才是强者。悲观者觉得,少说20%的优化幅度,甚至被关掉市面上1/3的药店都不稀奇。

国药控股今日发布三季度业绩快报,旗下零售板块(主要为国大药房)继续交出负增长答卷:实现营收163.97亿元,同比下降7.47%;实现净利润-0.39亿元,同比下降110.36%,主要受门诊统筹等行业政策变化、市场竞争加剧等因素影响;华润医药旗下连锁药店品牌“华润堂”也于近期宣布,由于业务受到外部不确定因素及各种营运挑战影响,决定自11月8日关闭香港全线分店。

而中国四大上市连锁药店,现股价腰斩,经营悉数愈挫。

当海内外聚集了最丰富资源的头部连锁药店,都宣布大规模关店,原有药店发展逻辑,似乎有些摇摇欲坠。国内面临的情况更是严峻:曾经按人口计算,不到2200人养活一家药店,这是生存“底线”,但现在已经到了,且貌似还在下探;主动控速、主动增加非医保品类、主导覆盖全生命周期管理服务、主动探索新的营销渠道,但新增长点迟难覆盖此前内卷带来的经营利润下滑境况。

没逃出依赖医保的销售模式,也逃不过存量“厮杀”。到底要不要扩张?诸多连锁药店现在的回答是,得扩。不扩,难逃同行者蚕食,但扩,得慢下速度,然而这一调整必然得经受一段煎熬期,至少“盈利周期拉长到难以预计”。

而药店现在的系列改变,到底是不是真的出路?这一问题的回答,目前不得而知。

诡异而煎熬的怪圈,何时才能打破?连锁药店经营者心中的希望,到底是不是天方夜谭?

在有明确的答案之前,阵痛是持续的,有业内人士向E药经理人直言:“情况大概比我们预估的下限,还要再往下调。”

药店已趋近生存临界点

曾按人口计,美国约6200人养活一家药店,我国不到2200人养活一家药店。

有数据显示,1990年,全美有18600家连锁药店,到了2010年达22500家。沃尔格林和CVS Health是其中最为风光的连锁药店巨头。但如今,巨头的生存空间被骤然挤压,最大问题在于,美国PBM(药品福利管理者)向连锁药店支付的处方药报销率不断下降,同时线上渠道兴起,对连锁药店造成冲击。

国内平均每个药店服务人数远低于欧美发达国家,但当下情况似乎更为严峻。

全国药店总数多达70.1万家,这在业界早已不是惊人的秘密。一大现状是,国内药店多到饱和,一个社区至少三四家药店,一条大街上少说五六家门店,都是平常事。

然而问题是,药店对应服务人数,已明显骤降。一名资深从业者向E药经理人坦言:“现在药店确实太多了,一些区域单店服务人口已经降到了2000人左右,理论上,药店服务人数在5000人以上较为合理,3000-4000人也算可以,若人数再往下走,就明显偏低了。”

关于中国连锁药店门店“地盘”此前为何要高速扩张,E药经理人曾在《连锁药店“关店潮”已现苗头,国大药房打响第一枪?》作出详细分析,简要概括是,中国连锁药店历经了从有序扩张,到无序疯狂扩张,再到现在不得不主动控制扩张速度、兼有大规模关店的阶段。

后疫情时代,连锁药店进入都存量市场整合阶段,“大家就是互相在抢彼此的客流,内卷。”在这一时期,影响行业发展最关键的两大变化,一是医保政策急剧收紧,处方重回医疗机构,这对销售模式依赖医保的药店来说,影响不言而喻;另一大变化则是消费者购物行为改变。

国大药房的零售端客单价从99元下降至96元,仅仅3元的背后,其实就是医保统筹、医保控费等政策下,过去药店依赖医保的销售模式已经开始进入调整阶段,零售药店依靠销售药品,尤其是医保支付的药品,获取较高利润的市场环境即将不复。

转折点尤其出现在2023年,上方是医保部门对于药品价格的强监管,触手逐渐延伸至零售端;同时,门诊统筹政策再配合2021年提出的医保个账改革缩减个账账户金额逐步在全国落地,客流从零售药店回流到基层医疗机构大势所趋。

除此之外,拥有门诊统筹资质的药店不仅要面对处方流转未必顺利,还要面对医保部门对药价的强监管,双重作用下利润空间仍然受限;不具备统筹资质的药店,更是难上加难。

今年6月,国家医保局医药价格和招标采购司就发布的了关于开展“上网店,查药价,比数据,抓治理”专项行动的函》,零售药店价格不再是“暗角”,省级集采平台挂网价格、集中带量采购中选价格、定点零售药店药品价格将参考网售药品价格,开启药价一致性时代。

虽然医疗机构由于受限于药品配备相关规定,在药品种类、厂牌方面可能逊色于更加市场化经营零售药店,但市场上始终不变的逻辑是“钱在哪里,需求就在哪里。”因此,如果医疗机构的花费低于零售药店,仍然也会有部分客流回归医疗机构。

药价强监管蔓延至零售药店,门诊统筹与个账改革持续挤压零售药店空间,再加上过去急速扩张的副作用,零售药店显然已经步入淘汰赛阶段。

在这一时期,“药店的盈利周期会被拉长,有一些可能长期盈利无望的门店,对于企业现金流会造成一定的影响,必须主动调整。另外,药店选址基本决定成败,行业艰难时期,连锁药店必须聚焦资源,优化选址,改善持续的经营和盈利能力。”上述受访者表示。

“闭店潮”只是开端?

其实站在行业的角度,“闭店潮”是一条零售药店出清的必经之路,而非下半场的开端,距离连锁药店重回增长仍然道阻且长。

不过,仅仅是关闭亏损、冗余的门店就能拯救岌岌可危的行业吗?答案必然是否定的,因为连锁药店如今的主要矛盾是,如何从过于依赖医保药品为主要收入来源的传统模式中解放出来,寻找新的增长曲线。

当然,行业内似乎已经发现了代表新增长点的曙光。有业内人士告诉E药经理人,从连锁药店的经营模式上就可以窥得他们的转型策略:一是,连锁药店主动放缓扩张步伐,关闭亏损门店;二是,拓展经营品类,增加自有品牌和非医保支付药品的收入占比;三是,提升服务能力,探索除药品外,提供诊疗、体检等增值服务;四是,布局多元渠道,增加直播、跨境电商等收入渠道。

检验连锁药店们的转型策略是否有效,还是要回归到业绩层面。然而让人无奈的是,转型布局多年,尚未有任何一家连锁药店给出确切答案。

例如对于四大上市连锁药店(老百姓、益丰药房、大参林、一心堂)来说,其实都纷纷提出了独有的门店扩张策略,例如益丰药房提出“商圈定位法”,推行“舰群型”门店布局策略;老百姓构筑“直营、并购、加盟、联盟”的四驾马车立体深耕模式等。

然而,精细化的门店扩张策略的背面,其实是难以遮掩的高举债压力。E药经理人统计,截至2023年底,大参林、老百姓、益丰药房、一心堂的资产负债率就已经分别高达67.11%、65.67%、56.72%、52.68%。

其实连锁药店的扩张策略都类似于超市的选址策略,但是药品零售与日用品销售的逻辑本质并不相同,价格未受到牵制是一方面,人群划分也不能简单按照经济发展水平来划分,所以才会形成连锁药店们一边高速扩张,一边大规模关店,一边难以弥补高举债压力的矛盾景象。

同样,诸如益丰药房推出恒修堂、允泰,大参林打造东滕阿胶等自有品牌的策略,短期内也并不能简单复制如盒马、山姆等消费品零售行业的规模收入,来弥合医保药品收入下滑的缺口。

另一方面,在行业中以会员体系,提供多元服务而享誉业界的益丰药房,是否将其持续扩张带来的规模效应转化为切实利润,还有待考量。毕竟根据益丰药房发布的H1财报,其会员销售收入占比高达77%,虽然益丰药房成为上半年四大上市连锁药房中唯一归母净利润双位数增长的企业,但其扣非净利润也早已不复从前,今年上半年也仅为15.8%,而在2020年以前,这一数字还高达40%。

两个数字之间差异的背后,其实是连锁药店想要依靠会员体系实现收入增长,然而老客户群体固化,新客难觅的困境。

腰部上市连锁药店也面临同样困境。健之佳的上半年财报显示,自2011年就开始建立慢性病管理体系,累计建档近320万人次。但眼前的现实却是——公司上半年收入44.85亿元,增速仅有3.4%,归母净利润与扣非净利润双双下滑,前者比例超过60%,后者比例也高达57.76%。

可以看出,无论是头部上市连锁药店,还是腰部企业,其放缓的扩张步伐和第二增长点的探索,都尚未回答扩张带来的收入增长不再高速,医保收入下滑后,利润沟壑谁来填充的问题。

当然,连锁药店行业最后的底牌仍然是公众对于实体经济的需求。但连锁药店们如何抓准实体经济的需求突破口?何时跳脱出扩张带来收入增长的逻辑,摆脱对于医保药品收入的依赖,找到在传统经营模式受限后,真正能弥合利润鸿沟的第二增长点?这才是连锁药店最终的出路。

推荐阅读

一知名药店,即将出售!

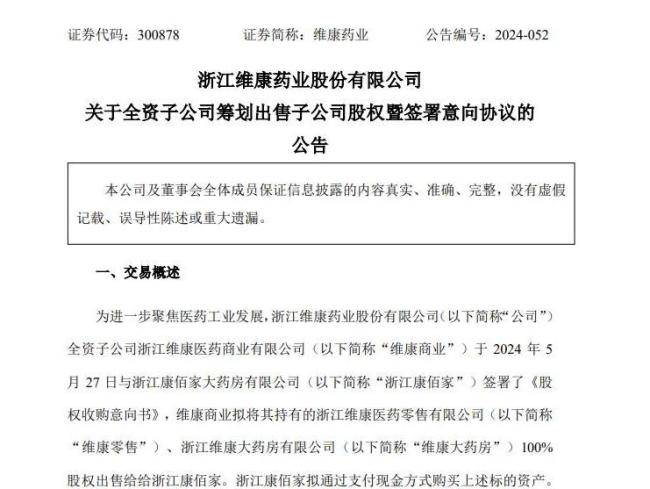

近日,维康药业发布公告称,公司全资子公司浙江维康医药商业有限公司于2024年5月27日与浙江康佰家大药房有限公司签署了《股权收购意向书》。

万店网络、药店+彩票,一心堂“一心多用”被约谈

6月3日,据中新经纬报道,针对此前因串换药品、超量开药等违规使用医保基金,而遭到国家医保局约谈一事,一心堂方面作出回应。

不到两个月板块指数下跌40%,连锁药店遭遇“连击”

药品比价政策步步落实、线上医保支付范围扩大、约谈风波敲响严管警钟、规模效益达峰、股价跌跌不休,药店连锁的疯狂并购该告一段落了。