又募180亿,紫金矿业融资“上瘾”?

有色金属“一哥”紫金矿业再次实施再融资,此次募资总规模超过180亿元。而紫金矿业频繁融资的背后是因为公司快速扩张导致负债日渐高企,需筹集更多资金以维继运营。而展望未来,只要紫金矿业继续执行扩张战略,那么其对资金的渴求将会一直存在。

四千亿有色巨头,再度启动大额融资。

6月18日,紫金矿业宣布发行20亿美元可转债,并实施配售39亿港元H股;方案累计募资折合人民币181.4亿元,该融资规模创出公司历史新高。

值得注意的是,紫金矿业近年来频繁融资,仅2022至2023年就已通过多种方式募资超210亿元,颇有一番融资“上瘾”的味道。

频繁大额融资的背后,或因为紫金矿业的负债规模持续攀升。而公司债务增多则是因为其快速扩张导致的。据悉,自2017年业绩复苏以来,紫金矿业持续收购多处矿山权益及相关股权;2021年下半年至2023年,公司收购案高达十余起,仅官方公告的明面花费就已超300亿元。

展望未来,基于公司战略规模,紫金矿业的扩张之路或仍将继续。

超180亿

紫金矿业一口气募资了181亿。

6月18日,紫金矿业在港交所宣布,公司拟发行20亿美元可转债,并实施2.519亿股H股配售,金额约39亿港元,折合近5亿美元。

具体来看,本次紫金矿业债券初始转股价格为19.84港元/股,较15.5元的配售股价高出28%。公司表示,港股市场可转债转股价溢价较高,本次公司发行的可转债假设后期全面转股,与配售合计对现有股份的总稀释将不到4%。

按当前汇率计算,公司“可转债+配股”募资总额所得的25亿美元相当于181.4亿元人民币。

回溯过往,紫金矿业于2008年登陆A股之时曾发行14亿股新股,实际募资99.8亿元,为此前公司最大股权募资纪录。而这一次,公司再融资规模相较IPO时期的募资总额高出八成有余。

据紫金矿业官方描述,此次公司海外可转债发行规模为A+H上市公司及亚太地区矿业企业史上最大,并且多只全球知名长线基金、对冲基金均参与认购。

2023年年报显示,因融资规模增加和外币借款利率提高,紫金矿业财务费用支出达32.68亿元。同比增长71.57%;而2019年至2022年间,公司该项指标长期稳定在14亿元至19亿元之间。

紫金矿业认为,在美元利率高企背景下,通过再融资获取的25亿美元置换高利率美元债务,每年可节约公司财务费用超过10亿元人民币。

资料显示,2019年至2023年,紫金矿业营收分别为1361亿元、1715亿元、2251亿元、2703亿元、2934亿元,扣非净利润分别达39.97亿元、63.22亿元、146.8亿元、195.3亿元、216.2亿元。因此,仅在5年时间内,公司即营收实现翻番,净利润取得超5倍增长。

同一时期内,公司资产负债率从53.91%一路上升至59.66%,短期借款从144.41亿缓慢攀升至209.89亿元,长期借款则从138.26亿元跃居至775.31亿元,涨幅近4.6倍;而截至2023年年末,公司货币资金仅有184.49亿元。

从数据来看,紫金矿业业绩突出不假,但债务问题亦是现实。在此次“可转债+配股”公告中,公司也明确说明道,此次募资能帮助公司改善流动性、降低资产负债率;并提及发行可转债募资用途之一是偿还境外债务,配股募资用途为投向并购等海外市场业务。

快速扩张致融资“上瘾”

紫金矿业此次创纪录大额再融资旨在“偿债”、“活血”,并兼顾海外市场营运发展。

事实上,在负债不断提高的基础上,融资一事似乎已经成为紫金矿业的常态。

Wind数据显示,2022年、2023年紫金矿业曾利用发行公司债、中期票据和短期融资券的方式合计募资140亿元、72.5亿元。

更早之前的2019年至2021年,公司也采取类似方式分别募资155亿元、190亿元、73亿元。其中在2019年11月29日,紫金矿业以3.41元公开增发23.46亿股,一口气募得80亿元。

2020年11月24日,紫金矿业还官宣称完成“紫金转债”公开发行,债项评级为AAA,初始转股价7.01元,发行规模高达60亿元。

进一步剖析来看,近年来靓丽的业绩、持续提升的负债以及伴生的融资“上瘾”行为,最终似乎皆可归因于紫金矿业的战略——快速扩张。

2017年,紫金矿业取得扣非净利润26.97亿元,增速录得上市以来最高,并结束了长达5年的业绩低迷期。自此开始,公司随即迎来新一轮扩张高峰。

2018年至2021年间,紫金矿业先后花费3.5亿美元、13.9亿美元,分别“拿下”塞尔维亚国有铜业63%股权以及拥有Timok铜金矿和Bisha铜锌矿的加拿大Nevsun公司全部股权。

2020年,紫金矿业买断圭亚那金田100%股权,并手握旗下核心资产Aurora金矿。据悉,此笔交易数额为2.41亿美元,折合价格与黄金储量的比值约为3.5百万美元/吨。

紫金矿业不仅瞄准海外资源,其对于国内同行也一并进行“下手”。同年6月7日,公司宣布其拟以约38.83亿元收购西藏巨龙铜业50.1%股权。根据当时公告,该铜企拥有三大矿权,合计拥有铜金属量为795.76万吨,伴生钼金属37.06万吨;而其中的驱龙铜矿区将实施两期建设,第一期项目投资高达164亿元。

2020年下半年至2021年,在经济复苏的背景下,全球能源金属、工业金属、小金属进入牛市。紫金矿业经营状况持续转暖,而后公司扩张进一步加速。

2021年11月10日,紫金矿业公告称其拟49.39亿元收购加拿大新锂公司,正式进军锂矿赛道。资料显示,新锂公司拥有锂金属业内品位第一的阿根廷3Q锂盐湖,项目投产后可形成年产4到6万吨碳酸锂产能。

紫金矿业同样着眼于布局国内锂矿公司。具体而言,2022年4月29日,紫金矿业称拟出资76.82亿元收购盾安集团四项资产包,涵盖碳酸锂资源储量超900万吨的西藏阿里拉果错盐湖锂矿70%权益;2个月后的2022年6月29日,公司花费约18亿元收购湖南厚道矿业71.1391%股权,取得拥有216万吨碳酸锂资源的湘源锂多金属矿所有权益。2023年7月,紫金矿业入股了天齐盛合锂业,握有20%股权,并收获雅江措拉锂矿部分权益。

而收购了上述的“两湖一矿”后,国内层面紫金矿业所拥有的锂资源储备仅次于天齐锂业及赣锋锂业。

另外,在2022年至2023年间,紫金矿业还累计使用约190亿元,分别买入招金矿业20%股权及招金矿业控股子公司瑞银矿业30%股权、金沙钼业84%股权、苏里南罗斯贝尔金矿95%权益和拥有朱诺铜矿的西藏中汇实业48.59%股权。

上市公司层面,2022年和2023年,紫金矿业以17.34亿元收购龙净环保15.02%股权,并以16.14亿元增资江南化工股份,有意进一步延展产业链宽度。

综合来看,2021年下半年至2023年,紫金矿业执行进行的各类大型收购事件不下十余起,仅官方公告的明面花费就已超300亿元。

扩张也许“不会停”

紫金矿业频繁融资是源于扩张。那么,接下来公司的扩张之路将走向何方呢?

从历史来看,紫金矿业“扩张基因”似乎比较深刻。从2000年完成股份改造、2001年收购贵州紫金、2003年于香港上市;到2005年进军海外,2006年延伸业务至铁、钼、锡领域;再到2008年A股上市;紫金矿业仅用时八年便完成从股份改造到上市,速度不可谓不快。

因此,扩张在某种程度上对于紫金矿业来说或已是公司发展的一种传统。而往后看,其基于“本能”继续选择扩张的概率仍在。

2024年5月16日,紫金矿业公示了《关于未来五年(至2028年)主要矿产品产量规划》。

具体来看,公司提出“释放产能”、“发挥资源优势”等关键信息;并计划到2028年,矿产铜产量达150至160万吨,矿产金产量达100至110吨,矿产锌和铅产量达55至60万吨,矿产银产量达600至700万吨,锂(LCE)产量达25至30万吨,矿产钼产量达2.5至3.5万吨。

这意味着,紫金矿业旗下矿产铜、矿产金、矿产银产量在2023年基础上均将实现约50%的增长,矿产钼产量将较2023年增长约4倍,碳酸锂当量增幅或接近10倍。而在此番目标的推动下,或预示着今后公司的扩张还会延续。

值得一提的是,对于紫金矿业这样的资源类公司来说,“矿”被视作生命,因此不断扩张、不断寻找并增添新的资源储备,一定程度上也是其长期发展壮大的关键之所在。

紫金矿业董事长陈景河曾在2023年年报中表示,矿产资源仍是新能源时代最重要的物质基础,必将大有可为;他还表示,但得益于全球“双碳”政策驱动,AI人工智能蓄势爆发等因素,铜、锂等矿产需求市场更加成熟。

如此看来,公司未来或仍将秉持“内生+并购”两条腿走路的发展模式。

推荐阅读

严监管下的IPO“撤退潮”

在证监会严把上市入口关的背景下,上市门槛提高,IPO持续收紧。据统计,截至6月17日,年内超200家公司IPO终止审核,较去年同期增加86.29%。

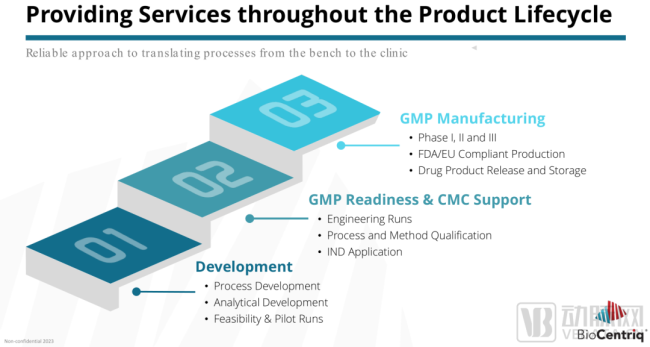

被5亿元收购,项目启动到患者给药最快6个月,这家CGT CDMO企业凭什么?

例如LEAP-NKM2003年,今又生(Gendicine)获国家食品药品监督管理局批准上市,成为世界首个获批上市的基因治疗药物。

“爆改”后的永辉首店开业首日卖了188万,是之前的13.9倍?

17个交易日,公司股价从2.35元涨至2.89元,累计上涨21.94%,市值增长约49亿元。

纳斯达克上市的这家咖啡公司宣布将进军中国市场,还想开70多家店!

高端咖啡市场有跨国企业把守,9.9元以下的价格带被国内巨头抢占……卷疯了的中国咖啡市场,还有什么“空白点”能留给国外新品牌扩张?

炸裂!新H6上市长城高层“开炮”:对手竞争出老千,偷工减料严重

“有人说汽车行业的竞争是上桌打牌,要根据实力选择是否出牌,跟不上可以喊过,等下一轮。

星巴克羞羞答答的“九块九”,星巴克为啥打不起价格战?

星巴克自己的价格战似乎又有些羞羞答答,让人不禁想问星巴克这是为什么?星巴克为啥打不起价格战?