2900万头猪,撑起390亿的IPO

如果你是一个培根爱好者,那么一定知道史密斯菲尔德。

在国内的各大超市,它是货架上的常客,但往往因为售价稍贵,所以总是摆在最上层。此外,因为名字,顾客可能想当然的认为这是一个外国品牌。

的确,2013年之前,史密斯菲尔德是一个名副其实的美国品牌,不过在这之后,它成了地地道道的中资品牌。

如今,这家有着中美血缘的国际品牌,正式提交了招股书,即将登陆纳斯达克,迎来其历史上的第二次IPO,而根据其此前的估值,市场预计为53.8亿美元(约合390亿元人民币)甚至更高。

成立近90年的美国“猪肉王”

公开资料显示,史密斯菲尔德成立于1936年,创始人为约瑟夫·卢特(Joseph W. Luter Sr.)和他的儿子,早期史密斯菲尔德是一家包装公司,但这父子都有着肉类加工的职业背景,创业之前,他们共同为肉类加工商P.D. Gwaltney, Jr. & Co.工作。

十年后,有了一定资金和渠道积累的两父子成立了史密斯菲尔德食品公司工厂。此后,史密斯菲尔德便开始了飞速的发展,尤其是在1981年之后,伴随着他们收购了最大的竞争对手Gwaltney of Smithfield,一场由史密斯菲尔德掀起的扩张并购潮也正式拉开帷幕。

在1981年至2008年期间,史密斯菲尔德共收购了近40家公司,包括Eckrich、Farmland Foods of Kansas City、John Morrell、Murphy Family Farms of North Carolina、Circle Four Farms of Utah和Premium Standard Farms等。

其猪肉业务最早开始于1990年,在这一年,史密斯菲尔德开始购买养猪场,这使得它开始迈入猪肉垂直一体化公司领域,也就是史密斯菲尔德能够控制猪的每个生产阶段,从受孕和出生,到屠宰、加工和包装,这一系统被称为“从嘎嘎声到餐桌”或“从出生到培根”。

也就是说,无论是日常三餐中备受青睐的培根、香肠,还是重大节日盛宴上担当主角的火腿,亦或是追求原汁原味的新鲜猪肉,史密斯菲尔德都能全方位、多角度地满足消费者的味蕾需求,并以此牢牢掌控着高端猪肉市场的话语权。

到1998年,史密斯菲尔德已经成为了美国排名第一的猪肉生产商,同时也是全球规模最大的生猪生产商及猪肉供应商。在美国,史密斯菲尔德拥有4个生猪场、85万头种猪、40家猪肉加工厂、1580万头猪的产量,产品不仅供应美国国内,还出口中国、日本、墨西哥等市场。

直到现在,史密斯菲尔德依旧是增值包装肉类和新鲜猪肉行业的领导者。据其招股书,其年销售额超过了140亿美元,同时在全球拥有36500名员工。

当前,史密斯菲尔德主要分为三个部门:包装肉类,新鲜猪肉和生猪生产,其中在包装肉类领域,其总销量在美国市场排名第二,市场份额约为20%,该业务也是史密斯菲尔德的基石,其增值产品组合和盈利能力自2014年以来增长了一倍以上。

最新数据显示,截至2024年9月29日的九个月内,该部门的销售额为59亿美元,占总销售额的 58%,部门利润为8.55亿美元,占总利润的109%。

除了包装肉类部门,新鲜猪肉和生猪生产部门也是史密斯菲尔德业务不可或缺的一部分。作为美国最大的新鲜猪肉加工商,史密斯菲尔德新鲜猪肉部门生产各种原始、次原始和内脏产品,截至2024年9月29日的九个月,新鲜猪肉部门的销售额为59亿美元,占总销售额的 58%,部门利润为1.96亿美元,占总利润的25%,营业利润率为3%。

另据招股书,2023年全年史密斯菲尔德通过新鲜猪肉部门加工了约2900万头猪,其中约三分之一的新鲜猪肉产品被转移到了包装肉类部门,解决了该部门2024年前九个月80%的原材料需求。

与此同时,为了稳固在全球市场的领先地位,史密斯菲尔德仍在延续并购扩张的策略,仅2024年12月下旬就完成了两笔小额收购,这两笔收购都发生在了生猪生产领域,从中足以见得,该部门业务发展的迫切性。

值得一提的是,史密斯菲尔德还是沃尔玛、山姆、麦当劳和赛百味等多家连锁超市和餐饮店的供应商。

轰动一时的中美最大并购案

在其招股书中,我们并未看到关于发行股数量,定价等相关信息,目前市场上的一些消息也多为传闻和猜测,但即便估值再涨,似乎也难以高过其在2013年的被收购价格——71亿美元。

谈到2013年的收购,就不得不提到一家众所周知的企业——双汇集团。没错,当前这家全球最大的猪肉生产商、猪肉食品包装商,背后的股东就是来自河南漯河的双汇。

当时,这笔并购更是在中美资本市场掀起了惊涛骇浪,毕竟任谁看来,这样“蛇吞象”的并购都是极具戏剧性的。

据了解,双汇作为中国最大的肉类加工企业,一直有着强烈的“走出去”战略意图,但直到2013年,双汇才把目光放到了史密斯菲尔德身上。

一方面,收购史密斯菲尔德,可以帮助双汇迅速进入美国市场,从而实现国际化战略的跨越式发展。另一方面,2007年美国次贷危机的爆发,对史密斯菲尔德的发展造成了一定影响。双汇此时收购史密斯菲尔德,趁其估值相对较低时入手,降低收购成本。

但这笔收购进行得并没有想象中顺利。

收购协议显示,截至2013年4月28日,史密斯菲尔德的净资产价值,即股东权益约为31亿美元,双汇国际以47亿美元溢价收购了所有股份,另外,还将承担史密斯菲尔德24亿美元的债务,总收购金额达71亿美元,创下了当时中国企业赴美收购案之最。

要知道,双汇在2012年的全年营收只有397.04亿人民币。

除此之外,双汇还承诺,收购完成后将保持史密斯菲尔德的运营不变、管理层不变、品牌不变、总部不变,同时不裁减员工,不关闭工厂,并将与美国生产商、供应商、农场继续合作。不过,收购完成后,史密斯菲尔德需要从纽约证券交易所退市,成为双汇国际旗下的重要子公司。

双汇最终将史密斯菲尔德收入了囊中。

此后,通过配置整合全球资源,双汇由中国企业变成跨国公司,由国内经营变成跨国经营,由中国最大的肉类企业变成了全球最大的猪肉加工企业,也从此进入了跨国经营的新阶段。

2014年8月,双汇整合中美欧100多家所属企业,并更名为万洲国际,在香港成功上市,募集资金超过23亿美元,主要用于偿还对史密斯菲尔德的收购贷款和用作营运资金。

至此,万洲国际的业务被清晰地梳理为三大板块:A股的双汇、非上市的物流及其他附属产业,以及以史密斯菲尔德为首的美国及国际业务。

85岁万隆,再收获一个IPO

其实,早在2024年7月14日,万洲国际就曾公告宣布,已向香港联交所提交一项建议分拆申请,建议分拆在美国及墨西哥经营的史密斯菲尔德食品有限公司业务,以在美国纽约证券交易所或纳斯达克证券市场作独立上市。

紧接着,史密斯菲尔德进行了业务调整,在2024年8月将欧洲业务进行了剥离,欧洲业务剥离后,史密斯菲尔德的业务范围变为了美国和墨西哥。

去年11月,万洲国际进一步公告了筹划史密斯菲尔德赴美上市的计划。公告显示,万洲国际拟在12月6日召开临时股东大会,以批准分拆子公司史密斯菲尔德集团。

时间来到今年初,1月7日,史密斯菲尔德向美国证券交易委员会提交IPO申请,计划在纳斯达克上市,股票代码为SFD。

如今,万洲国际拆分史密斯菲尔德上市,被外界看作是郑州前首富、万洲国际掌门人万隆又一个明智的资本操作。

首先,宏观层面,2024年美国IPO市场出现反弹,股市走强和对经济软着陆的押注加强,2025年,消费和农业赛道更是被分析师和银行高管预判为IPO的丰收年。

同时,猪肉行业在经历了前几年的价格起伏后,近年盈利水平有所恢复。史密斯菲尔德作为全球最大的猪肉生产商之一,趁着这股东风业务也有了起色,真是应了那句:“在风口上,猪都能飞起来。”

招股书显示,2024年前九个月,史密斯菲尔德的收入为101.90亿美元,相应的净利润为5.81亿美元。

其次,从万洲国际自身来看,史密斯菲尔德独立上市可以缓解万洲国际因其业绩不佳而持续对其投入的压力,并在一定程度上消除潜在地缘政治风险对其全球业务布局的冲击。

更重要的,此次上市有助于万洲国际进一步优化在A股、港股、美股三地的业务布局,增加财务的灵活性,提升万洲国际在全球肉类行业的影响力。

第三,对于史密斯菲尔德本身来讲,IPO可以获得更高的估值和资金支持,募集来的资金可以帮助其进一步扩张市场份额,扩大规模生产。

据招股书,史密斯菲尔德计划将发售所得款项净额用作一般企业用途,包括基建、自动化及肉制品产能扩张的资本投资。

作为2025年首个公开提交IPO文件的大型企业,史密斯菲尔德的上市引发了市场的广泛关注和热烈讨论,吸引了不少投资者的目光,其或许成为一个消费明星标的,在美股市场掀起一股跟风上市潮。

推荐阅读

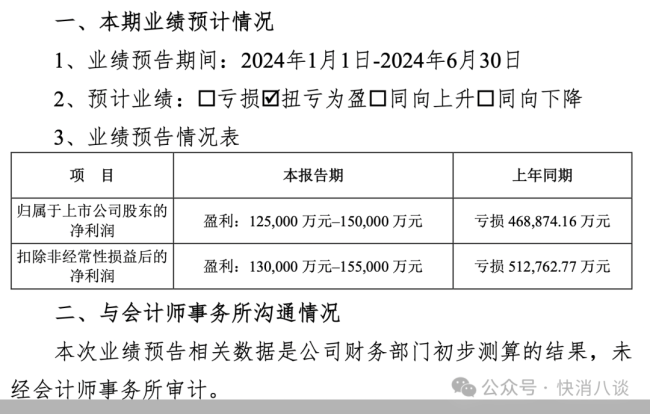

业绩预告扭亏为盈,温氏股份走出寒冬了吗?

2024年猪价上涨让相关企业迎来红利,生猪养殖行业龙头企业温氏股份近日交出年度业绩成绩单,2024年首次突破千亿元营收,净利润扭亏为盈。

从供给侧发力打造CBD服务消费引领区

北京CBD是首都国际消费中心城市建设的主承载区,也是服务业扩大开放示范区,应发挥好自身独特比较优势,在全市率先打造服务消费引领区。