中公教育23年亏逾2亿,12.8万条投诉“退费难”

“公考第一股”中公教育(002607.SZ)经营压力仍然较大。

4月29日,中公教育披露的年报显示,2023年度,公司实现营业收入30.86亿元,同比下降36.03%;归属于母公司股东的净利润(以下简称“归母净利润”)为亏损2.09亿元,其中,第四季度亏损4.51亿元,为当年唯一的季度亏损。

2018年,鲁忠芳、李永新母子携中公教育以185亿元借壳亚夏汽车登陆A股市场。上市以来,已经连续3年亏损。

除了经营亏损,中公教育还面临较大的资金压力。此前,以“考不过退费”为旗号,中公教育招揽了大量生源。如今,公司陷入退费漩涡,湖南等多地被曝出现拖欠退费。

黑猫投诉平台上,针对中公教育的投诉超过12.8万条,多数吐槽退费难。截至2023年底,公司预收培训费29.46亿元。

负债率92%为历史最高

中公教育仍然处于亏损状态。

2023年,中公教育实现营业收入30.86亿元,较上年同期的48.25亿元下降36%;净利润为-2.09亿元,与上年同期的-11.02亿元相比,减亏80.98%。其中,第四季度净利润为亏损4.51亿元,同比增亏62.23%,而第一、二、三季度的净利润分别为2430.28万元、5767.90万元、1.60亿元。

第四季度亏损,与营业收入大幅下滑以及资产减值有关。该季度的营业收入同比下降54.83%至4.20亿元,为借壳上市以来单季最低。当季计提的资产减值损失、信用减值损失合计为1.98亿元。

中公教育各项业务收入都在下降。2023年,公司公务员序列、事业单位序列、教师序列、综合序列收入分别约为11.37亿元、3.97亿元、4.16亿元、10.96亿元,同比分别下降40.89%、54.83%、38.52%、17.03%,

中公教育经营策略调整为“做精”,而不简单谋求“做大”。年报披露,公司通过关停并转、去粗取精等方式,关停了部分业绩产出低、人效比较低的网点。截至2023年底,直营分支机构总数为783个,同比2022年的1113个减少了330个,同比减少29.65%。员工人数11125人,减少50.89%,研发人员881人,减少47.99%,授课师资4565人,减少49.41%。

今年一季度,中公教育实现盈利。公司营业收入为7.63亿元,同比下降14.08%,净利润为8279.28万元,同比增长240.67%。

备受关注的是,2023年底,中公教育的资产负债率92.06%,同比上升1.78个百分点,为历史最高水平。期末,公司预收培训费29.46亿元(列入合同负债科目),较上年同期减少了约10亿元。

退费投诉不断更新

虽然预收培训费减少了近10亿元,但对中公教育的退费投诉仍然不断。

黑猫投诉平台上,针对中公教育的投诉多达12.84万条,近30天的投诉量为1099条。梳理发现,这些投诉大部分与退费相关。

今年5月4日,内蒙古自治区一学员投诉称,2021年在呼伦贝尔参加中公教育事业编考试培训班,报的是协议班,交费2.68万元。考试未通过,协议约定退费2.4万元,中公教育将一次性退费改成分10期退费,原本到2023年8月退完,结果到2023年6月后就不再退费。

北京一学员称,2021年4月10日,在中公教育报名购买价值3.64万元的“2021年河北36524任性学”课程。其中课程协议约定,如笔试未通过,中公教育会在30-45个工作日内给学员一次性退还全部费用。学员笔试时未通过,提交退费申请。中公教育将一次性退费变成分期退费,分期退费只退了6个月,还差14560元,学员被告知退费将无限期推迟。

陕西一学员称,2022年8月在中公教育报了双考协议班,交费3.48万元,约定两次考试未过全额退费,2023年8月,学员申请全额退费,至今分文未退,学员也联系不上相关人员。

江苏无锡一学员表示,交费5.06万元,考试未过,申请退款,至今仍有3.22万元拖着不退。

浙江学员称,2021年8月报名中公教育公务员考试协议班,费用6.18万元,约定考不过退款4.6万元。2022年8月,学员申请退款,一年多过去了,没有收到退款。

从地域看,投诉学员分别来自内蒙古、陕西、北京、河南、安徽、山东、浙江等多个省市区。

根据中国之声《新闻纵横》报道,今年2月,中公教育湖南分部负责人表示,迟迟不退费的原因是湖南分部存在4000万元左右的退费缺口。

中公教育账面上的29.46亿元预收培训费,究竟有多少是需要退给学员的?

截至2023年底,中公教育账面货币资金3.78亿元,对应债务17.27亿元。

投资理财收益超7亿

中公教育向学员预收的费用去哪儿了?为何退费变得如此艰难?

中公教育的培训,存在协议班、非协议班两种形式,协议班费用明显高于非协议班,报协议班的学员如考试未通过,可以退一部分费用,甚至是全部费用,非协议班的费用不退,不少学员选择协议班。

协议班的学员,培训后考试未通过,全额退费,是否意味着中公教育亏了?显然不会。“考不过包退”的协议班为中公教育带来大量现金流,而中公教育延迟退费,则给公司沉淀了大量资金,公司可以用这些资金进行投资理财。

2020年底,中公教育货币资金达59.50亿元、交易性金融资产(债务投资)9.83亿元,对应的预收培训费49.25亿元。

用沉淀的资金进行投资理财,中公教育获取的收益不菲。2018年至2022年,公司的投资净收益(主要为债权投资利息收入、理财收益)分别为1.10亿元、2.59亿元、2.57亿元、7926.99万元、980.43万元。5年间,投资净收益合计为7.15亿元。

自2020年起,受多种因素影响,线下停课、考试延期等,中公教育的经营受到严峻挑战。学员退费增加且集中,打乱了公司资金运转模式,导致财务压力激增。

2022年底,中公教育货币资金仅剩3.85亿元,而预收的培训费39.50亿元。

与此同时,中公教育的造血能力几乎丧失。

2018年,借壳上市时,鲁忠芳、李永新母子曾对2018年至2020年业绩做出承诺,这3年,中公教育实现的扣非净利润分别为11.23亿元、17.19亿元、19.03亿元,合计为47.45亿元,超出承诺数8.65亿元。

3年业绩承诺期满后,2021年、2022年,公司分别亏损23.70亿元、11.02亿元,2023年再度亏损。

中公教育寄望于市场回暖,用新学员预交的学费来应对此前申请的退费。

套现百亿仅向公司提供借款10亿

从2022年第四季度开始,鲁忠芳实施了大规模减持套现计划。

根据公告,鲁忠芳先后7次将所持中公教育股权协议转让。

具体为,2022年11月10日,鲁忠芳将约3.08亿股公司股份转让给上海拓牌私募基金管理有限公司,转让价格为4.37元/股,转让价款(含税)总计约为13.48亿元。

12天后,鲁忠芳将所持公司约3.40亿股股份转让给湖南省财信常勤壹号基金合伙企业(有限合伙),转让价格为4.698元/股,总价款约为15.96亿元。

当年11月30日,鲁忠芳将所持公司5%股权协议转让给广州康祺资产管理中心(有限合伙),转让总价款约为13.82亿元。

仅过13天,鲁忠芳将所持公司的5.5亿股股份分别转让给上海凯双私募基金管理有限公司楷双贡嘎10号私募证券投资基金、上海通怡投资管理有限公司通怡紫金3号私募证券投资基金,价款合计达21.37亿元。

2022年12月27日,鲁忠芳通过协议转让方式向“银湖麒麟5号”转让公司股份数量约1.26亿股,价款为4.58亿元。

这一次,李永新通过协议转让方式约1.59亿股股份,总价款为5.75亿元。

2023年1月、2月,鲁忠芳接连进行协议转让,受让方包括陕西省国际信托股份有限公司(代表“陕国投•云起1号证券投资集合资金信托计划”)等,转让价款分别为13.56亿元、5.32亿元。

上述协议转让,仅鲁忠芳一人,就套现资金88.09亿元。

此外,通过二级市场减持,粗略估算,鲁忠芳套现金额接近12亿元。

对比2023年年报,仅2022年第四季度至2023年上半年,鲁忠芳通过减持合计套现约百亿,持股比从41.36%降至1.37%。

中公教育曾在回复投资者时称,大股东减持是为筹集资金,用以支持上市公司经营发展。而从实际情况看,2022年11月7日,中公教育公告,鲁忠芳拟筹集资金向公司全资子公司提供总额不超过10亿元的无息、无担保借款,用于支持公司经营发展。截至2023年底,中公教育股东提供的借款约9.5亿元。

大股东套现百亿,却仅向公司提供借款10亿元,叠加退费难等重重问题,中公教育的路在何方?

推荐阅读

教育板块大爆发,“昙花一现”还是“就此反转”?

不管在资本市场的表现如何亮眼,从去年的业绩表现看,A股大部分教育类核心上市公司或许很难承担起市场的期待。

"石化双雄"再创新高,险资、公募共享资本"盛宴"

重仓三桶油的资金们迎来收获期。继中国海油股价创下新高后,中石油、中石化股价也在今日创下新高.

去哪儿:节中机票预订增1.23倍,出国游覆盖1754城

甲辰龙年春节假期已结束,今年春节假期中国游客足迹遍布全球115个国家,覆盖全球1754个城市(除中国大陆及港澳台地区)。

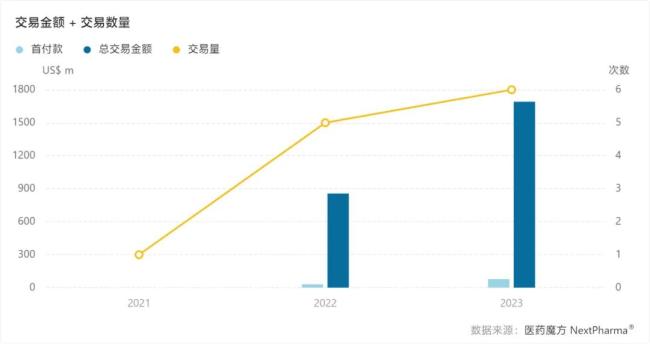

中国药企在AACR:看风向谈BD,回归初心

4月7日周日上午,阳光明媚,美国癌症研究协会(American Association for Cancer Research,AACR)年会的开幕会议在圣地亚哥会议中心的一个巨大的房间里举行,与会者将会场挤得水泄不通。

12款创新药进入III期,5款来自中国药企

根据全球临床试验收录网站clinicaltrials和中国临床试验登记平台chinadrugtrials,3月共12款创新药进入III期阶段,其中5款来自中国药企。

中免集团再次亮相消博会,助力海南离岛免税消费

中国旅游集团董事长陈寅表示:“中国中免自2020年起连续三年排名全球旅游零售商的首位,会员总人数已突破3300万,先后与全球超过1400个世界知名品牌建立了长期稳定的合作关系。集团在海南的发展,是海南国际旅游消费中心建设的一个注脚,也是海南优良营商环境和广阔市场机遇的一个印证。”

澳洲酒重返零关税;多家酒公司年报丨中酒本周要闻

2024年6月28-30日,定档济南!11万平展馆、1600+展商、5万+酒商,2024济南中酒展“王炸”启航!

中信、海通卷入违规套利风波

95后王泽龙入主中核钛白第五年被立案调查,原因是涉嫌违规非法转让中核钛白2023年非公开发行的股票。而被调查的不仅有王泽龙,还是其“同伙”中信证券和海通证券,其中中信证券是保荐机构兼股东,海通证券则是股东。