蓝月亮真的卖不动了:三大产品线销售全面大幅下滑

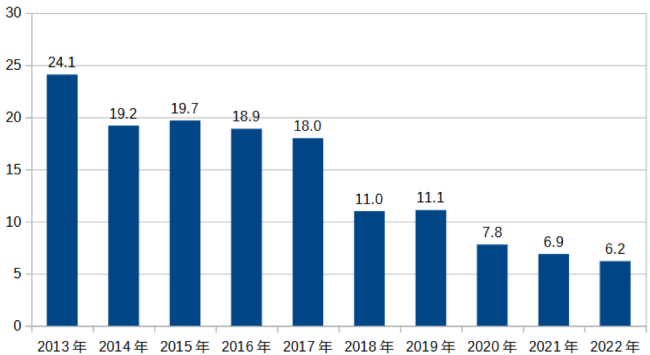

3月26日,蓝月亮集团(06993.HK)披露了2023年业绩,称其全年实现收入73.24亿港元,同比下降7.8%;归母净利润为3.25亿港元,同比下降46.8%。

蓝月亮在财报中表示,其收益以港元计减少约7.8%,高于以人民币计减少约2.9%。减少主要系向线下分销商的销售及向大客户的直接销售的减少,被透过线上渠道的销售的增加部分抵销。

营收净利双降之下,其股价也在“跌跌不休”,截至2024年3月28日,每股收盘价报2港元,上市以来跌幅83.76%,其股价最高曾达19港元/股,巅峰市值达1122亿港元,目前总市值约117.26亿港元。

营收净利双降

据财报显示,2023年,蓝月亮营收为73.24亿港元,相较于22年的79.47港元,同比下降了7.8%,这还是基于其去年下半年收入同比增长4.5%的基础上。经营溢利为1.3亿港元,同比下降80.5%;归母净利润为3.25亿港元,同比下降46.8%。

按产品划分,2023年,其三大产品线营收均下滑。其中,占比88.8%的衣物清洁护理营收为65.01亿港元,同比下滑4.7%;占比6.1%的个人清洁护理营收为4.47亿港元,同比下滑27.8%;占比5.1的家居清洁护理产品营收为3.76亿港元,同比下滑25.8%。蓝月亮在财报中解释称,由于疫情后消毒产品需求下跌,个人清洁护理和家居清洁护理产品的营收下降幅度较大。

值得注意的是,2023年,蓝月亮的归母净利润为3.25亿港元,而2022年这一数据为6.11亿港元,几乎腰斩。对比营收7.8%的降幅,归母净利润却同比下降了46.8%,主要由于销售费用的大幅上升,其去年销售费用为32.44亿港元,较22年的26.51亿港元同比上升了22.38%。并且,其行政开支和金融资产减值亏损拨备也同比上升了0.51%和32%。

蓝月亮在财报中表示,其致力提升及扩展销售、分销渠道,优化全渠道销售策略,触达新的消费者、提升分销商的营运效率及增加品牌曝光率。为有系统地扩大市场版图,其利用分销网络渗透至中国各县及乡镇,并扩大其线下销售覆盖范围。

但从渠道来看,2023年,线上渠道收入占比增加了4.7个百分点至52%,营收为38.05亿港元,仅较上年增长1.3%;线下分销商占比减少了3.3个百分点至37.6%,营收为27.55亿港元,同比减少15.3%。直接销售予大客户减少了1.4个百分点至10.4%,营收为7.63亿港元,同比减少18.5%。

值得注意的是,其毛利由2022年的45.95亿港元减少1.2%至23年的45.40亿港元,但毛利率却不降反升,由22年的57.8%增加了4.2个百分点至62.0%。究其原因,蓝月亮去年的销售成本为27.83亿港元,而22年为33.51亿港元,同比下降了17%。其在财报中表示,由于所耗主要原材料成本减少。

净利润不及五年前

据招股书显示,IPO之前,蓝月亮的净利润还保持坚挺地增长。2017年,其归母净利润仅为8615.90万港元,而2018年则飙升了543%至5.54亿港元,2019年飙升了94.88%至10.80亿港元,三年翻了超十倍。2020年,其在港交所上市第一年也延续了增长趋势,同比增长21.28%至13.09亿元。

此后,其归母净利润进入了快速下滑通道,2021-2023年,其归母净利润分别为10.14亿港元、6.11亿港元和3.25亿港元,分别同比下降22.53%、39.73%和46.79%。其去年的归母净利润甚至远不及2018年。

同时,营收端在上市前也呈现整体增长趋势,但自2021年起,营收增速逐渐下滑,甚至在去年出现了负增长。2021-2023年,其营收分别为75.97亿港元、79.47亿港元和73.24亿港元,分别同比增长为8.59%、4.6%、-7.84%。

与营收和净利润相反的是,其销售费用的逐年攀升。2021-2023年,其销售费用分别为23.92亿港元、26.51亿港元和32.44亿港元,分别同比增长为18.62%、10.83%、22.38%。

高举高打的销售费用没有“白烧”,蓝月亮在财报中表示,其旗下的洗衣液及洗手液连续13年(2011年至2023年)在中国品牌力指数中排名第一。洗衣液及洗手液分别连续14年(2009年至2022年)及连续11年(2012年至2022年)于同类产品市场综合占有率排名第一。

虽有市场占有率,但营收和净利润却接连下滑。

多年“豪气”分红

蓝月亮在去年财报中表示,其董事会建议派发每股6.0港仙的年度股息,分红金额约3.34亿港元。实际上,蓝月亮一直都不“吝啬”分红。

据了解,在IPO之前,创始人夫妇罗秋平和潘东为蓝月亮实际控制人,潘东通过ZED Group Limited和Van Group Limited合计持有蓝月亮88.92%的股份。高瓴资本为公司第二大股东,通过HCM基金持有公司10%的股份。值得一提的是,高瓴资本早在2010年以4500万美元对蓝月亮进行了A轮投资,第二年追加了103万美元,张磊也称其为“中国版宝洁”。

2020年6月,蓝月亮上市前夕,宣布分红23亿港元,根据持股比例来看,创始人罗秋平和潘东夫妇分得约20.5亿港元,张磊及高瓴资本获得2.3亿港元。

在其IPO之后,2021-2023年,蓝月亮三年分红约为7.74亿港元、9.36亿港元和3.34亿港元,而这些大多都流入了实控人口袋之中。并且,近两年,其分红金额均高于归母净利润。

与高分红形成鲜明对比的是,二级市场上,其巅峰股价达19港元/股,市值达1122亿港元,目前总市值仅剩117亿港元,蒸发了超千亿。

推荐阅读

燕麦奶大众化挑战OATLY硬实力

2023年,OATLY中国开始调整战略计划。一方面聚焦核心领域,停止了某些利润率较低的产品和渠道;另一方面,更加注重提高新品质量和品质。

巴比2023经历至暗时刻,营增利减仍看东鹏饮料脸色

2023年巴比食品实现营收16.3亿元,公允价值变动收益减少2095.41万元,主营业务的盈利水平有待提高。

2023发展快有变形,零食很忙与赵一鸣如何剑指万店

总结2023年,晏周、赵定认为发展过快有些变形。2024年,他们会发展的更稳一点,但仍要新开6000家店,实现“产品多,价格低,更新快,体验好”的目标。

康师傅收入800亿,方便面萎缩,饮品直追娃哈哈

康师傅2023年收益首次突破800亿元,饮品突破500亿元的收入,与中国饮料行业“天花板”娃哈哈非常接近。

安踏2023收入创新高超600亿元,千亿还有多远

2023年安踏集团收入同比增长16.2%至623.56亿元,稳居中国市场行业首位。股东应占溢利同比增长44.9%达到109.54亿元。