业绩缩水一半,市值跌掉9成,600亿灰飞烟灭,50亿就不回购!迪阿股份:让老板独揽17亿分红怎么啦!

听过张信哲的《最好的时光》吗?我的爱如何丈量,一辈子细水流长……

不知何时起,爱情的丈量维度已变成钻石的大小,钻石越贵,求婚越有诚意,爱情越坚定。没有钻石的爱情,就像一盘散沙,都不用风吹,不买就散了。钻石就这样与爱情根深蒂固地绑定在了一起,号称“20世纪最大的骗局”也就此诞生。

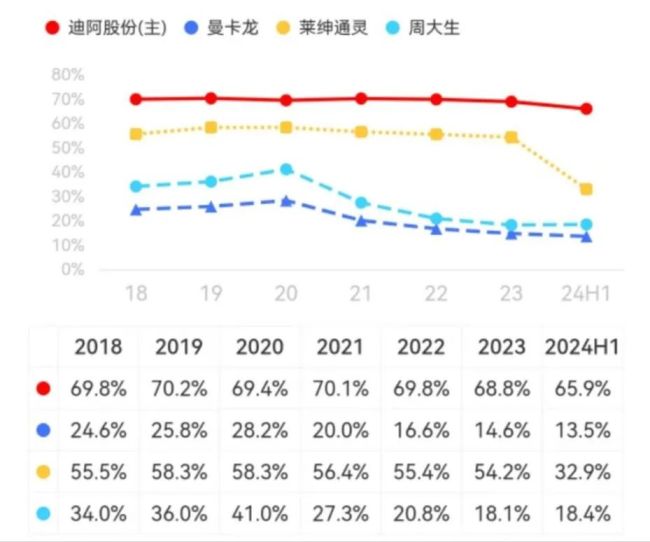

今天要介绍的这家公司,凌驾在这个世纪骗局之上,甚至有过之而无不及。被奉以“钻石之王”美誉的国际顶奢珠宝品牌蒂芙尼(Tiffany&Co.)在被LVMH收购前夕(2019年)的毛利率也不过62.43%,而同期它的毛利率竟超过70%。

有请它闪亮登场——迪阿股份(301177.SZ)。

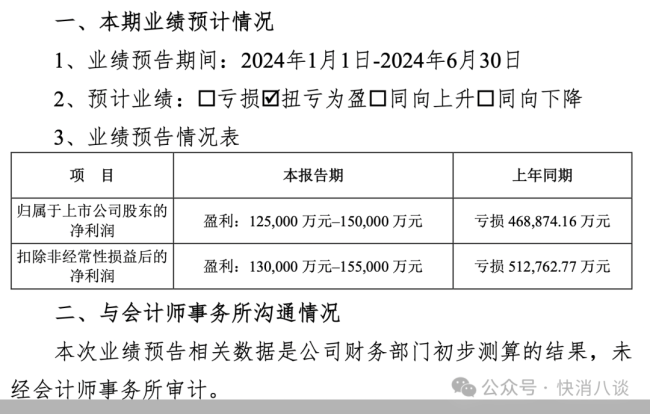

业绩缩水一半,市值狂跌600亿

或许你不曾听闻这家公司,但相信你一定听说过DR钻戒,就是那个靠着“男士一生仅能定制一枚”slogan一度风靡婚戒市场的钻戒品牌,迪阿股份就是其母公司。

(来源:网络)

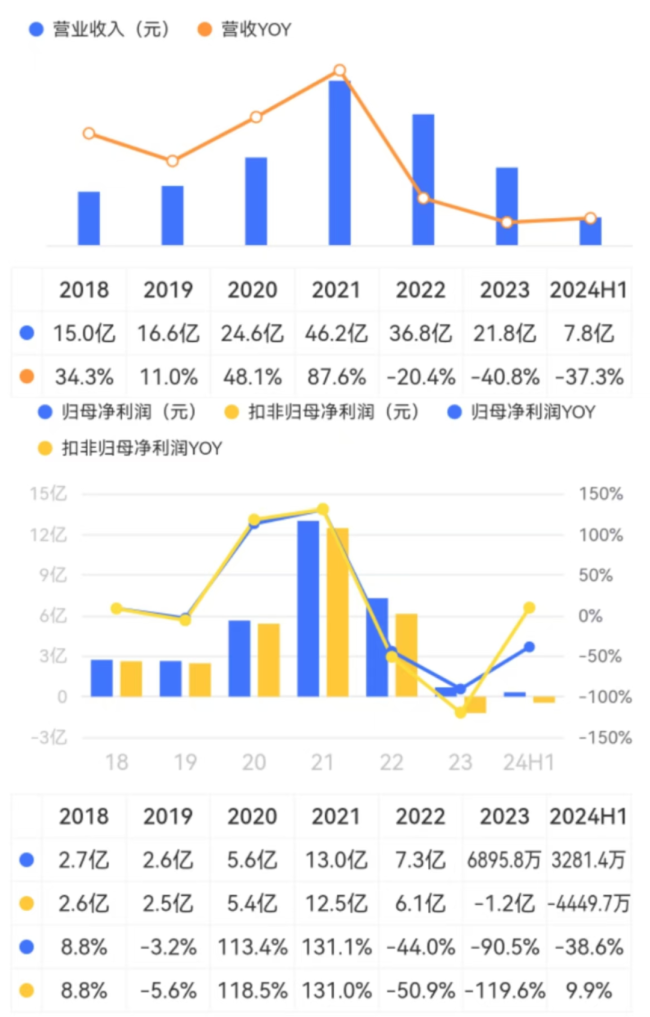

巅峰时期,仅2021年这一年,迪阿股份便卖出46.2亿,净赚超13亿,同年12月登陆A股创业板,首发当日市值突破660亿,羡煞旁人!

但上市即巅峰,短短两年后2023年迪阿股份营收仅21.8亿,缩水了一半以上,扣非归母净利润更是亏损1.2亿,今年上半年仍延续亏损势头。

(来源:市值风云APP)

截至9月27日收盘,迪阿股份市值仅剩82亿,近600亿市值灰飞烟灭,怎么给自己玩砸了?

绑定“唯一真爱”,销量飙涨5倍

要说DR钻戒最知名的产品,绝不是某一个经典款式,而是一个自建的所谓“真爱系统”:买过戒指的情侣要签署爱的确认书——真爱协议,随后会实名登记入库,一旦进入系统将永远无法删除,且系统全球联网,国外也能查出购买记录。

(来源:网络)

借此,网上还诞生了一条产业链:在线代查你家哥哥有没有背着你们求婚。这不仅适用于查阅男朋友的恋爱记录,还特别适合追星女孩们查查各家爱豆有没有隐婚隐恋。明明是个卖钻戒的,怎么狗仔生意也能沾边呢?

(来源:网络)

甚至于,比起其他珠宝品牌的“来者都是客”,DR钻戒反倒用“十不卖”拒客:

“犹豫不决的不卖,权衡利弊的不卖,心里还有另一个名字的人的不卖,未成年的不卖,一时冲动的不卖,为结婚而结婚的不卖,不愿意用实名认证的人不卖,买来送自己的人不卖,想要删除订制记录的人不卖,送给第二个人的不卖。”

公众号上,DR钻戒也是屡次搭上明星或运动员的噱头。“苏炳添花了16年才用DR钻戒娶到初恋”似乎就在暗示,你想娶老婆表忠心表爱意,必须得用DR钻戒。

真爱+唯一,一生只爱一人,似乎这卖的不仅是钻戒,这是你一生的幸福!

专情招牌一打响,爱情鸡汤一灌满,这不就妥妥拿捏了热恋情侣、新婚夫妻?就这么轰轰烈烈的灌“洗脑包”,DR钻戒一时间风靡全平台,成功斩获数千万粉丝。

(来源:抖音、淘宝、微信公众号)

那DR钻戒还愁卖?

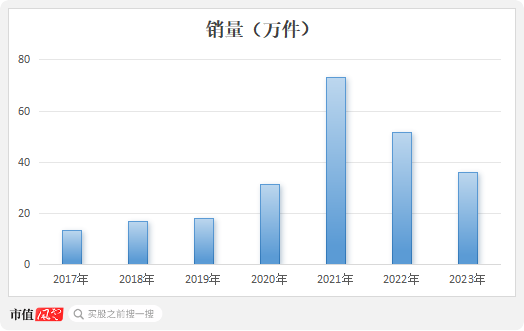

2021年,DR钻戒全年销量冲到73万件,相较2020年大涨133%,相较2017年甚至暴涨近5倍。

(制图:市值风云APP)

真爱无价,毛利起飞,代工生产

产品定价上,都说“真爱无价”,那象征着“唯一真爱”的DR钻戒贵点又如何?

招股书显示,同克拉、同颜色、同净度、同款式下,DR钻戒要比竞品售价高出3,000-7,000元不等,称之为奢侈品也不为过。

(来源:迪阿股份招股书)

就如开头所说,迪阿股份的毛利率常年稳居70%上下,不仅领先国际大牌蒂芙尼(Tiffany&Co.),更是将国内一众同业公司远远甩在身后。

(来源:市值风云APP)

做到如此高的品牌溢价,DR钻戒在设计和做工上或许也不遑多让?

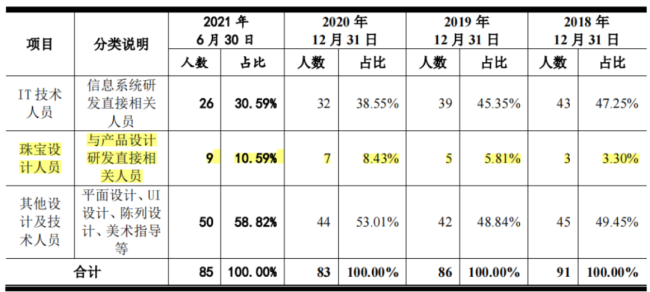

2018-2021年,迪阿股份的珠宝设计人员数量仅为个位数,在总员工占比最高仅有10.6%,生产人员更是为0,通通采用外包代工。

(来源:迪阿股份招股书)

IPO上市时,迪阿股份超募了34亿,大把大把买理财,但研发力度却不见明显提升,上市后每年的研发费用仍然在一两千万徘徊,研发费用率甚至在今年上半年才首度超过1%,这还得归功于营收继续下滑。

比起设计生产的草率,公司在营销上可以说是大手笔投入,2023年砸了12.3亿元,销售费用率高达56.4%,是同期研发费用的56倍!

(来源:市值风云APP)

这卖的是钻戒,是幸福?明明是营销,是广告,是妥妥的“智商税”!

洗脑包喂不动了

洗脑包吃多了会撑,不景气的大环境下消费者也会三思而后行。

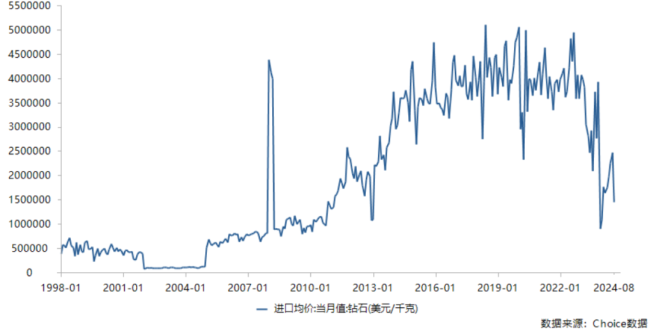

近两年来,全球钻石市场开始熄火,钻石价格多次跳水。拿进口钻石均价来说,当前价格已较2022年9月的历史高点低出70%以上。

那就更别提在钻石骗局上额外灌输“唯一真爱”洗脑包、美滋滋收割70%毛利的DR钻戒了。

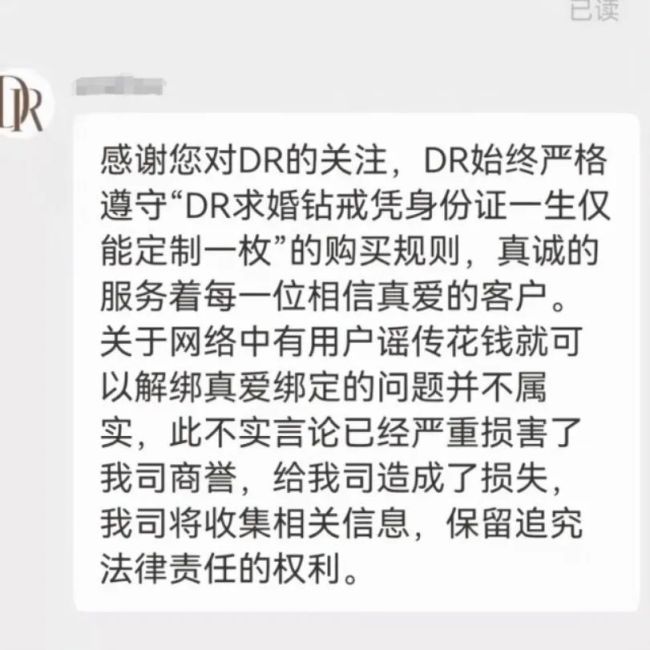

搞笑的是,2021年底网上还曾传出“DR钻戒500块可删除购买记录”,一时间闹得沸沸扬扬,在微博热搜上连挂好几天。虽然不久后DR钻戒发文辟谣,但也引来更多普通消费者反思钻戒到底是不是智商税。

(来源:网络)

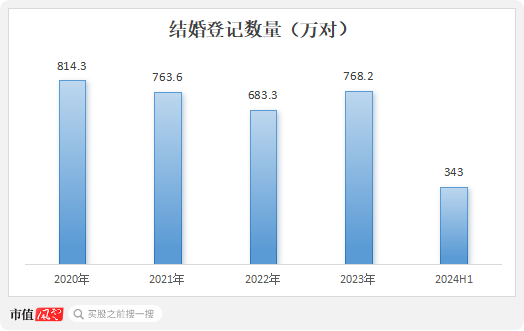

再考虑到结婚数量减少等外部因素,过去两年里DR钻戒的销量持续下跌,2023年已跌至36.1万件,较2021年下降一半以上,销售单价较2019年高点也下跌近35%。

靠分红豪赚17亿,卡规则立于不败之地

不得不说,能想出这种“洗脑包”策略的高低也是个营销鬼才,这就要提起迪阿股份背后的老板——张国涛、卢依雯,一对85后年轻夫妻。

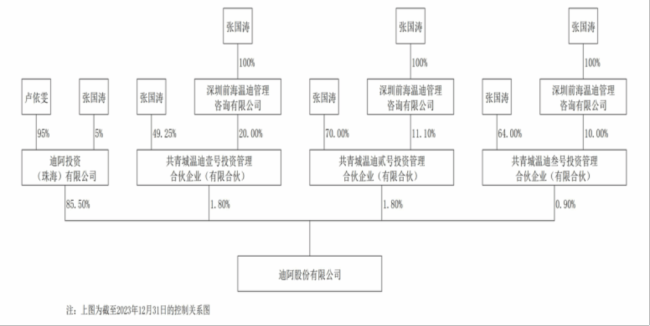

上市前,夫妻俩合计持有迪阿股份98.25%股份。截至2023年末,夫妻俩合计间接持股比例仍然高达88.87%,控股权高度集中,典型的“夫妻店”。

(来源:迪阿股份2023年报)

通常来讲,用“洗脑包”堆砌的品牌泡沫终会有被戳破的一天,深谙营销之道的张卢夫妇难道会预料不到吗?

正相反,夫妻俩对此心知肚明,业绩巅峰期立马入袋为安,精着呢!

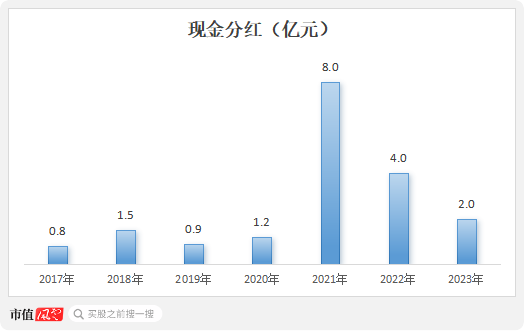

在最鼎盛的一年(2021年),也是上市第一年,迪阿股份实施“向全体股东每10股派发现金20.00元(含税)”,这意味着每股股利达到2元。

同期,全A股市场仅有35家上市公司超过这个数字,其中多为躺着赚钱的白酒企业或者高管持股较多的创新药企。这么说,老铁们就懂这份分红方案的“含金量”了吧?最终,迪阿股份全年分红8亿元,分红率超60%。

2022-2023年,迪阿股份的每股股利略有收敛,但也分别达到1元、0.5元,同样处于A股市场前列位置。

特别是2023年,眼瞅着业绩不行了,归母净利润不到7千万,扣非归母甚至亏损1.2亿,迪阿股份仍然毫不犹豫地分红2亿元,分红率高达290%,薅秃公司羊毛!

(来源:Choice终端,制图:市值风云APP)

上市这三年,迪阿股份合计派发现金分红超14亿,以88.87%的持股比例测算,实控人夫妇豪赚12.4亿元。

再算上上市前的4次分红(2017-2020年),7年时间,迪阿股份一共派发分红18.4亿,其中近17亿进了实控人夫妇的口袋。

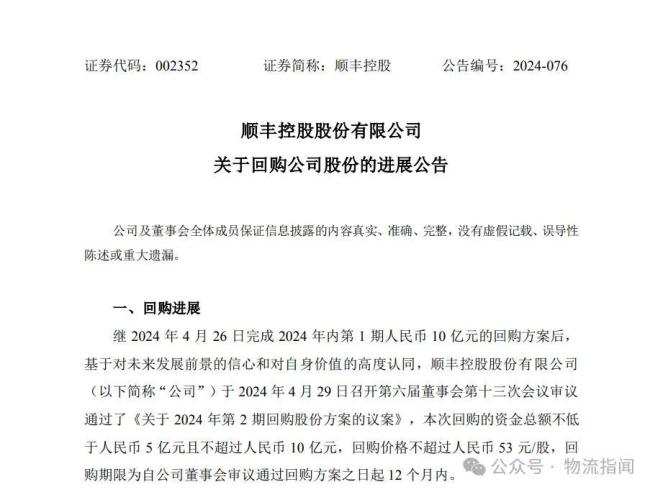

可能会有老铁疑问,竟然没有减持?!

2023年8月,证监会下发最严减持新规,凡是上市后存在破发、破净、不分红(分红率低于30%)的通通不让减。迪阿股份当前股价较发行上市时也已破发近90%,减持搞钱这条路被牢牢卡死!

(来源:市值风云APP)

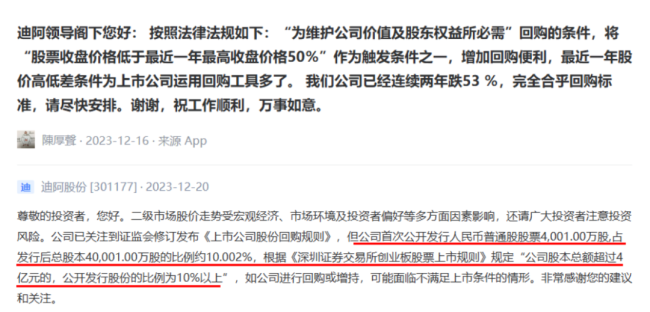

还有不少不死心的投资者,在投资者交流平台上一再追问公司有没有回购救市计划,毕竟公司IPO超募34亿,现在账面上还躺着44亿理财、5亿货币资金,估计口袋里的钱都愁没地花。

迪阿股份表示,回购新规中要求公开发行股份的比例在10%以上,而公司IPO发行股份的比例为10.002%,一旦回购或将不满足上市条件。

(来源:深交所互动易)

瞧把它委屈的!不是不想回购,是实在回购不了!

那有没有方法能让迪阿股份摆脱这一规则的桎梏呢?

风云君琢磨了一下,如若迪阿股份想回购,要保证社会公众持股在10%以上,主要有三种方式:

方法一,是实控人(含一致行动人或董监高)协议转让股份,然后用公司的钱回购,但这无疑更利好实控人和董监高套现跑路;

方法二,是实控人(含一致行动人或董监高)在二级市场减持,但被减持新规卡住走不通,而且最先获益的必然是实控人和董监高,这相当于变相的在用上市公司的钱回购老板们的股份;

方法三,公司通过增发等方式,引入更多的社会公众持股,稀释实控人的股权,但公司IPO已经超募34亿,绝大多数都用来买理财,再对外募资意味着让公司又美美吸上一笔,闲置买理财的资金又要多上几亿。

也就是说迪阿股份的完美股权结构和持股比例简直是将自己立于不败之地!

股价破发90%,市值跌没600亿,却一点没耽误实控人夫妇搞钱套现,17亿入袋盆满钵满,还能成功逃脱回购救市的道德谴责。

如今再回过头来看,实控人近乎100%持股的企业前来IPO上市,仅公开发行10%,如若持续破发,或许就将陷入与当前迪阿股份类似的境况中,这是不是意味着上市规则本身就存在着瑕疵呢?

推荐阅读

昔日零售龙头,今靠投资苟活!友阿股份:卖壳无人问津,利润缩水9成,18亿店铺滞销,55亿债务压顶

若扣除投资收益,公司2018年至今累计亏损超10亿。

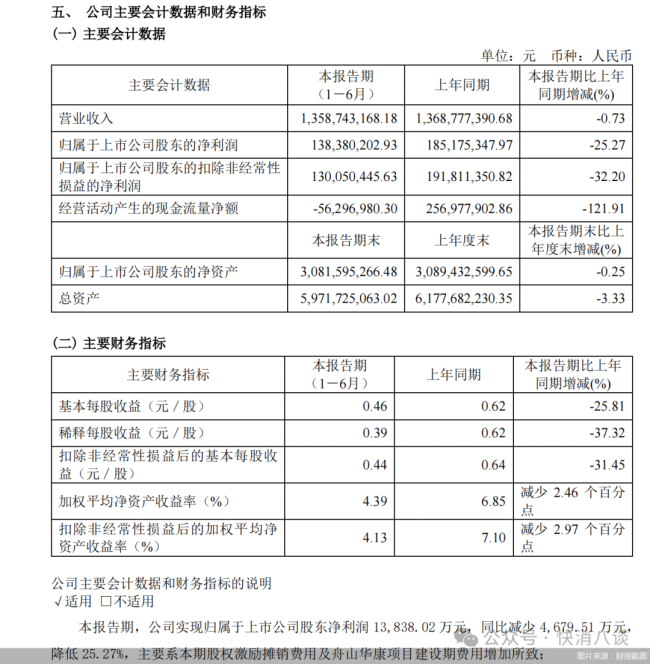

营收净利双降,华康股份寄望新产能

8月22日收盘,功能性糖醇生产企业华康股份的股价报12.14元/股,下跌5.16%。消息面上,前一日晚间,华康股份交出一份营收净利双降的半年度成绩单