东阿阿胶,悄悄创了历史新高

最近两年,A股市场风格突变,以电力、资源为代表的低增长、高股息行业,成为最亮的明星,逆势创出历史新高的公司数不胜数。

而过去被投资者视为永续性高增长的消费白马股,却出现了大幅下跌行情。“茅王”贵州茅台距高点下跌了40%,“医美茅”爱美客距高点下跌65%,“酱油茅”海天味业大跌70%,“免税茅”中国中免暴跌80%……

消费白马股的一片泥沙俱下中,近年来存在感极低的东阿阿胶,却表现得极为坚挺。今年以来,公司股价涨幅接近40%,并在近日创下了历史新高,“中药茅”似乎正在重新赢得投资者青睐。

逆涨之谜

股价逆势爆发的背后,东阿的业绩表现确实足够亮眼。

2023年,公司实现营业收入47.2亿元,同比增长16.7%,实现归母净利润11.5亿元,同比增长47.6%。其中第四季度实现归母净利润3.7亿元,同比增长37.5%,创下历史上单季最高盈利记录。

今年一季度,公司业绩继续保持高速增长,营收增速35.9%,净利润增速54.3%,仍然是行业中的优等生。

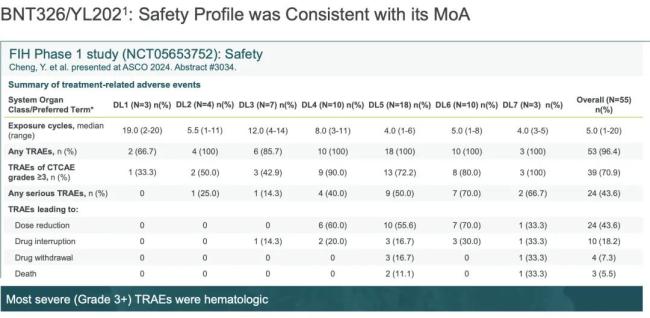

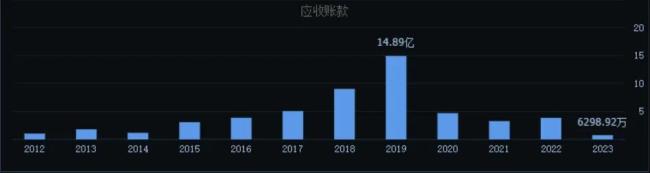

除了业绩增长之外,东阿阿胶的经营质量也很高。公司2023年应收账款只有6298万元,占营收比例不到2%,而合同负债8.24亿,均创下了近年来新低。这意味着公司产品在下游完全不愁销路,同时对上游供应商也有很强的话语权,这是典型消费大白马的特征。

▲来源:同花顺

产品畅销从存货情况可见一斑。截至今年一季度,公司存货9.54亿,同比下降24.5%,创下了近10年来的新低,只有历史高峰期的30%左右,而且存货中大部分是驴皮等原材料,成品库存很少。

强势的行业地位和极好的经营质量,带来了充沛的现金流,东阿阿胶的资产负债表非常漂亮。

截至今年一季度,东阿阿胶货币资金达到67.9亿元,同比增长12.7%,创下上市以来新高。因为公司没有有息负债,而单季度利息收入3340万,最终财务费用为-3283万元,创下上市以来新低。与很多公司每年动辄数亿元利息支出相比,东阿显然具备更稳健的财务状况。

正是因为拥有完美的资产负债表和现金流,东阿阿胶的分红一向慷慨。

1996年上市以来,东阿阿胶分红25次,累计分红总额达77.32亿元,平均分红比例为64.38%,融资只有3次,合计募资5.4亿元,分红是募资15倍之多。

2023年的分红计划尤其亮眼。公司计划向每位股东每持有10股派发含税现金红利17.8元,现金分红总额为11.46亿元,分红比例为99.60%,创下了历史之最。

最近两年,A股财务暴雷公司不断涌现,稳定的现金流和高比例分红成为A股最崇尚的价值之一,加之政策鼓励回报投资者的市场生态,东阿阿胶因此在消费白马股中脱颖而出。

曾经沧海

2019年1月-2021年1月,传统消费行业白马股上演了史无前例的超级大牛市。2年之内,代表绩优消费股的茅指数涨了近5倍,贵州茅台涨了6倍,涨幅超过10倍的大白马比比皆是。

▲茅指数月线图,来源:Wind

在那段轰轰烈烈的牛市行情中,东阿阿胶的股价几乎原地未动,堪称当时表现最差的白马股之一。

作为阿胶行业乃至滋补养生领域的第一品牌,东阿阿胶有着非常耀眼的品牌光环。其最好的发展时期发生在2006年-2016年,期间公司业绩连续10年业绩两位数以上增长,营收从10.7亿增长到63.17亿,净利润从1.49亿增长到18.52亿。在这10年间,公司市值从不到20亿增长到400多亿,堪称当时表现最好的消费股之一。

但是,从2017年开始,东阿阿胶存货持续高企,收入增长逐渐陷入瓶颈。由于产品结构单一、产品配方本身不具备稀缺性,市场上种类繁多的阿胶产品,对东阿形成了巨大冲击。

2018年,公司陷入“水煮驴皮”的舆论风暴,产品效果被广泛质疑,品牌声誉跌至谷底。次年,公司营收同比大跌近60%,并出现了上市20多年第一次亏损。

2020年初,在位14年的公司前任总裁秦玉峰辞职,并在随后接受调查,同年离任的,还包括财务总监、副总裁、监事等在内的7位高层,管理层的动荡一定程度上加剧了公司的经营风险。

彼时的东阿阿胶,陷入了近年来最严重的发展困境,市场广泛质疑导致的预期下降,让其在接下来的白马股大牛市中大幅跑输其他消费巨头。

但是,资本市场的预期打得太低或太满,往往潜藏着巨大机会和风险,极致分化往往也是强弱易势的转折点。

3年前备受各方吹捧的白马股,在上轮牛市中积累出巨大的估值泡沫,而最近3年业绩增长显然配不上市场期待,戴维斯双杀之下,大幅下跌难以避免;

相比之下,彼时业绩不佳的东阿阿胶,在上轮白马股牛市中涨幅较小和估值较低,而最近两年公司业绩表现远超市场预期,戴维斯双击之下,终于迎来了逆势翻红的机会。

重新出发

东阿阿胶的前身是山东东阿县阿胶厂,是有着70年历史的地方传统老字号,公司拥有“东阿”、“吉祥云”和“桃花姬”3枚中国驰名商标,核心产品包括阿胶块、复方阿胶浆和“桃花姬”阿胶糕等。

2004年,华润集团入主东阿阿胶,成为第一大股东。央企背景给东阿带去了诸多资源,但是在很长时间里,东阿管理层主要仍由公司本土元老担任,华润的经营风格,并没有得到充分体现。

经历了2019-2020年的业绩大幅滑坡之后,华润系逐渐在东阿阿胶管理层占据主导地位,现任董事长白晓松和公司总裁程杰都属于华润嫡系,在入主东阿20年后,华润终于对公司实现完全控盘。

作为大型央企,华润对消费和医药企业的整合能力有口皆碑,东阿管理层的变更,无疑会带来公司全方位的变革,一定程度上也是公司近年来业绩回升的重要原因。

为了应对产品单一化问题,东阿近年来推出了“小金条”阿胶粉,方便冲泡的“花简龄”复合阿胶粉等新品类,通过便捷化的阿胶新形态,获得大量年轻用户的青睐。

与此同时,公司积极探索主要针对男性的第二增长曲线,加快了海龙胶口服液、龟鹿二仙口服液和鹿角胶等男科产品布局,2023年,该类产品所属的其他药品及保健品收入为1.86亿元,收入占比为3.96%。

渠道方面,在稳固线下渠道优势的同时,东阿逐渐加重线上营销,先后入驻了阿里健康、京东、药师帮等电商平台,特别是建立了微信公众号、企微号、社群、小程序商城等私域流量平台,线上线下融合发展的态势越发明显。

品牌推广上,公司逐步减少了硬广式的直接宣传,更加重视私域流量和用户传播,阿胶的品牌认知度逐渐回归。根据世界品牌实验室的估算,2023年公司的品牌价值接近400亿,同比提高了近20%,荣登《中国500最具价值品牌》榜单。

2022年下半年开始,东阿阿胶相关产品在零售端的增长速度开始跑赢行业平均增速,根据中康开思数据,2023年东阿阿胶以64.2%的市占率远超其他品牌,稳居行业首位,同时也成长为非处方药中的第一大单品。

尽管形势逐渐向好,但是东阿阿胶的未来成长并非没有压力,最大挑战来源于原材料涨价。

阿胶最重要的原材料是驴皮,约占阿胶加工成本的80%,由于毛驴役用价值逐渐消失,近年来毛驴数量持续下降,驴皮的价格也随之水涨船高。

东阿阿胶用户主要是中产群体,价格敏感度并不低,未来东阿的提价能力是否足够覆盖成本上升压力,还有待检验。

负面舆论对东阿阿胶的影响也不容小视。

多年前针对阿胶的“水煮驴皮”风波并不是孤例,近年来中医以及中药保健品遭遇的舆论质疑不断涌现,东阿阿胶要获得更多的用户信任,并不容易。

事实上,虽然业绩重回上升趋势,股价创出了历史新高,但是目前东阿阿胶的营收和净利润规模,还只有历史巅峰期的60%左右。

从股价新高,到业绩新高,东阿阿胶仍然有一段路要走。

推荐阅读

最严新规封堵“花式”减持!药明康德、长春高新、东阿阿胶等七成药企履约回购

从新“国九条”到减持新规,监管部门正不断加大提升上市公司质量、夯实长期投资信心的力度。

司美格鲁肽国内药企竞速!丽珠BLA上市获受理,九源基因/华东医药能否率先冲线?

在健康需求增强和市场激增的影响下,司美格鲁肽在全球持续大卖,国内市场的参与者也开始全力冲刺。

国产新药获批,五雄逐鹿EGFR市场,强生或强势搅局

近日,国家药监局官网公示,上海倍而达药业有限公司申报的1类创新药三代EGFR抑制剂甲磺酸瑞齐替尼胶囊(研发代码BPI-7711,商品名:瑞必达)获批上市。

创始人双双辞职,管理层大换血,“康”字辈Biotech再生变!

6月12日,一家许久未有新消息的中概股Biotech康乃德向SEC提交了一则人事变动的文件。

反腐高压逼向药企端!官方同日披露两起特大医药虚开增值税发票案,涉案金额超60亿元

归根结底,国内医药领域虚开增值税发票事件屡禁不止背后,在于医药购销领域利益分配格局没有得到根本改变。