“创新药二哥”惹了众怒,一天市值蒸发近百亿

图源:信达生物官网

10月28日,“创新药二哥”信达生物股价暴跌,收盘股价跌12.54%,市值蒸发近95亿港元。此次暴跌,或与创始人俞德超与公司的一起交易有关。

10月25日晚,信达生物发布公告,全资子公司Fortvita与俞德超持有的Lostrancos公司签订认购协议,后者将以2050万美元,约合1.46亿元的价格认购Fortvita 20%股份。

值得一提的是,在9月30日和10月2日,俞德超合计减持信达生物总1.52亿港元,与本次购买Fortvita 20%股份所需资金相当。

这起交易本意或许是想要大力推进出海。在过去几年里,信达生物的出海之路走得不算顺利,PD-1产品美国上市被拒,重磅BD也是寥寥无几。在公告中,信达生物表示,本次交易反映公司长期坚定发展海外业务的投入与决心,使高管等能够在Fortvita的未来成长及发展中发挥直接、积极的作用。

投资者对于信达生物的宏图大志却不买账。背后的原因或许在于价格谈的不好,投资者认为公司核心海外资产被“贱卖”了。

一切都是为了出海

本次笔交易中的卖方Fortvita,是信达生物的全资子公司,关于Fortvita的公开信息信达生物披露的并不多。

在公告中信达生物表示,Fortvita是推动国际业务的平台,致力于难治疾病先进疗法在全球市场的研发。可以说,这家公司是信达生物为了出海而特意成立的。

信达的想法可能是把国内业务和海外业务分开,所以才设立了Fortvita公司。信达生物解释道,国际化业务扩张是公司主要战略发展方向,但该业务目前尚处于发展早期阶段,面临诸多风险、挑战和投资的不确定性,设立Fortvita可以平衡国际化发展的资源需求和发展风险。

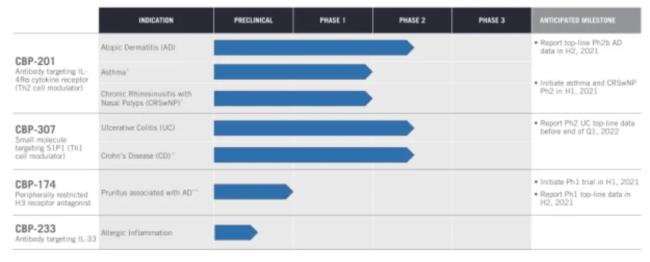

从收入情况来看,2022年、2023年Fortvita尚未产生收入,净亏损分别为3.31亿元、2.71亿元。这并不意外,信达生物表示这家公司目前产品均处于早期临床阶段。

信达哪些管线的全球开发交给了Fortvita公司?对此信达生物并未详细说明。健识局通过专利检索发现,Fortvita应当还是拥有一些潜力产品。比如,PD-1/IL-2双抗药物专利申请人就为Fortvita。这款药物已经获得美国FDA授予的快速通道资格,用于治疗对PD-1耐药的患者,潜在的想象空间不小。俞德超也对这款药物寄予厚望,在接受媒体采访时他直言,“这是一个全球新的品种,有可能取代PD-1,解决现在没有办法解决的问题”。

此外,Fortvita还拥有Claudin18.2ADC、B7H3ADC、Claudin18.2-CD3双抗等产品的专利权。

此次交易的买方Lostrancos是俞德超个人持有的公司。在交割后,Lostrancos将由俞德超持有82.93%,信达生物执行董事奚浩及另一投资者共持有17.07%。

至于为什么展开此次认购,信达生物的解释是,管理层主要成员直接投资,能够反映公司长期坚定发展海外业务的投入与决心,使得高管等能够在Fortvita的未来成长及发展中发挥更直接、积极的作用。

说的简单点,一切都是为了信达生物未来能更好的出海。

子公司估值之谜

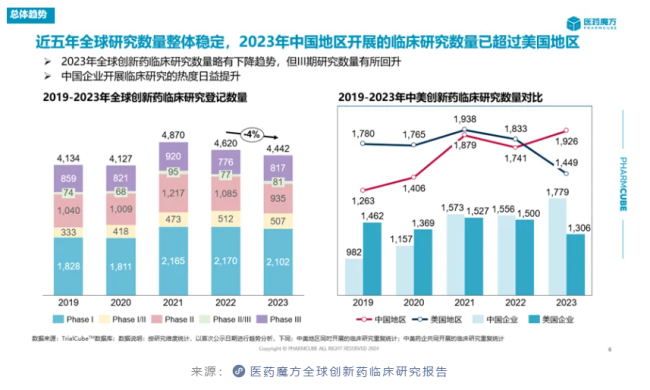

信达生物对于出海的执念不难理解。对于创新药企而言,出海能收获更大的想象空间。

目前国内几家备受关注的药企,估值也多是由海外市场的想象空间支撑。更何况信达生物头上还顶着2027年要达到200亿元的营收KPI,有海外市场的加持,这个目标达成起来也会更容易。

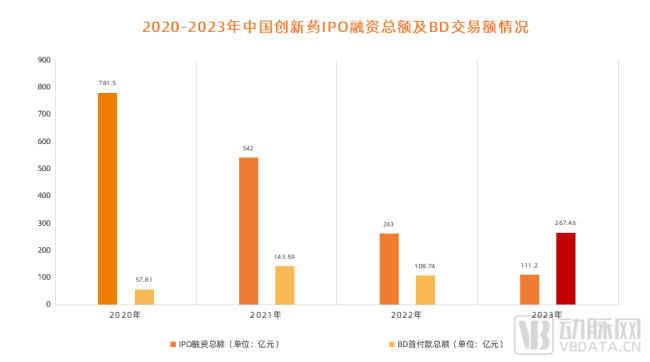

但信达生物的出海之路不算顺利。2022年2月,信达与礼来带着PD-1信迪利单抗去FDA申报上市,结果遭到投票反对,暂时止步美国市场。在与海外药企达成的合作方面,2015年与礼来牵手推出信迪利单抗之后,近些年信达生物也缺少一些大BD。

俞德超也曾表示,对于出海要有所改变,希望把有全球化潜力的产品卖到海外。但出海的难度颇高,不仅需要实力也需要资金。

通过成立海外子公司,信达生物可以视情况对Fortvita给予支持。未来还能通过Fortvita实现外部融资,不消耗国内业务资源,转移出海风险。不过,投资者似乎对于信达生物的盘算并不满意。

眼下投资者最在意的问题可能是,在不少投资者看来,Fortvita被“贱卖”给了公司管理层。

根据公告,Fortvita管线主要集中在早期发现及临床前阶段,所以独立估值师选择了资产基础法作为最合适的估值方法。目前,Fortvita的已估值总资产约为2.34亿美元,已估值总负债则约为1.54亿美元,净资产约为8000万美元。

不少投资者认为,对一家生物医药企业以净资产这种较为保守的估值方法评估价格,非常不合适。有投资者认为,信达生物的不少产品,都有着极大的出海潜力,“达成重磅BD是迟早的事情”,这样的价格显然是有些低估了。

这次交易背后信达生物有何种考量,究竟是不是为了日后更好的出海,暂无定论。但眼下,信达生物的当务之急是给失望的投资者一个合理的交代。

推荐阅读

创新药新政没激起水花?Biotech企业:力度太小

过去一周时间里,多则创新药产业链“指南”没能在二级市场激起太大的水花,令不少行业参与者心寒:创新药板块已经没人关注了?

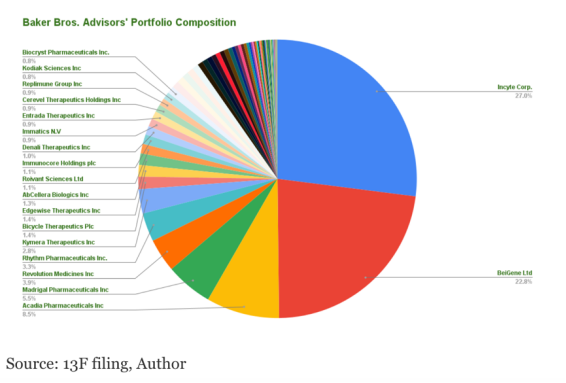

百济“神秘”大股东,狂“买”中国创新药!这家对冲基金有何来头?

Seagen曾经最大股东,百济神州第二大股东,康方合作伙伴Summit第四大股东,如今所投资的海思科海外合作方再登IPO舞台。

“Newco模式”火了!嘉和、康诺亚、恒瑞之后,资本攒局创新药出海前景几何?

通过与海外资本合作成立新公司的“NewCo模式”出海,正成为本土创新药企实现国际化战略的一种新趋势。

百济神州总雇员过万,康方生物员工数大增18.7%,港股创新药企还有谁在“屯兵”?

“降本增效”似乎成为众多企业面向2024的一致方向,但在趋冷的大环境下,仍有创新药企在逆势“屯兵”。