医药流通公司大洗牌

药品流通行业增速有所放缓,洗牌却在加速。

大型药品流通企业将持续扩大市场份额

最新药品流通行业运行统计分析报告数据显示,2024年药品批发企业1.51万家,同比增加300家。从销售情况看,药品批发市场销售额22970亿元,扣除不可比因素同比微增0.5%。

无论从企业增长数量还是市场销售额上看,医药流通行业的增速有所放缓。在这背后,行业整合与集中的趋势也愈发凸显。

一方面,头部企业优势不断扩大。截至2024年,前5大和前10大全国性药品批发企业的市场份额,已分别从2020年的46.6%和55.2%,提升至51.2%和59.4%。这一数据清晰地表明,行业资源逐步向少数巨头汇聚。

另一方面,所有制结构呈现国有主导特点,2024年国有及国有控股企业的主营业务收入与利润总额占据全行业六成以上,而私营企业份额仅约一成。这种所有制结构上的优势,也为国有背景的大型流通企业在资源获取、政策对接和融资能力上构筑了深厚的“护城河”。

从国际经验看,美国、欧洲等成熟医药市场同样经历了行业集中度逐渐提升的过程,美国三大药品分销巨头合计占95%以上市场份额。基于此情况,上述报告预测,我国大型药品流通企业还会持续扩大市场份额。

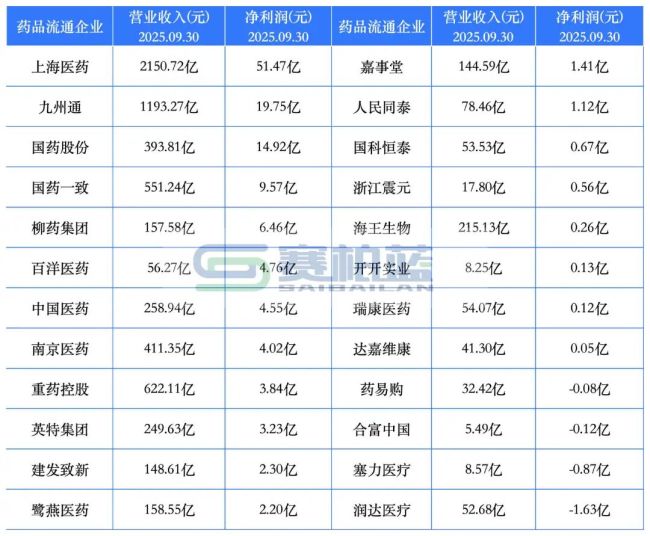

分化的趋势在A股上市的医药流通企业2025年前三季度财报中也有所体现。

行业“二八效应”显著,具体来看,营收端仅上海医药和九州通两家突破千亿。营收第一名与第二十四名差距391倍。

利润端分化更为剧烈,相差1029倍。前三的盈利水平横跨14亿至50亿元区间;尾部则有4家企业出现亏损。

从应收账款周转天数看,药品流通企业的资金链健康度也出现分化,应收账款周转天数相差近15倍。

药易购能够将回款周期压缩至一个月以内;多数企业普遍面临3至6个月的资金占用;部分尾部企业的回款周期长达近一年。

强者破局,弱者求生

以今年前三季度突破千亿营收的上海医药和九州通为例。上海医药商业板块营收1969.08亿元,同比增长2.91%。其数字化建设是近几年的一大亮点,依托物联网、大数据及自动化技术,将SPD等创新服务深度嵌入医院,实现了药品从出厂到临床的端到端精准管理。

尤其上药云健康以AI技术和创新的服务模式,逐步破解了创新药院外落地问题。“益药健康”创新药患者服务平台,能够智能导诊匹配专家资源,整合医保、商保与慈善援助等。2025年上半年,上海医药的医药商业创新药业务实现销售收入242亿元,同比增长22.6%。

九州通则一方面开辟新的利润增长点,另一方面不断升级为高附加值的健康服务提供商。

2025年前三季度,九州通在医药分销业务保持稳健增长的基础上,药品总代推广、医药工业、数字物流等新兴业务板块收入分别实现15.26%、9.93%、24.95%的较快增长。

九州通“新产品”战略架构体系不断完善。形成包括全擎健康(CSO)、医药工业自产、OEM相关业务主体以及相关部门的新产品战略架构体系。

如2025年前三季度,产品战略发展事业部助力全擎健康签约4个品规合作项目,同时在BD管理体系信息化建设上,实现全流程数字化管理;中央市场部为各业务部门引进19个品种,其中过千万品种11个;医疗终端事业部和药事服务事业部引进新品48个。

上述提到的全擎健康下设电商、大连锁专营及广阔市场三大业务团队,能够实现营销推广及品牌咨询的双代理(覆盖渠道策略、终端覆盖、动销活动、患者认知教育、品牌价值塑造等),让药品在零售端有序分销。

另一边是中小型流通企业的黯然离场或也在主动求变。

并购整合是“强者恒强”的捷径。如今年浙江省药品流通龙头企业英特集团(2024年省内销售TOP1)拟收购当地排名第14的华通医药集团。英特集团在2024年年报中便提到,加快并购整合的计划。

产业链纵向整合亦是趋势,海正药业旗下盈利薄弱的流通公司被工业巨头广药集团旗下广州医药接手。

另外,无法适应变革的则面临走向终结的命运,如同济堂医药破产。在“两票制”、“带量采购”等政策持续深化、资本要求不断提高的背景下,没有新动作的企业终将被市场出清。

推荐阅读

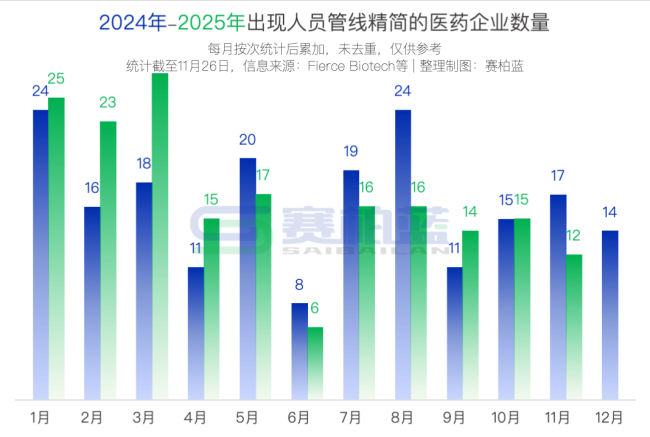

刚刚!医药圈人事大调整,华润三九、华润双鹤、北大医药...

截至目前,已经有多家大型药企高管发生变动,涉华润三九、华润双鹤、复星医药、北大医药、葵花药业......

突发 医药巨头,减员9000人

跨国药企“瘦身”持续,继默沙东宣布减员6000人后,手握“药王”司美格鲁肽、坐拥庞大市场的赢家诺和诺德跟进“精简”9000人。

欲35亿“吞下”礼新医药,中国生物制药再扩“正大系”医药帝国

近日,中国生物制药拟斥资约35.94亿元人民币,将创新药“黑马”礼新医药彻底“收入囊中”。

医药连锁从“白刃战”到高质量突围

医药零售头部连锁间的竞争从“规模扩张”转向“体系化能力”,111医药馆通过“十八力”战略构建的全链路竞争力,为加盟商赋能。

市值近百亿,医药细分龙头将易主!

7月13日晚间,康华生物发布公告称,公司于7月11日收到控股股东、实际控制人王振滔通知其正在筹划公司控制权变更相关事宜,该事项可能导致公司控股股东、实际控制人发生变更。