中国汽车的形势与任务

当下的中国汽车产业真是让人看的五味杂陈、一言难尽。

一方面,新能源革命依然浪潮滚滚,本土车企在全球范围内攻城掠地、所向披靡;另一方面,整个行业又处于一种极度窒息的竞争环境中,不赚钱甚至亏钱已经成为常态。

时至今日,这依然是一个复杂多变且充满悬念的赛道,前途与迷茫交织,希望与失望并存,很多事情并没有想象中的那么好,还有很多事情,其实也没有想象中的那么差。

燃油式微,但不会消亡

根据乘联会的最新统计数据,2024年7月,国内新能源车零售销量87.8万辆,单月零售渗透率已高达51.1%,而在今年1月,这个数据还只有32.8%。

新能源车与燃油车具有显著的跷跷板效应,前者的高歌猛进直接挤压了后者的生存空间,上汽、广汽、长安、东风等传统势力因此承受了不小的压力,以至于“燃油车很快就会被扫进历史垃圾堆”的悲观论调又开始甚嚣尘上。

然而,当我们对整个汽车产业做长距离、大范围、深层次的观察后,会发现现实的发展似乎并不像部分公众的主观感受那样。燃油车短时间内不仅不会被淘汰,而且有很大希望稳住阵线,甚至可能会与新能源车形成拉锯态势。

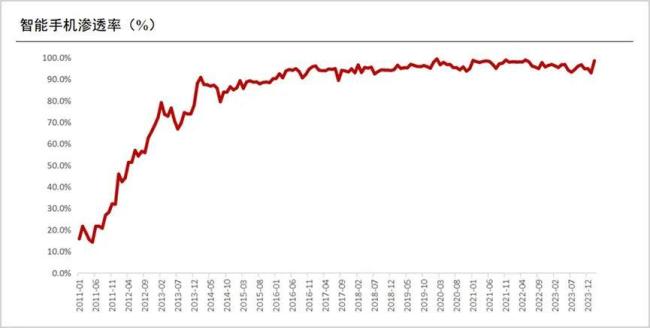

从技术的角度出发,任何一项新技术或产品的普及都有明显的“S”型特征,即前期渗透率增长缓慢,越过奇点后迅速拉升,达到一定阶段后会再次放缓。就拿智能手机来说,2009年就是奇点,在此之前的五年时间里渗透率从3%提升到14%,此后的五年时间里渗透率快速飙升到近70%,然后再次进入平缓发展期。

国内新能源车渗透率的快速拉升始于2021年,在三年多的时间里从10%左右迅速提高到50%以上。现在来看,50%很可能会是一个转折点,毕竟当年智能手机对功能机完全是降维打击,所以渗透率可以一下子冲到70%,而新能源车对燃油车顶多算是一些体验差异化的平替,50%这个数据短期看其实已经不低了,特别是在新能源车用车成本面临上行压力的背景下。

尽管新能源车制造端不断在降本,但不可否认其价格优势在很大程度上依然是以车企让渡利润来支撑的,现在这种以亏损换增长的非理性的发展是否能继续下去还要打一个大大的问号。如果不能,未来新能源车企势必会向终端转嫁成本,进而直接抬高购车成本,削弱新能源车相对燃油车的价格优势。

还有,当新能源车保有量以一日千里的速度增加,充电桩、换电站这些基础配套是否真能跟得上?

恐怕也没有。

根据《充换电蓝皮书(2023)》,排队充电现象依然普遍存在,其中有超70%的用户期望使用快充来改善补能焦虑,可见充电体验依然不理想,这将直接给用户带来时间成本。再者,去年以来充电费用不断上涨,电车相对油车最有力的竞争优势也在削弱,这些都会实质性的影响用户购买意愿。

最后,政策。

一个不争的事实是,中国新能源车之所以能平地起高楼,与政策的强推有直接关系,现在的问题是,已经提前十一年完成了既定渗透率目标(50%),政策还会不会像之前那样保持顶格扶持。毕竟国家要的从来都是能源结构合理,而不是某一种一家独大。一旦政策松动,以前由政府承担的支出也将会重新体现为整个产业的成本。

综合以上所有这些来看,现在显然还不是把燃油车一棍子打死的时候,新能源肯定代表未来,但这是一个过程,需要时间,而且,还有很长的路要走。

新能源突围,需长期主义

2023年,中国汽车产销量双双突破3000万辆大关,创历史新高。但事情的另一面却是,国内18家上市车企去年只有12家车企实现盈利,这些车企的净利润总额加起来也不足900亿元。作为对比,丰田汽车2023年净利润约合人民币2485亿,创历史最高盈利纪录,是所有中国上市车企利润的2.5倍还多。

宁肯亏死自己,也要卷死同行,看似风光无限的中国汽车业,实则有表无里。

企业不赚钱,可能连品质都无法保证,更遑论竞争优势,于是消费者、股东、员工的利益都得不到保障,长此以往,难免会陷入全输的发展陷阱。这种为争一时之先而牺牲长期前途的做法显然不是我们需要的,对于这一点,产业界和政策界正在达成一种高度共识。

7月30日,中央政治局召开会议分析研究当前经济形势,明确提出要强化行业自律,防止“内卷式”恶性竞争。而在此之前,一批先知先觉的汽车“老炮们”已经开始奔走疾呼。

长城汽车创始人魏建军呼吁要维护行业竞争秩序,珍惜中国汽车产业取得的不易成果;吉利汽车创始人李书福则直言,无穷无尽的内卷和简单粗暴的价格战最终将引发无序竞争;广汽集团董事长曾庆洪更是苦口婆心地劝道:“一定要着眼长期,这样无底线地卷下去不是办法。”

一段时间以来,新造车派一直是光荣正确的代名词,“嘴笨”的传统车企则被打上了明日黄花的认知钢印。但随着整个行业前进脚步愈发沉重,外界越来越意识到,相较于横冲直撞的新势力,稳扎稳打的传统车企似乎更具长期价值,它们技术能力不落下风,价值主张和战略规划甚至更胜一筹。

就拿广汽集团来说,已经为长远发展做了全面而充足的准备。

在产品布局上,广汽自2013年开始便围绕多能源结构进行发力,到现在已经成为业内少有的对EV、PHEV、HEV、REV和氢燃料电池实现全面覆盖的企业,截止到今年上半年,包括EV、PHEV、HEV等车型在内的新能源和节能车销售比例已提升至40.63%。

2025年,广汽还计划推出全新PHEV和REV车型,覆盖不同的细分市场,实现增程、直驱、并联和纯电等多种驾驶模式,全面满足消费者的多元化驾驶需求。

总之,不管将来能源结构如何调整,广汽集团都有应对的底气。

在智能驾驶等核心技术上,广汽是国内最早开始全无人驾驶汽车研究的车企之一,成功研发出行业首个大模型平台,首个车云一体化集中计算式电子电气架构(星灵电子电气架构),加上网联大数据平台,三大技术底座全部处于业内领先水平。

不仅是研发,更关键的是能落地,广汽目前已具备从L2到L4的应用能力,布局的“多传感融合”和“无图纯视觉”两大路线均开始进入商业化阶段,其中L2++城市NDA功能已搭载昊铂GT、昊铂HT和第二代AION V等车型上市,计划今年实现城区NDA全国开城;无图纯视觉智驾系统也在2024年4月正式发布,预计2026年装车搭载。

今年6月,广汽正式成为全国首批获准企业开展L3自动驾驶上路通行试点的企业,而在前不久大火的Robotaxi领域,广汽旗下如祺出行的L4Robotaxi车辆数量更是在国内出行平台中排名第一。

包括现在被大家寄予厚望的出海,广汽也武装到了牙齿。

与多数友商把关注点放在短期销量上不同,广汽更加看重长期主义,重点关注能否在海外长期立足和发展。也因此,公司的出海并不只是产品出海,而是囊括各个层面的体系化出海,包括但不限于:

在海外投建4家组装厂,实现产能出海;成立泰国广汽新能源科技公司,实现能源出海;运营泰国座椅零部件项目及泰国、墨西哥两家物流子公司,实现产业链配套出海;成立海外研发办公室,实现研发出海;与泰国高校签署人才培养战略协议,实现人才出海。

我们始终强调一个观点,造车是一场“持久战”,而非“速决战”,因此不能以一时成败论英雄,相比跳得高、跑得快,更重要的稳得住、走的远。

现在好的不代表未来好,现在不好的也不代表未来一定差。

乾坤未定,价值将回归

在资本狂欢劲舞的推动下,中国造车新势力们的日子普遍过得不错,但汽车行业的基本规律是不会改变的,那就是规模制胜。

极致的规模效应从根本上决定了最终留在牌桌上的车企不会太多,尽管电动车的盈亏平衡点相对燃油车已经大大降低,但门槛依然存在,要知道连特斯拉也是在年交付量跨过50万辆后才开始盈利的。以此为标准,到现在国内恐怕还没有一家新势力真正上岸,风光如理想和问界,上半年也不过才分别交付了18.9万辆和18.1万辆。

在突围窗口正式关闭之前,谁都有可能是黑马,而有一类企业是无论如何也不能忽视的,就是像埃安、极氪这种脱胎自传统车企的新能源品牌。

相较于传统车企,这类企业因独立经营而没有历史包袱和路径依赖,可以在智能电动革命中尽情发挥;相较于纯粹的新势力,这类企业又因背靠强大的母公司而可以源源不断的获取资源支持,包括资金、产能、经验、供应链管理等方方面面,这些优势前期可能并不显眼,一旦战线拉长,就会被无限放大。

埃安就是最好的例子,去年销量达到48万辆,连续两年排名新势力第一名,蝉联全球独角兽新能源汽车第1位,而同期有多少成立更久的新势力还在为资金不足和产能爬坡而苦恼。

自国家新能源战略提出以来,政府、企业、媒体、民众就共同营造了一种在新能源时代超英赶美的宏大叙事,并乐此不疲的为之摇旗呐喊,资本市场更是用真金白银表达认可和拥护。结果就是,新势力即便没有造血能力也被热烈追捧,而传统车企就算能源源不断产生现金流也无人问津。

站在国家战略推行的角度,这一点无可厚非,但资本市场毕竟是以价值为最终标尺。当新能源车渗透率在10%时可以对车企的盈利能力保持宽容,但当渗透率跨过50%,还无法商业闭环的企业恐怕就很难再有说服力了。

如果说过去中国汽车业的任务是制造想象,那么接下来的主题就是价值回归,不管是否愿意接受,留给车企讲故事的时间都不多了。

推荐阅读

小米汽车呼之欲出,相关概念股闻声而动

通过近10年布局,小米汽车在人才储备、销售渠道、技术研发进行了充分准备,并有望通过在互联网和消费电子领域的优势,对汽车商业模式进行一定创新。

民狂欢之后,小米汽车如何定风波?

小米汽车从宣誓入局造车,历经三年首款车型正式上市。从发布的大定成绩来看,小米汽车的第一波稳了,但雷军和小米汽车未来仍会面临不少的考验。

汽车、家电迎换代周期,加速以旧换新

3月1日,国务院常务会议审议通过《推动大规模设备更新和消费品以旧换新行动方案》,积极开展汽车、家电等消费品以旧换新,形成更新换代规模效应。