内部消息:百事剧变,亚太区高管出局

百事国际市场的食品和饮料业务将分开,各自垂直管理。

增长放缓之下,食品饮料巨头百事正尝试通过架构大调整来改变处境。

12月10日,有内部消息透露,百事公司董事长兼首席执行官龙嘉德(Ramon Laguarta)向员工发邮件,宣布了全球业务部门大调整。

全球业务将分为两大板块:北美和国际市场。北美地区的食品与饮料不拆分,统一由原北美食品业务负责人领导。

国际市场将食品与饮料分开,食品业务分为三大区域,分别是欧洲非洲中东地区(两大区域合并而来)、亚太地区(澳大利亚新西兰大中华区)、拉美地区(保持不变);国际饮料业务划分为13个区域,中国是其中之一。国际饮料业务CEO由欧洲区高管擢升而来。

变化在于:百事国际市场的架构,从以地域为主的划分,更新为以产品为主的垂直管理。

亚太CEO陈文渊将离开百事,他于2020年6月上任,常驻新加坡;2024年1月,他刚刚上任百事首席商务官。

对抗放缓

百事业务遍布200多个国家和地区,旗下拥有多个年零售额超过10亿美元的品牌。得益于互补性的食品饮料产品系列,包括乐事、多力多滋、奇多、佳得乐、百事可乐、激浪、桂格和SodaStream气泡水等,2023年百事公司的净收入逾910亿美元。

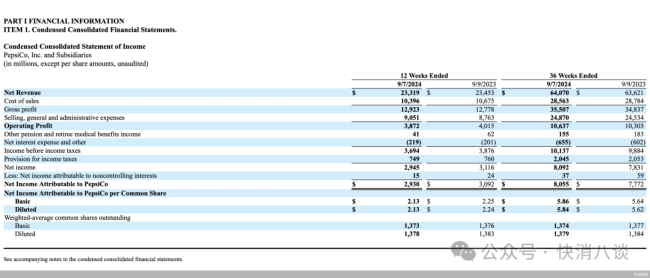

近年来,百事的季度收入经常以两位数的速度增长,特别是2022-2023年的涨价让公司获得了更高的利润率;但在过去一年增长在放缓,最近的第三季度,有机增长率只有1.3%。

10月宣布第三季度业绩时,百事下调了今年的销售预期,因为美国、中国和其他一些地区消费者继续减少购买零食和饮料。

当时,百事预计2024年的有机收入将增长低个位数。此前它曾预计增长率为4%,今年前三个季度仅增长了1.9%。

中国市场面临压力。10月的业绩会上,龙嘉德这样评价中国市场:“消费者感受到更多限制,我们的食品业务虽然获得了份额,但我们看到增长速度从两位数放缓到个位数。”

这不是百事独有的问题,从奢侈品服饰包袋到化妆品、餐饮,消费品牌都面临类似处境,只是作为价格较低的零食饮料品牌,反应的时间有所滞后、幅度更缓和。

内部消息指出,百事中国2024年的业绩增长约在5%-6%,好消息是市场份额在增长,坏消息是很难完成高层提出的年度增长目标(17%-18%)。第一季度时,百事亚太区有机增长率还在两位数(11%)。

2020年,百事宣布任命陈文渊为百事公司亚太区首席执行官,负责亚太(澳大利亚、新西兰和大中华区)业务。陈文渊直接汇报给CEO龙嘉德。

加入百事公司之前,陈文渊担任沃尔玛中国总裁兼首席执行官,负责年营业额超过100亿美元的沃尔玛大卖场、山姆会员店和电商业务。2024年1月,陈文渊刚刚履新百事集团首席商务官(Chief Commercial Officer),同时仍兼任百事亚太CEO。

相比稳定且庞大的美国业务,增速出众的拉美、印度业务,亚太地区在百事版图上不够闪亮。

目前,百事大中华区由谢长安领导,她自2021年起掌舵。未来百事大中华区将有变化:食品和饮料业务分开,各自垂直管理,分别向国际业务高层汇报。

涨价之后

直到2022年年中,百事与大多数消费品巨头一样,都有效利用了通货膨胀,通过涨价推动了营收增长率。

情况在2022年第三季度之后逐渐转变,在价格上涨的情况下,销量开始下降,尽管仅在个位数范围内。销量下滑没有引起波澜,因为通过涨价,公司实现了令人满意的整体增长。

到2023年的最后一个季度,百事产品价格比上年同期高9%,在那之前,公司已连续七个季度将价格提高至少10%。2023年,公司有机收入增长达到9.5%。

进入2024年,管理层提醒,在经历了几年由通胀驱动的价格上涨之后,预计2024年将恢复到更正常的增长率。当时,公司确定的2024年财务指引就包括4%的有机收入增长。

百事第一季度增长放缓:价格上涨5%,而销量下降2%。销量下降在一定程度上是战略性的,因为公司一直在缩小包装尺寸,控制份量;不过净收益增长5.6%至20亿美元。

在北美的三大业务部门,菲多利业务收入增长了2%,饮料销售额增长了1%,因为一些召回,桂格食品销售额下降了24%。国际市场,亚太地区销售额增长了11%,欧洲增长了10%。

龙嘉德当时还很乐观,“我们认为全球消费者非常有弹性,这基本上得到了两个事实的支持:全球失业率非常低,以及我们业务所在的大多数国家工资增长速度都很好。”

第一季度,百事在墨西哥、巴西、埃及、巴基斯坦、中国和澳大利亚都实现了两位数的有机收入增长。唯一的警告是,龙嘉德观察到中国消费者支出谨慎。

2024年夏季之后,消费者开始排斥更高的价格,这最终体现在了百事的报表上。百事在印度和巴西等市场保持强劲增长,但中国、墨西哥和欧洲部分地区的消费者支出放缓。

一直到第三季度,百事净收入同比下降0.6%至233亿美元。经汇率调整后,第三季度有机收入增长1.3%。

龙嘉德在财报电话会上输出信心,强调了有望使公司重回正轨,因为在疫情期间的消费趋势变革中,百事的产品组合更新取得了重大进展,公司一直专注于生产力和成本转型。

他介绍,就供应链而言,公司正在投资进一步实现仓库、制造和配送中心的自动化,预计这将产生增长和生产力。几年前对全球能力中心的投资现在已经达到成熟度,可以更多地用于优化劳动力,这些对2025年及以后来说是个好兆头。

公司开始让乐事品牌更实惠,增加了产品促销、超值包装。

国际市场引擎

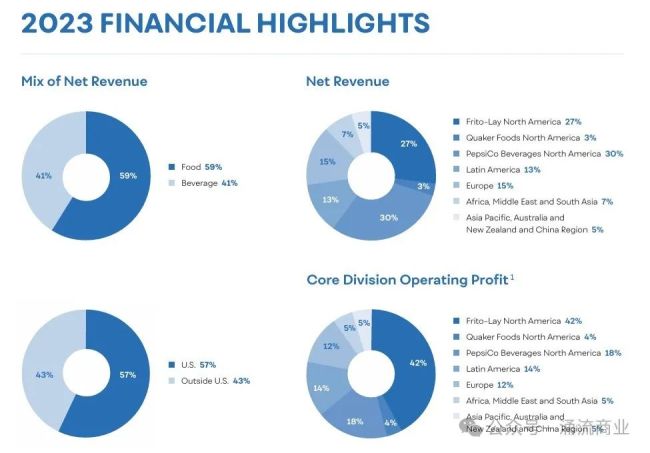

百事的饮料产品是标志性的,但其实零食食品业务占销售额的约60%,其次才是饮料;大约60%的销售额来自北美地区,其余来自国际市场,份额较大的是欧洲和拉美。

百事北美分为三个部门:菲多利、桂格食品、饮料。360亿美元的国际业务,是未来扩张的关键增长动力,目前国际市场划分为欧洲、拉丁美洲、非洲中东南亚(AMESA)、亚太地区(APAC)。

拉美市场是后起之秀,由于当地中产阶级壮大和快速的城市化,百事拉美的净销售额在过去3个财年保持了16%-21%的增长率。而欧洲,虽然增长不及拉丁美洲,但它仍然是百事的第二大客源地。

亚太地区销售额则落后了,2023财年比上年增长了0.3%,销售占比仅有5.25%。

三季度结束后,龙嘉德点评国际市场:“东南亚、印度等市场增长良好,东欧部分地区增长良好,巴西增长速度很好。在其他市场,我们看到增长略有放缓。中国是一个消费者感到受到更多限制的市场,在我们的食品业务中,虽然获得了份额,但我们看到的增长速度从两位数放缓到个位数。”

精耕国际业务、区分产品、改变管理架构,龙嘉德早前透露过某些信息。

谈到国际市场时,他曾在电话会议上表示,从历史上看,“我们已经了解到投资组合多样化,这让我们有机会将国际业务作为一个整体来讨论。”

他在讨论国际市场时,会区分产品表现,“年初至今,我们在中国、印度、巴西、澳大利亚和巴基斯坦持有或获得了咸味零食的份额。在饮料方面,我们在澳大利亚、韩国、中国、泰国、巴基斯坦、埃及、越南、沙特阿拉伯、英国和巴西持有或增加了份额。”

百事通过提供量身定制产品、口味和包装来扩大跨地区的影响力,使其全球品牌与当地相关。2024年5月,百事曾推出区域限定口味——广西螺蛳粉味、贵州遵义羊肉粉味、齐鲁山东煎饼卷大葱味、河北石家庄牛肉板面味和东北三省棒骨炖酸菜味五款薯片。

过去五年,百事营销和资本投资都在加强。A&M(广告和营销)投入从2018年的42亿美元增加到2023年的近60亿美元。同期,年度资本支出从30亿美元升至50亿美元,资本投资主要针对国际市场,投资于基础设施,包括市场进入、运营现代化、技术现代化以及生产力投资。

谈到中国市场,龙嘉德表示,“我们的品类是低价商品,因此我们继续看到品类的良好表现,并且我们正在获得市场份额。我们在中国的业务非常有利,尤其是在食品方面,我们继续在中国的不同地区进行投资。我们继续获得更高的渗透率和额外的分销,这是一个很大的驱动力。

额外的渗透率,意味着更多的消费者来到我们的品牌,养成吃零食的习惯,这是非常积极的。因此,尽管消费者持谨慎态度,但我们仍有继续发展业务的杠杆……我们在中国有非常强大的研发中心,开发东西方的产品。这让我们比其他公司更具优势。”

推荐阅读

可口可乐228亿、百事97亿,上半年两乐业绩承压!

近日,可口可乐在华的两大瓶装业务运营商中国食品和太古股份分别发布上半年财报,与此同时,百事中国战略结盟的康师傅亦发布财报。

4527亿元!国际巨头百事三季报出炉,最好卖的不是汽水!

提及百事,大家想到更多的是百事可乐,殊不知,以乐事为代表的食品业务正反超饮品业务,成为百事业绩增长的重要引擎。

2024年世界500强出炉!雀巢、百事、亿滋、可口可乐排名都在涨,有饮料公司重新上榜,也有巨头继续暂别

2024年《财富》世界500强排行榜的榜单正式出炉。

可口可乐2024三季营收118亿美元超预期

可口可乐2024年第三季度营收118.54亿美元,超出市场预期的116.1亿美元;经营利润为25.1亿美元;净利润为28.5亿美元。

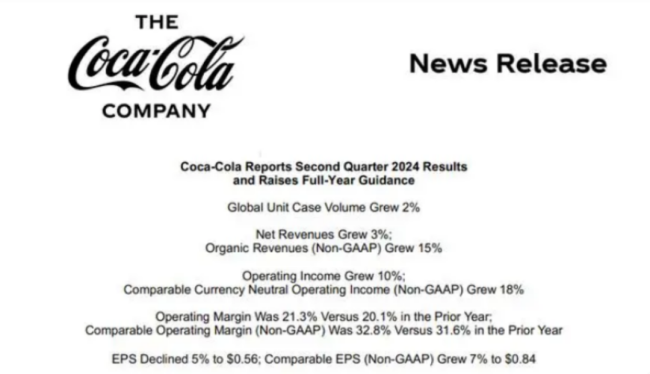

全球量价齐涨,可口可乐二季度收入增长3%

7月23日,可口可乐发布公告称,2024年第二季度收入:净收入增长3%,全球单箱销量增长2%,价格增长9%。

“肥宅快乐水”不快乐了

今年夏天,饮料行业杀疯了。从均价不到1元的包装水到向2元价格带靠拢的无糖茶,从950ml的电解质水到2L的果汁……可以说是“你方唱罢,我方登台”,在这个夏天轮番赚取消费者的眼球。

这些饮料,靠“拿捏”中年男人逆袭

“4月卖1亿”、“同比增长近600%”、“抖音饮料热销品牌榜TOP1”……创造这些惊人战绩的是最近爆火的一款饮料产品,来自东北的白桦树汁。