郑州银行第四季度亏3.78亿 不良率A股居首 “铁公鸡”帽子何时摘

河南省唯一的上市银行郑州银行(002936.SZ,6196.HK)人事动荡持续发酵。

2月12日,郑州银行公告,公司行长助理刘久庆因个人原因辞职,辞职后不再在该行及其控股子公司担任任何职务。此前的1月24日,该行副行长傅春乔、行长助理李红双双请辞。这意味着,2025年开年,郑州银行已有3名高管离职。

近年来,郑州银行高层变动频繁,包括董事长、行长、副董事长等核心高层,均进行了换血。

作为全国首家“A+H”股上市城商行,郑州银行的经营业绩未见明显起色。根据业绩预告,2024年,该行归母净利润18.66亿元,同比微增0.88%,终结此前两年连续下滑态势。但值得注意的是,第四季度单季亏损达3.78亿元,暴露出盈利可持续性隐忧。

郑州银行的资产质量不佳,截至2024年9月末,该行不良贷款率(简称“不良率”)1.86%,居A股42家银行之首。

郑州银行是行业闻名的“铁公鸡”,已经连续4年未派发红利。

20天三位高管离职

郑州银行又有高管辞职。

根据公告,2月12日,郑州银行收到刘久庆的辞任报告,因个人原因,刘久庆辞去郑州银行行长助理职务。辞任后,刘久庆将不再担任该行及该行控股子公司任何职务。刘久庆持有郑州银行约5.45万股A股股份,这些股份将按照规定处置。

47岁的刘久庆算是郑州银行的老将。曾在广发银行任职,2012年加入郑州银行,至今已近13年,此间,刘久庆在郑州银行市场拓展三部、贸易融资部、投资银行部担任要职。2019年4月起,刘久庆任郑州银行行长助理。

刘久庆是郑州银行今年以来辞职的第三位高管。

今年1月24日晚,郑州银行公告,因工作原因,副行长傅春乔、行长助理李红申请辞职,辞职后,二人均不再在该行及该行控股子公司担任任何职务。

不到20天,3名高管辞职,这是郑州银行近年来人事动荡的缩影。

2023年3月,时任郑州银行董事长王天宇突然辞职。两个月后,据河南省纪委监委网站信息显示,王天宇涉嫌严重违纪违法,接受河南省纪委监委纪律审查和监察调查。去年11月,王天宇被“双开”。

王天宇辞任郑州银行董事长后,行长赵飞接任,副行长孙海刚代为履行行长职责。当年,副董事长夏华、非执行董事姬宏俊、监事长郑丽娟、外部监事马宝君、首席信息官姜涛、总审计师王兆琪均离职。

2024年11月,曾在邮储银行任职超16年的李红空降郑州银行,填补行长空缺。

2024年,郑州银行非执行董事王世豪、王丹,独立董事李淑贤、宋科、李燕燕等5名董事离职。

当然,有人离职,也有人入职,郑州银行进行的是一场人事大换血。2月12日晚,郑州银行公告,董事会时会议审议通过了《关于聘任郑州银行股份有限公司首席风险官的议案》,聘任潘峰为该行首席风险官,待其任职资格经国家金融监督管理总局河南监管局核准后正式履职。

潘峰于1993年加入郑州银行,曾在总行办公室、董事会办公室、董事会风险管理办公室、董事会战略发展部等部门任职。

此外,今年初,郑州银行启动了大规模的高管招聘计划,以强化管理团队。

净利降转增,但仍有隐忧

2024年,郑州银行的经营业绩似乎有所好转,但压力依旧。

1月24日晚,郑州银行公告,郑州银行行长李红任职资格获批。

当晚,郑州银行还发布了2024年的业绩快报。2024年全年,该行实现营业收入128.61亿元,同比下降5.90%;归母净利润18.66亿元,同比微增0.88%;扣非净利润18.53亿元,同比增长2.67%。

2022年、2023年,郑州银行实现的营业收入分别为151.01亿元、136.67亿元,同比变动2.03%、-9.50%;归母净利润分别为24.22亿元、18.50亿元,同比下降24.92%、23.62%。

2024年前三季度,该行实现的营业收入为90.41亿元,同比下降13.71%;归母净利润为22.44亿元、扣非净利润22.20亿元,同比分别下降18.41%、18.14%。

2024年全年,营业收入继续下降,归母净利润、扣非净利润均由降转增。

从表面上看,是第四季度的归母净利润、扣非净利润好转,推动了全年降转增。事实并非如此,第四季度,郑州银行的归母净利润、扣非净利润分别为-3.78亿元、-3.67亿元,均为亏损。

目前,郑州银行尚未披露正式的年度报告,无从知晓其第四季度的具体经营状况。

从2024年前三季度的利润表数据看,投资净收益、公允价值变动净收益分别为10.24亿元、2.45亿元,同比增加1.20亿元、1.89亿元,信用资产资产减值损失40.46亿元,同比减少7.51亿元。

在前三季度营业收入下降的情况下,借助投资收益增加、信用资产减值损失减少,为全年业绩转增奠定了基础。

此外,第四季度,市场利率大幅下行,银行债券交易盘浮盈较多,可以预测,第四季度,郑州银行的投资收益大幅增厚。

受投资收益大幅增厚带动全年业绩增长,不只有郑州银行,南京银行、招商银行等也是如此。

这也说明,未来,郑州银行的归母净利润能否持续增长,仍然存在变数。

近年来,郑州银行的盈利能力在倒退,即便是2024年归母净利润微增至18.66亿元,也不及2013年的19.02亿元。

利差收窄,利息净收入下降。未来,郑州银行能否在投资收益等非息收入方面持续有所作为,存在变数。

未来,郑州银行的业绩增长仍然有压力。

"铁公鸡“的帽子何时摘

在外界看来,新任行长李红是临危受命。事实上,郑州银行确实承受着较大的压力。

除了经营业绩增长压力之外,郑州银行的资产质量亟待提升。

2024年初,郑州银行披露了4起诉讼,该行起诉鑫盈置业、康桥房地产、美景新瑞房地产、翰园置业等多家房企,涉案金额近28亿元。尽管郑州银行全部胜诉,但这些暴雷房企无力还债,郑州银行对这些贷款计提减值准备。

郑州银行积极采取资产优化动作。2024年9月,郑州银行向中原资产管理有限公司转让出售信贷资产及其他资产,拟转让资产在扣除减值准备前的本金及利息账面余额约为150.11亿元,转让价款为100亿元,将以50亿元的现金及合计价值为50亿元的信托受益权方式支付。

转让150亿元的低效资产,郑州银行此举,是为了降低不良资产压力,释放流动性,为后续业务扩张腾挪空间。

即便如此,郑州银行的不良资产压力依旧较大。截至2024年9月末,该行不良贷款余额71.27亿元,继续攀升,不良率1.86%,较2023年底下降了0.01个百分点。

1.86%,在A股42家银行中,郑州银行的不良率是最高的。

2024年11月22日,国家金融监督管理总局披露,2024年三季度末,我国商业银行不良贷款率1.56%。郑州银行的不良率远远高于行业平均水平。

与之对应的拨备覆盖率,郑州银行的数据也令人担忧。2024年三季度末,该行拨备覆盖率为166.23%,仅高于民生银行、华夏银行,位居A股银行倒数第三,明显低于我国商业银行整体水平209.32%。

郑州银行的拨备覆盖率一直偏低。2018年以来,该行的拨备覆盖率在150%-175%之间,2023年最高也仅为174.87%。

拨备覆盖率,是衡量商业银行贷款损失准备金计提是否充足的一个重要监管指标。郑州银行拨备覆盖率偏低,说明风险控制能力不强。

郑州银行的内控有待完善。2024年,该行濮阳分行、商丘分行、新乡分行、平顶山分行、南阳分行等被监管部门处罚,涉及违规行为包括贷款“三查”不到位、以贷转存、贷款风险分类不准确、违规向小微企业收取法人账户透支承诺费、贷款被挪用作项目资本金、未严格审查银行承兑汇票贸易背景真实性等。此外,郑州银行信阳分行还因虚增存贷款业务规模被罚60万元。

2024年三季报显示,该行赔偿金和罚款支出480.8万元。

不分红,一直是郑州银行被投资者诟病的重点。

A股上市以来,郑州银行仅在2018年、2019年进行了现金分红,分红金额分别为8.88亿元、5.92亿元,分红率为29.04%、18.03%。

2020年以来,郑州银行连续4年未进行现金分红,郑州银行上市以来的平均分红率为7.69%,在A股银行中倒数第一。2023年度,郑州银行是A股行中唯一未派发红利的银行。基于此,郑州银行被称为银行业的“铁公鸡”。

郑州银行称,考虑到盈利能力持续承压的现状,留存未分配利润有利于强化风险抵御能力、应对监管环境变化,为了保障本稳健经营和长期可持续发展,不进行现金分红具有合理性。

截至2024年9月末,郑州银行的核心一级资本充足率8.97%,虽然较2023年底上升了0.07个百分点,仍然存在资本补充压力。

2024年,郑州银行归母净利润实现了由降转增,该行会摘掉“铁公鸡”的帽子吗?

二级市场上,郑州银行表现不佳。2024年全年,A股银行板块整体上涨34.39%,在31个申万一级行业中排名第一。而郑州银行年度涨幅仅4.48%,在银行板块中排名倒数第二。

市场正密切关注,新任行长李红能否带领这家深陷多重困境的城商行扭转颓势?2024年度会否打破分红"魔咒"?一切有待年报揭晓。

推荐阅读

展示4%,到手1%,理财收益率“缩水”了?

近一段时间以来,部分银行理财产品实际业绩表现与展示收益率出现较大偏差,特别是近期收益率远低于展示收益率的现象引发关注。

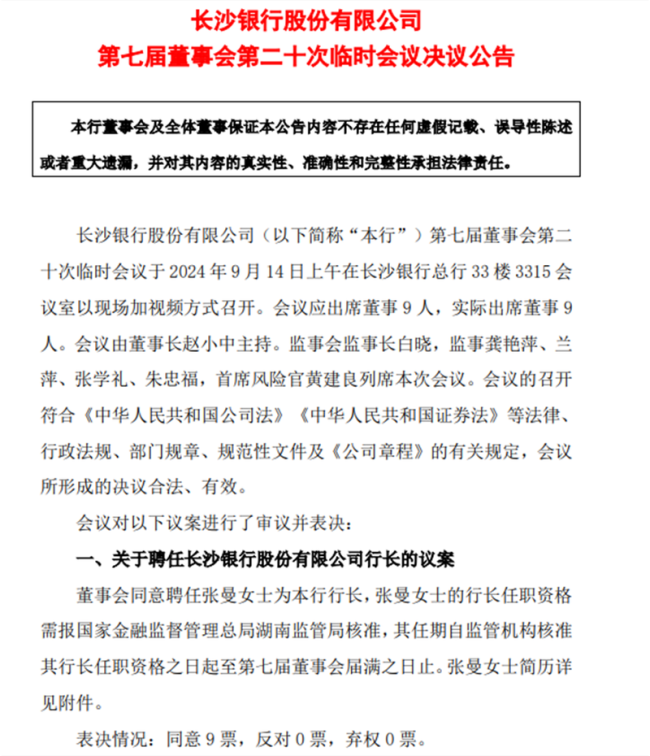

长沙银行将迎70后新行长,任职副行长近9年的张曼获提拔

9月17日晚间,长沙银行发布公告,董事会同意聘任张曼为该行行长,后续张曼的行长任职资格需报国家金融监督管理总局湖南监管局核准。