18名受试者死亡,辉瑞新药全球撤市。GCT魔咒,除了价格,还有……

图源:网络

9月25日,辉瑞宣布从全球市场撤回其治疗镰刀型细胞病(SCD)的药物Oxbryta。

辉瑞表示撤市是因为最新数据表明该药物的潜在风险超过了其益处,并宣布停止了所有相关的临床试验和扩展试验。

Oxbryta是辉瑞在2022年斥资54亿美元并购Global Blood Therapeutics(以下简称:GBT)时获得的核心资产之一,作为一种HbS聚合抑制剂,这款用于镰状细胞病的产品在2019年获FDA加速批准,用于治疗成人和12岁以上青少年患者,成为了全球首款抑制血红蛋白聚合过程的创新疗法,并在2021年获得被誉为“医药界诺贝尔奖”的盖伦奖。

自2019年首次获批以来,Oxbryta已在全球超过35个国家获批上市,在2023年为辉瑞贡献了3.28亿美元的销售额。

头顶光环的Oxbryta,如今却被紧急撤市,发生了什么?

54亿并购“蒙尘”?

原因并不难发现,Oxbryta的安全性出了大问题——临床试验接连造成了18名患者死亡。

在今年7月,欧洲药品管理局(EMA)宣布对Oxbryta进行审查,因为在两项临床试验中有患者死亡。在埃及、加纳、肯尼亚、尼日利亚、阿曼、沙特阿拉伯、美国和英国进行的针对高中风风险患者的研究中,共有236名参与者,截至7月29日,治疗组中有8人死亡,安慰剂组有2人死亡。另一项在巴西、肯尼亚和尼日利亚进行的腿部溃疡研究中,共有88名患者,截至7月29日,开放标签部分的研究中有8人死亡。

针对这一系列安全性问题,EMA原计划在9月26日召开会议,讨论关于Oxbryta的两项临床试验中出现的死亡病例。

尽管目前没有明确证据表明Oxbryta与这些死亡有关,但EMA将在会议上进一步评估这些研究的信息,并考虑该药物的益处和风险。然后,EMA将发布关于是否应该修改、暂停或撤销欧盟市场授权的建议。

这样来看,辉瑞此番宣布全球撤市的时间,刚好在EMA会议召开的前一日,时间节点颇耐人寻味。

曾经,Oxbryta也是头顶光环的。

随着2022年,辉瑞以54亿美元的价格收购了Oxbryta的研发公司GBT,Oxbryta顺理成章地进入了辉瑞治疗罕见病和血液病的产品组合中。在福泰与蓝鸟用于镰状细胞病的治疗基因疗法几乎找不到患者的2023年,Oxbryta还能为辉瑞贡献3.28亿美元的销售收入。

其实辉瑞与GBT的结合,有些“命中注定”的意味。

成立于2011年的GBT,主攻的研发方向就是SCD治疗药物。在并购GBT之前,辉瑞血液学的重点也放在了SCD和血友病上。这么看来,双方的研发重点不谋而合,GBT成为辉瑞的并购目标也变得顺理成章。

收购GBT让辉瑞获得了一系列在SCD赛道颇有前景的药物,包括已经上市的Oxbryta,以及在研的镰状血红蛋白聚合抑制剂GBT601和新型P选择素抑制剂inclacumab。

只可惜,纵然有盖伦奖加身,Oxbryta如今也遭遇18名患者在临床试验中死亡的黑天鹅事件。

屋漏偏逢连夜雨,辉瑞在SCD药物研发走的“背”字,不止这一次。并购GBT获得的另一重要资产,新型P选择素抑制剂Inclacumab,也在今年遇到研发瓶颈。

Inclacumab是一种全人源单克隆抗体,通过选择性阻断P-选择素蛋白发挥作用,在2022年6月获得FDA的孤儿药和罕见儿科疾病指定用于SCD治疗,原因是其同类最佳的潜力以及其季度给药方案,迭代了此前的每月输注频次。

不过在今年3月时,ClinicalTrials官网显示,辉瑞已经停止了一项评估镰状细胞病抗P选择抗体Inclacumab的III期临床研究。具体来看,这项临床试验启动于2021年12月,可直到2024年3月,这项研究仅招募到了280名参与者中的78名患者。换言之,辉瑞因患者招募缓慢终止了镰状细胞III期临床研究。

但辉瑞的“押注”并不能算全输。在研管线镰状血红蛋白聚合抑制剂GBT601还保有希望。

在去年12月的美国血液学会(ASH)2023年年会上,辉瑞展示了GBT601的II/III期初步研究结果,结果显示GBT601能显著提高血红蛋白水平。从机制来看,GBT601是镰状血红蛋白的新一代聚合抑制剂,通过提高HbS与氧的亲和力来防止血液中的红细胞镰状化。辉瑞将GBT601定位为Oxbryta的后继药物。

此番Oxbryta撤市,让54亿美元并购仅剩的“独苗”GBT601,“肩上的担子”,更重了。

荆棘从里难“开花”

SCD是遗传性血红蛋白病,患有这一疾病的患者的血红蛋白变得容易粘连,使得红细胞从正常的扁圆形转变成镰刀状。这些镰状红细胞僵硬、变形性差,会堵塞血管造成疼痛,严重时产生血栓,威胁患者生命。

这种疾病主要发病群体在非洲。流行病学统计来看,SCD在非洲、中东、印度等地肆虐,每年会造成超11万名患者死亡。

不过随着全球范围的移民现象,SCD也开始在欧美等地流行。美国疾病控制预防中心(CDC)的数据显示,SCD在美国人群中的发病率达1/3300,有超过10万人患有这种疾病,绝大部分患者是非裔美国人;在欧洲,SCD患者也在增加,法国的SCD患者已经超越苯丙酮尿症、囊性纤维化等遗传病,以1/2415的新生儿发病率成为了法国最常见的遗传病。

镰状细胞病虽罕见,但却是最常见的遗传性血液疾病。围绕SCD开展药物研发也成为一个热门,基因疗法在其中一马当先。

不仅是获批时间相同,更有意思的是,Casgevy和Lyfgenia获批的两款药物获批的适应证也相同,均为治疗12岁及以上患有复发性血管闭塞现象的镰状细胞病。从有效性和安全性数据来看,两款药物基本平分秋色。

基因疗法一直被视作能够治愈SCD的“解药”。但这把“死神的镰刀”,不仅作用在了患者身上,也作用在药物研发企业身上。

不只是这一次辉瑞在SCD上“摔了跟头”,诺华在这里“跌倒”得更早。

早在2019年11月,诺华获批上市了首个用于SCD患者预防VOC的靶向疗法Crizanlizumab(商品名:Adakveo)。到2022年时,Adakveo在全球的的销售额近2亿美元。

就在Intellia宣布诺华已终止合作的同日,曾于赛诺菲合作的另一家biotech公司,Sangamo Therapeutics宣布了将停止其镰状细胞药物BIVV003的研发投入。这款产品正是赛诺菲“不要的”。

早在2018年5月,赛诺菲就与Sangamo就镰状细胞疗法达成了合作。但在2022年1月,赛诺菲将这款候选药物的完全控制权归还给了Sangamo。

虽然全球范围内有超百万人患有镰状细胞病,但基因疗法能成为破除镰刀的武器吗?

不妨先来看看跑得最快的两款产品。

2023年末时,外界猜测福泰制药/CRISPR与蓝鸟生物将在SCD治疗药物的商业化上开启一番较量。从价格上来看,Casgevy定价为220万美元,约合人民币1570万元;Lyfgenia定价为310万美元,约合人民币2220万元,二者价格不相上下。

但意外的是,这两款基因疗法在市场上的推广都非常缓慢,自获批以来,接受新疗法的患者数量非常有限。商业化之争还没开打,就卡在了“没人为基因疗法买单”这个环节上。GlobalData数据显示,到2030年,美国镰状细胞疗法市场规模约48亿美元,Fortune Business Insights报告显示,预计到2030年,全球镰状细胞病治疗赛道将达到98.4亿美元。只不过问题是,究竟有多少人,能为这种天价疗法买单?基因疗法究竟能否与镰状细胞病“互相成就”,还需要时间的检验。

推荐阅读

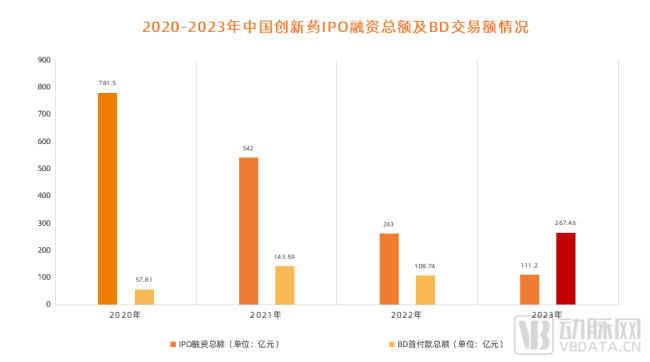

2023中国创新药上市公司TOP15,揭示产业格局?

2023年对于国内上市创新药企来说,是面临巨大挑战和困境的一年,这些挑战来自外部环境也来自内部变革。

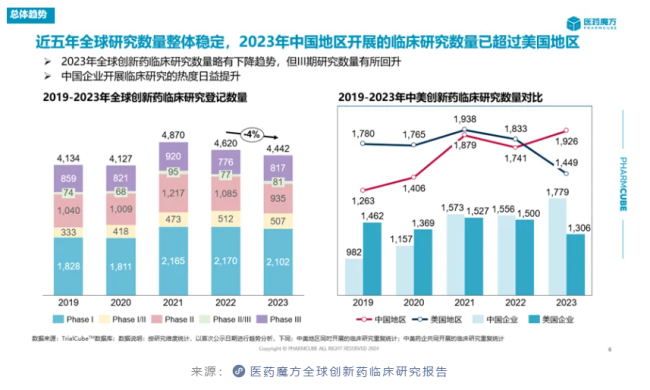

创新药新政没激起水花?Biotech企业:力度太小

过去一周时间里,多则创新药产业链“指南”没能在二级市场激起太大的水花,令不少行业参与者心寒:创新药板块已经没人关注了?

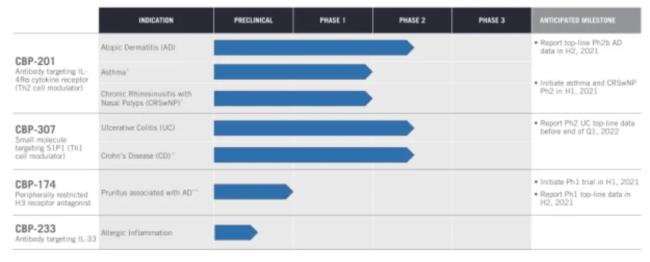

12款创新药进入III期,5款来自中国药企

根据全球临床试验收录网站clinicaltrials和中国临床试验登记平台chinadrugtrials,3月共12款创新药进入III期阶段,其中5款来自中国药企。

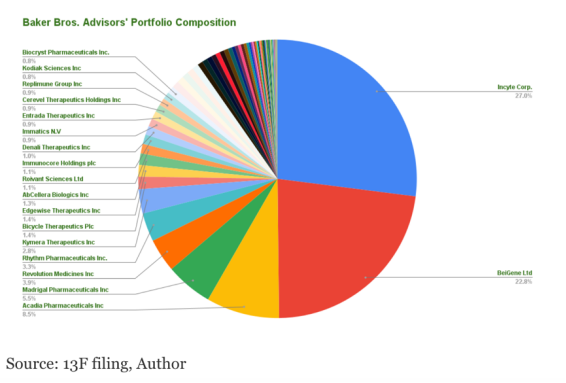

百济“神秘”大股东,狂“买”中国创新药!这家对冲基金有何来头?

Seagen曾经最大股东,百济神州第二大股东,康方合作伙伴Summit第四大股东,如今所投资的海思科海外合作方再登IPO舞台。