头部大连锁,益丰、老百姓、大参林深度分析!

零售行业利润普遍下降,如何破局?

三大连锁营收、利润表现依旧坚挺

2024年整个药店行业销售利润出现下降,部分上市公司出现亏损情况,笔者试着分析归母净利率靠前的三家连锁,益丰、老百姓、大参林,以从三家企业品类销售的变化中试图寻找一些破局方法。

表1:2023-2024年三家公司整体、直营药店、加盟及分销数据对比

首先分析2023年-2024年两年间三家上市连锁药店的整体、直营药店、加盟和分销三个层面的销售额、毛利率。益丰是整体销售、毛利额、毛利率三增;老百姓营收持平,毛利额略增,毛利率略增;大参林整体销售增加,毛利额略增,毛利率下降。

其中直营药店板块益丰和老百姓的毛利率增加,大参林毛利率下降。

加盟及分销体系,益丰毛利率下降,老百姓毛利率增加,大参林略降,这个也和三家连锁针对加盟及分销体系战略定位不同,过去2年大参林大力发展这项板块,目前销售规模和销售占比已经后来居上,超过老百姓。

哪些品类在贡献可观的利润?

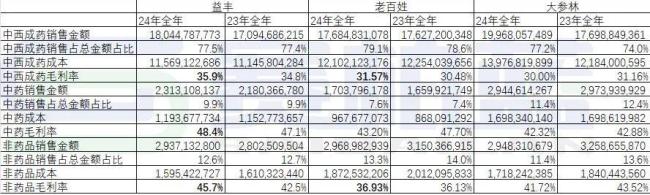

表2:2023-2024年三家公司分品类产品销售数据对比(直营+加盟、分销)

我们接下来继续对财报按产品分类的情况做分析,三个品类里,非药品的相对毛利率高一些,中药居中,中西成药的毛利率由于国家集采和医保限价等是最低的。

关于品类销售结构横向对比,三家公司的中西成药销售占比基本接近(大参林2023年74%);中药销售占比大参林最好(也是大参林自己的特色),益丰次之,老百姓只有7.6%;非药品类老百姓靠前(但是毛利率是三家最低的)。

单一公司的两年同比来看,益丰中西成药、中药、非药品的占比比较稳定,而毛利率都有提升,尤其是非药品提升了3.2个百分点;老百姓中西成药和非药品的毛利率提升,中药毛利率下降;大参林中西成药、中药、非药品的毛利率都在下降,笔者推测大参林由于加盟体系大力发展,加盟的销售占比越来越高,一定程度上拉低了品类的毛利率。

药店自有品牌增速明显

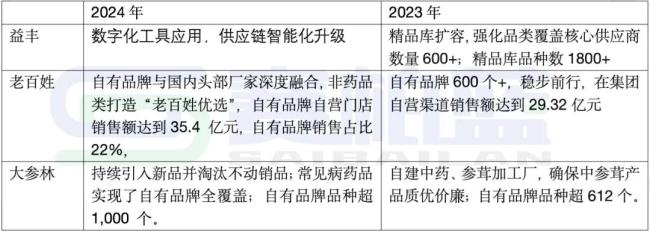

表格3:2023-2024年三家公司自有品牌描述

三家上市公司过去2年分别针对自有品牌做了如下工作:益丰在2023年核心供应商数量突破600+,精品库产品品种数1800+,在24年他们虽然没有在财报里阐述具体数据,但是根据前文的毛利率提升,推测其24年应该比23年更好。

老百姓2023年自有品牌数量600个,创收29.32亿元,在2024年自有品牌创收35.4亿元增加22%,增速非常明显;老百姓也提出了非药品类打造“老百姓优选”的策略。大参林在2023年年报里强调公司的中参特色,便开始自建中药、参茸加工厂,当年自有品牌数612个;2024年除了中参继续加强,常见病药品实现了自有品牌全覆盖,自有品种数也达到1000个。

除了上市公司内部年份对比,笔者也进行了横向对比,益丰在2023年自有产品(精品库品种)达1800个+,远远超过其他两家600个的规模。同时2023年益丰直营体系的毛利率39.6%,也比老百姓和大参林的分别高出3.91个百分点和1.45个百分点。

结语

在内卷时代,自有品牌已成为整个零售行业的重要发展趋势。无论是商超业态的山姆会员店还是胖东来,它们的成功实践都证明了自有品牌为企业提供了新的发展思路和竞争优势。而我们的零售连锁药店业态,也有如益丰、老百姓、大参林这样的标杆案例。

对于药店而言,发展自建及共建的产品都建立在消费者需求洞察的基础上,以此完成不同品类、不同城市的定性、定量研究,才能做好商品规划引进工作,持续创造更多效益。

推荐阅读

“最大”连锁药店,去年关店1270家

4月8日,国药一致发布2024年年报,公司营业总收入为743.78亿元,同比下降1.46%;净利润创下近十年新低,为6.42亿元,同比下降59.83%。

541家药店关闭!医药零售进入生死关头

2025年第一季度,仅六大上市连锁药店就关闭直营门店541家;2024年全年,六大上市连锁关闭直营门店2353家,零售行业逐渐进入“生死分水岭”。

药店大洗牌!连锁巨头两月内5家公司破产

背靠大树好乘凉的逻辑不再?医药零售行业进入出清阶段,不到两个月的时间,国药一致旗下有五家连锁药店宣布启动破产清算。

药店“雪崩”倒计时:每天274家闭店,“贱卖”最大连锁仅是开始

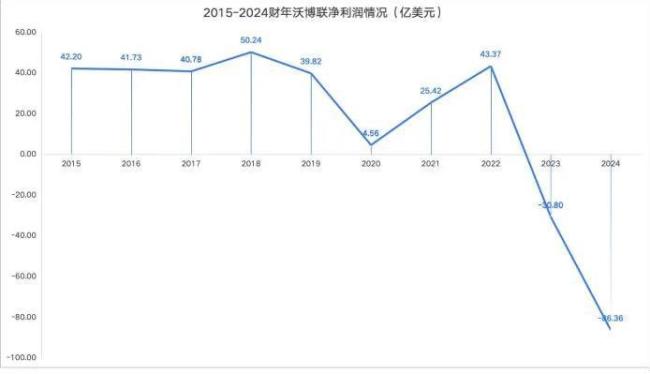

全球第一大连锁药店的崛起遥遥领先中国连锁10年,但结局是被低价“私有化”。这是否也预判了,如果中国连锁药店未来5年还不改变,只会迎来同一个结局?毕竟一年闭店5万家、子公司破产清算现象已经开始。

医保局发文:药店不得无故拒售无追溯码药品

一省发文,要求定点零售医药机构对无追溯码药品,可纳入“白名单”管理,正常进行医保结算,不得无故拒收、拒售和退回无追溯码药品。

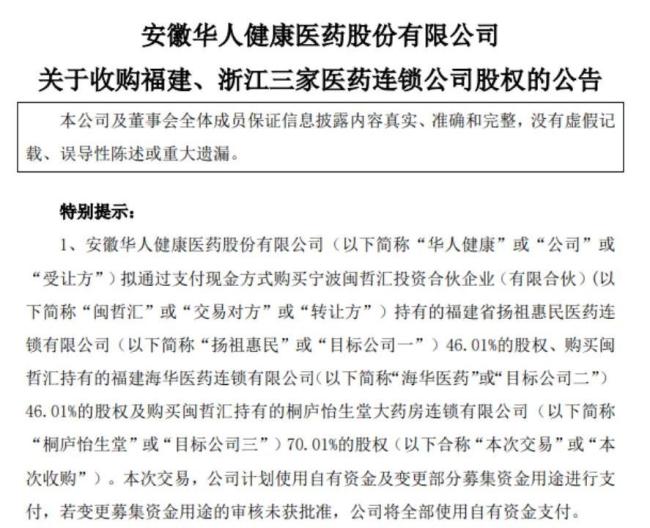

药店关闭近4万家,华人健康斥 3.27 亿逆势扩张

5月21日,华人健康发布公告称拟通过支付现金的方式,以合计3.27亿元金额购买宁波闽哲汇投资合伙企业(有限合伙)持有的三家连锁公司股权。

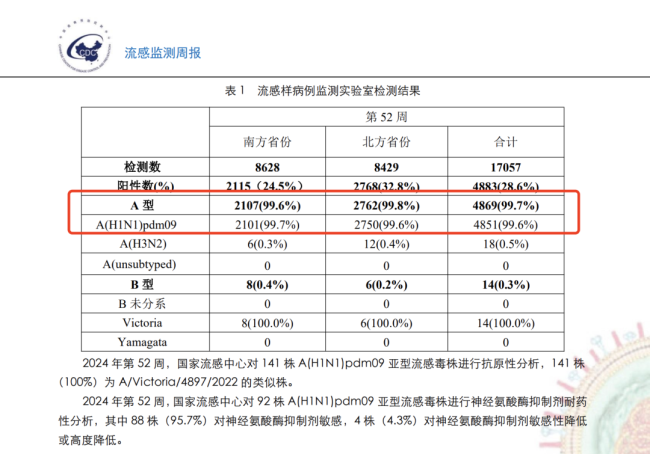

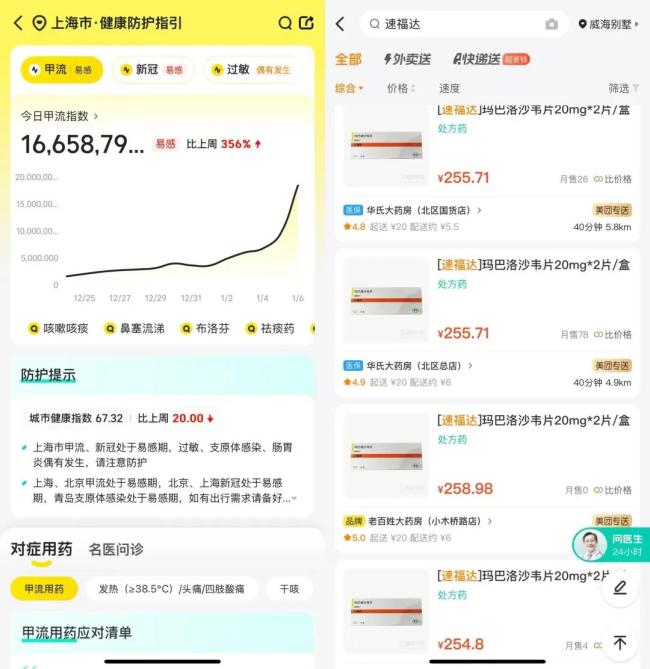

流感进入高发期,多地“流感神药”需求暴涨,有药店涨价至300元一盒

近期流感高发,继去年的奥司他韦后,今年的“流感神药”玛巴洛沙韦再度引发一股购药热潮。

治理非法渠道购药!广东一药店被重罚1600万,多地发布典型案例

严厉打击非法渠道购进、销售药品的违法行为,确保药品市场健康稳定发展,这是医药市场和监管高度关注的话题。

“流感神药”需求暴涨后:有药店补货30分钟售出过半库存,地方严查哄抬药价

伴随多地流感进入高发期,抗流感药物需求暴涨,部分药店出现断货、价格上调等现象。