纳指大跌2.77%!美联储发布《褐皮书》,释放重磅信号

当地时间7月17日,美股三大指数收盘涨跌不一:道指涨0.59%,续创新高;纳指跌2.77%,创2022年12月以来最大跌幅;标普500指数跌1.39%,创4月30日以来最大单日跌幅。

科技股及芯片股的大跌是导致隔夜美股纳指回调的主要因素。美股“科技七巨头”收盘全线下跌,英伟达、Meta跌幅均超5%,苹果跌2.53%。芯片板块更是表现疲软,费城半导体指数大跌6.81%。阿斯麦收跌12.74%,AMD收跌10.21%。

美股市值排名前十的个股中,9只股票全部下跌,英伟达、台积电、Meta暴跌超5%,单日市值合计蒸发超过6000亿美元(约合人民币43000亿元)。

盘面上,科技股全线下跌,苹果跌2.53%,亚马逊跌2.64%,奈飞跌1.35%,谷歌跌1.58%,Meta跌5.68%,微软跌1.33%。

芯片股表现疲软,费城半导体指数大跌6.81%。应用材料跌10.48%,超威半导体跌10.21%,高通跌8.61%,台电跌7.92%,博通跌7.91%,英伟达跌6.64%。

其中,因三季度营收指引不及分析师预期,阿斯麦大跌12.74%,创下自2020年3月以来的最大跌幅。

关键时刻美联储释放重磅信号

北京时间7月18日凌晨,美联储按照惯例在7月议息会议的前两周,发布了最新一期的《褐皮书》——由12个地方联储编制的地区经济现状调查报告,汇总了截至7月8日及之前六周内收集的最新信息,向市场释放了最新政策信号。

报告称,由于种种不确定性,人们对美国未来经济的预期增速放缓;通胀压力、消费降级也是普遍发生的状况。

《褐皮书》警告称,由于即将到来的美国总统大选、国内政策、地缘政治冲突和通货膨胀的不确定性,人们对未来六个月经济的预期是增长放缓。

与此同时,多位美联储官员继续释放“鸽派”信号。

当地时间周三,两位美联储高官发表公开发言,他们均表示,随着通胀数据改善和劳动力市场出现降温迹象,虽然仍需要进一步的证据,但预期很快将达到适合降息的状态。

美联储理事沃勒表示,越来越接近需要降息的时间,近期的数据让他对实现2%的通胀率更有信心。重要的是沟通不同的政策路径。

需要提示的是,沃勒一直是今年美联储货币政策委员会中最“鹰派”的成员之一。就在两个月前,沃勒曾表示,他希望看到“数月”的有利数据支持降息,并暗示今年12月之前可能没有必要降息。本周三,他表示,最近的劳动力市场状况和通胀数据显示通胀已恢复下行进展。媒体评论称,这番言论为9月降息铺平了道路。

同在周三,美联储“三把手”、纽约联储主席威廉姆斯表示,如果通胀继续放缓,未来几个月内会降息。有迹象表明美国的劳动力市场正在降温,并且过去三个月的通胀数据“越来越接近我们想要的通缩态势”。

有“新美联储通讯社”之称的知名财经记者Nick Timiraos认为,威廉姆斯暗示了美联储接近降息,但尚未准备好降息,也就是说不会在7月降息,可能会在9月考虑降息。

推荐阅读

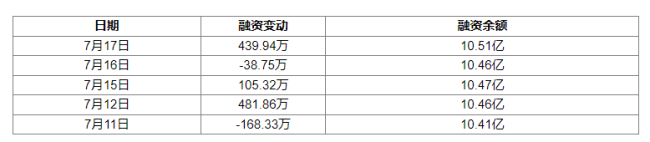

北京银行:7月17日获融资买入2719.67万元,占当日流入资金比例11.59%

北京银行(601169)7月17日获融资买入2719.67万元,占当日买入金额的11.59%。

浙江上市公司上半年市值普跌,千亿市值公司仅剩两家

市值作为衡量上市公司规模和市场影响力的重要指标,一直被投资者、公司管理层以及市场监管部门等各方密切关注。

要还房贷了,工资卡每日转账限额被下调到500元?多网友称被“调降交易限额”,银行:为了…

7月以来,来自浙江、山东、山西、河北、辽宁、贵州等地的多家银行发布公告称,调降部分客户的非柜面渠道交易限额。

转融券全面暂停首日,A股上涨个股近5000只!未来会产生哪些影响?

7月10日,中国证券监管委员会正式批准中证金融公司提出的暂停转融券业务申请,该措施将于2024年7月11日起正式生效。

中原银行前董事长徐诺金被“双开”,任期仅一年半完成银行吸收规模迅速扩大

7月11日,中纪委网站通报,经中共河南省委批准,河南省纪委监委对省人大财政经济委员会原副主任委员徐诺金严重违纪违法问题进行了立案审查调查。