中国ADC的黄金时代

2021年是故事的起点,荣昌生物打响了国产ADC出海的第一枪。2022年,礼新医药、科伦博泰、多禧生物和石药集团促成了6项ADC相关license-out出海交易落地。

到了2023年,国产ADC对外授权越发稀松平常,达到15项,全年交易总额超220亿美元。映恩生物、宜联生物等biotech新势力屡次获得国外药企青睐,恒瑞医药、翰森制药这两大bigpharma分别与默克和GSK实现双向奔赴,百利天恒的EGFR/HER3双抗ADC“征服”了BMS,凭一己之力刷新国内创新药license-out记录。

可以说国产ADC度过了真正波澜壮阔的一年。今年,相关交易依旧可圈可点,两项临床前资产宜联生物的c-MET ADC和百奥赛图的HER2/TROP2双抗ADC初露头角。近期,ADC赛道又诞生了国内创新药最大的一笔并购,普方生物以18亿美元现金被Genmab吸纳。

中国ADC出海交易

出海蔚然成风的背后,海外药企对于国产ADC潜力的认可已不言而喻。不过,透过交易频率可以感受到,ADC赛道的交易热度略有回落。对于还想要将自家ADC BD出去的企业来说,也要抓紧时机了。

那么,这股中国创新力究竟凭借哪些优势从全球竞争中脱颖而出?跨国大药企又是出于什么动机不约而同来到中国扫货呢?留给后来者的机会还有多少?

故事的A面——国产ADC凭什么?

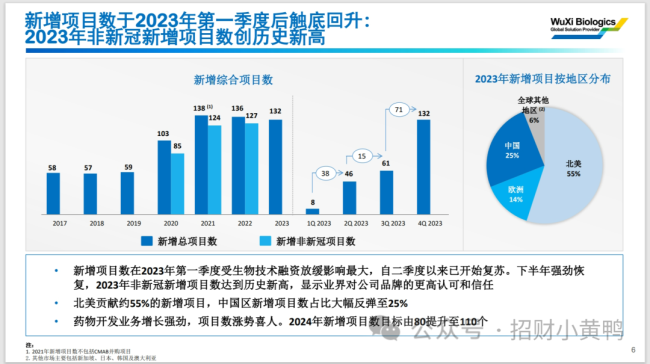

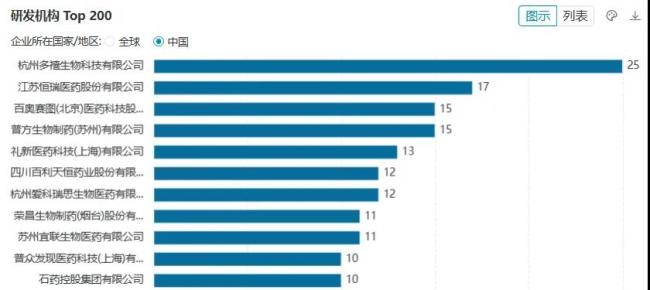

先来看一组数据。根据医药魔方数据库,全球共有929条处于活跃状态的ADC产品管线,而中国药企贡献了457条,占比达49%,也就是说国内药企近乎割据了ADC研发的半壁江山。其中,多禧生物、恒瑞、百奥赛图和普方生物的ADC管线数量名列前茅。

ADC管线数量较多的国内药企

之所以能够在研发数量上遥遥领先,也是因为ADC的工程化属性比较强,讲究抗体、连接子和载荷多元素的有机结合,而这恰是国内产业界所擅长的。当然,新药研发遵循的并非是以量取胜的竞争规则,能否创造产品的差异化优势才是MNC关注的焦点。

差异化涵义甚广,也很难量化。我们不妨挑选其中一个角度,以“是否属于first-in-class(FIC)或潜在FIC”为例,来粗略感受下国产ADC的价值几何。

医药魔方数据库中显示有68项中国ADC资产被贴上了FIC或潜在FIC的标签,约占全部中国ADC管线的15%(68/457)。值得注意的是,超一半(36/68)的管线仍处于临床前阶段,属于“很青涩的果子”,还需要时间来检验其成色。

不过,即便资产还在早期,带有高度的不确定性,也难阻挡海外药企淘金的热情。在24笔国产ADClicense-out交易中,有7笔在临床前或刚获批临床就达成了,10笔是在I/II期阶段达成。

从靶点分析,CLDN18.2ADC最受国外药企青睐;HER2和TROP2ADC也活跃在出海的队伍中。近一年来,一个明显的趋势是交易靶点往多元化发展,B7-H3、B7-H4和HER3等潜力靶点逐渐出线。在技术路线上也有所升级,百利天恒的BL-B01D1和百奥赛图的YH012以双抗ADC的形式突围。

CLDN18.2赛道衍生了激烈的角逐,但也为中国创新种下不少生机。同台竞技的ADC选手有21个,76%(16/21)由中国药企开发。

信达生物的IBI343在赛道竞争中首个进入III期临床。另有5款CLDN18.2ADC都在I期阶段实现了海外授权,包括礼新医药的LM-302和康诺亚/乐普生物的CMG901,现均推进至III期阶段,还有科伦博泰的SKB315、石药集团的SYSA1801和恒瑞的SHR-A1904。值得一提的是,恒瑞已于近期启动SHR-A1904联合用药一线治疗CLDN18.2阳性晚期实体瘤的Ib/III期研究(CTR20241158)。

礼新医药的LM-305树立了另一种竞争态势下的典范。它靶向多发性骨髓瘤领域的新兴靶点GPRC5D。围绕该靶点开发的药物多采用双抗、三抗和CAR-T形式,而礼新医药则与众不同地选择了ADC的解题思路。

另辟蹊径背后,机遇与挑战并存。被强生寄予厚望的CD3/GPRC5D双抗talquetamab已经在2023年获批上市,验证靶点成药性的同时,也带来了很强的压迫感。II期MonumenTAL-1研究显示,当给药频率为每两周皮下注射0.8mg/kg,ORR达73.6%。珠玉在前,LM-305是否具有可比或更优的疗效还是一个未知数。

宜联生物比礼新医药晚一年成立(2020年)。虽然非常年轻,但创始团队经验深厚,都曾在科伦博泰任职,研发实力不容小觑。在短短半年时间里,宜联生物分别将旗下ADC产品out给了BioNTech、Seagen和罗氏,每笔交易总额都超过了10亿美元。宜联生物的管线中没有出现CLDN18.2或HER2这样大热的成熟靶点,而是全部押注在了未成药的靶点上,足见这家新生代biotech的魄力。

在ADC出海潮流中,普方生物与其他新锐玩家的打法不一样。它手握丰富ADC候选新药,却不热衷BD交易,蛰伏许久后凭借18亿美金的创记录收购一鸣惊人。

FRα ADC PRO1184是普方生物的核心管线,正在全球范围内开展I/II期临床。同样在全球范围内进入临床的还有PRO1160和PRO1107,分别靶向CD70和PTK7这两个新靶点,开发难度不小亦极具潜力。普方生物的国际化视野,也能从这些管线的临床布局中窥见一斑。

转型的老牌药企对创新的洞察力其实不亚于biotech。科伦药业早在2012年就开始立项研发ADC,其子公司科伦博泰稳扎稳打地从HER2和TROP2两大靶点做起,其A166和SKB264(MK-2870)已在国内申报上市。SKB264的海外III期临床已密集启动,主攻NSCLC,乳腺癌、子宫内膜癌和胃癌这大适应症也有所布局。

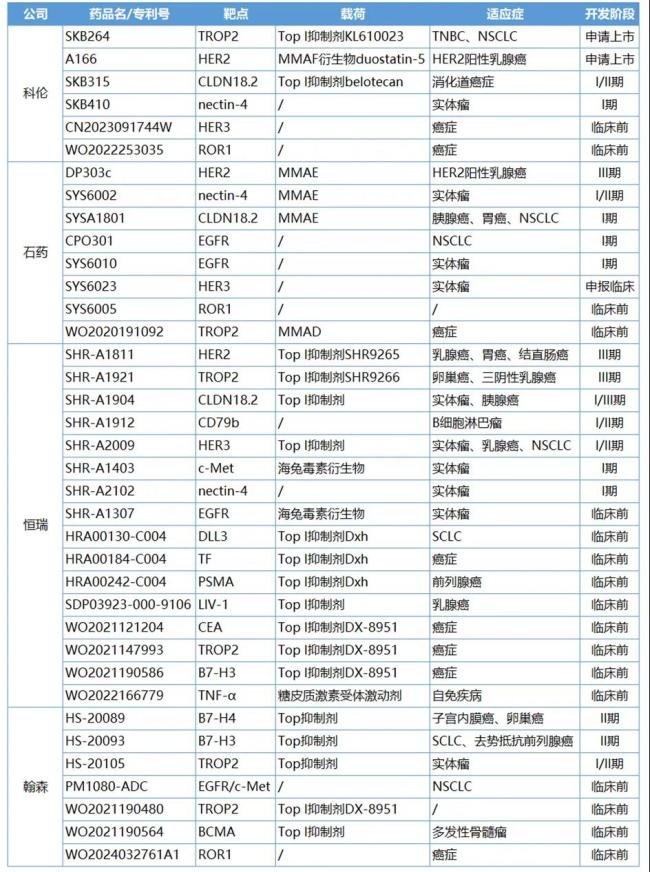

传统Pharma的ADC管线及相关专利

经过多年厚积,石药有5款ADC顺利通过酶法定点偶联技术平台步入临床阶段,部分产品的潜能已经显现。在预计起效剂量下,nectin-4靶向的SYS6002针对晚期实体瘤患者的ORR为43%(3/7)。该数据一经发布,就带动了合作公司Corbus的股价上涨近250%。尝到甜头的Corbus对SYS6002的开发愈加重视,已于2024年2月20日启动海外I/II期研究(NCT06265727)。

恒瑞的嗅觉也很敏锐,从2010年便开始关注ADC药物研发。十年砥砺,其首个基于DXh(TOPO1)平台的ADC即SHR-A1811于2020年进入临床,现已有CDE的5项突破性疗法认定加持。

时至今日,恒瑞的ADC管线已足够丰富。SHR-A1403是国内首个进入临床阶段的c-MET ADC药物,SHR-A2009成为了恒瑞历史上第一个获FDA快速通道资格的新药。CD79b ADC的开发算得上小众,全球范围内仅有恒瑞的SHR-A1912和新理念生物的NBT508进入临床阶段。罗氏的维泊妥珠单抗在2023年翻倍增长的强劲销售表现(约9.35亿美元),打开了CD79b ADC的市场想象空间。

翰森制药的HS-20089走在了B7-H4ADC开发之路的前沿,它后面跟随的有力竞争者包括阿斯利康的AZD8205,Seagen的SGN-B7H4V,以及百济神州从映恩生物引进的相关项目。这些B7-H4ADC一致指向的应许之地是妇科肿瘤领域,涵盖乳腺癌、子宫内膜癌和卵巢癌等。

I期研究(NCT05263479)中,HS-20089已产出良好的初步数据。在16例三阴性乳腺癌(TNBC)患者的亚组中,观察到6例部分缓解,缓解率为37.5%;潜在目标治疗剂量(4.8mg/kg和5.8mg/kg)下,缓解率进一步提高,达41.7%。GSK买进HS-20089的理由之一,也是从早期数据中看到了其best-in-class的潜质。

故事的B面——制药巨头要什么?

好的交易是实现双赢。在国产ADC出海的故事里,获益方也不仅是中国药企,制药巨头用相对便宜的价格买到了潜在的优质ADC标的,何乐而不为?深究来看,这些巨头在ADC赛道的起点和际遇不一,来中国扫货的目的也不尽相同。

2023年,默沙东凭借K药问鼎制药巨头肿瘤业务排行榜TOP1,但它不得不提前未雨绸缪专利悬崖的到来,要尽可能延长K药的生命周期,寻求联合搭档自然是一大出路;另一方面,肿瘤业务仍是默沙东未来发展的重中之重,打造K药之外的业绩新增长点已迫在眉睫。

而ADC联用可成为K药的强力辅助,K药+维恩妥尤单抗在一线治疗尿路上皮癌中降低53%死亡风险的疗效是最佳佐证,当然ADC单用也可能在肿瘤治疗中发挥不错的疗效,可以说是非常契合默沙东的投资要求。

于是便有了默沙东与科伦博泰的3次牵手,以及与第一三共220亿美元的合作。默沙东认为,科伦博泰和第一三共的合作项目是高度互补的。围绕ADC,默沙东共达成了8项交易,可见默沙东围猎ADC的心情有多迫切,这也构成了其ADC临床资产的全部来源。每个ADC管线的靶点不同,主攻适应症各有亮点,在重点需求领域略有重叠,让默沙东有机会在肿瘤领域全面落地精准治疗策略。

默沙东ADC临床管线

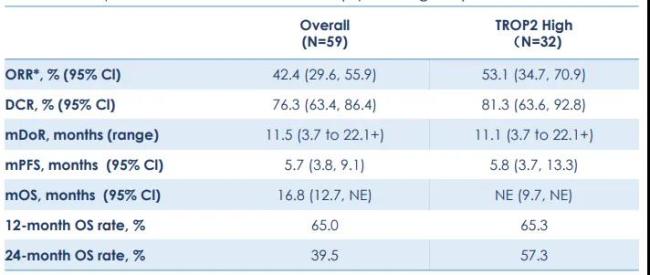

比如针对难治的TNBC,默沙东目前仅有帕博利珠单抗一款创新药获批,科伦博泰的MK-2870则将为默沙东拓宽治疗版图。II期研究(NCT04152499)显示,在59例经治的TNBC患者中,ORR为42.4%。

包括三阴性乳腺癌在内的妇科肿瘤领域也是GSK重点发力的板块。旗下PD-1单抗dostarlimab上市的时间虽晚,但却找到了子宫内膜癌这一突破口,成为数十年来治疗dMMR/MSI-H子宫内膜癌的首个新一线疗法。PARP抑制剂尼拉帕利也在卵巢癌领域占据一席之地。

从翰森制药引进的HS-20089将进一步补强GSK的妇科肿瘤管线。全球范围内,仅有4款ADC获批了妇科肿瘤相关适应症,而且各自都取得了不错的营收,市场前景值得期待。

获批妇科肿瘤适应症的ADC新药

继HS-20089之后,GSK又与翰森制药就B7-H3靶向的HS-20093深化合作。这次GSK出手比上次慷慨。HS-20089和HS-20093交易时都处于II期阶段,而且前者的开发速度还领衔了一众竞品,但GSK为前者掏出了8500万美元首付款,后者的首付款则达1.85亿美元。真金白银的首付款翻番,已经很能代表GSK对于HS-20093的看重。

HS-20093剑指小细胞肺癌(SCLC)这一大蓝海。优异的I期研究数据(NCT05276609)无疑是打动GSK的一大因素,在9例SCLC患者中,ORR达77.8%。

根据医药魔方数据库,布局SCLC且处于活跃状态的ADC共有23款,TROP2和B7-H3是其中最为热门的靶标,但目前尚无一款ADC成功获批SCLC。想要攻克这一适应症,并不容易,甚至可以说是艰辛。艾伯维的经历就足以说明问题,靶向DLL3的Rova-T和靶向SEZ6的ABBV-011这两款聚焦SCLC的ADC已双双阵亡。

在GSK与翰森制药第2次合作后不久,BMS也加入了掘金中国ADC的行列,豪掷84亿美元拿下百利天恒的EGFR/HER3双抗ADC BL-B01D1,这也是BMS在ADC赛道达成的最高金额的一笔交易。

作为肿瘤领域的龙头,BMS早已构筑了一系列颇具竞争力的产品线,小分子、单抗、CAR-T和融合蛋白多面开花,CD3/BCMA双抗alnuctamab也进展至III期阶段。而在ADC赛道的功绩却寥寥,自研的MSLN ADC BMS-986148的I/IIa期研究(NCT02341625)已终止,CD70 ADC BMS-936561也没有了下文。

因此,近年来通过外部BD合作,BMS针对性地拓展了ADC布局。2021年6月,BMS花费6.5亿美元买进卫材的FRα ADC MORAb-202。目前,MORAb-202正在开展针对NSCLC、卵巢癌的II期研究。2023年,BMS先是从Tubulis获得了P5偶联物和Tubutecan平台以加强技术功底,又接连引进了CD33抗体偶联GSPT1降解剂ORM-6151和BL-B01D1,都是相当前沿的品种。

近年来BMS围绕ADC达成的交易

寄托于抗体偶联降解剂(DAC)的开发,BMS想要把蛋白降解领域的发展优势延续下去。所谓DAC是将靶向蛋白降解剂与单抗偶联起来的新分子模式,开发难度较大,目前布局者甚少。相比之下,代表另一种新模态的BL-B01D1给出的确定性强很多。I期研究(NCT05194982)显示,40例EGFR突变型NSCLC中国患者的ORR达52.5%。BL-B01D1针对NSCLC的海外I期研究(NCT05983432)也已启动,预计将于今年7月完成主要部分。

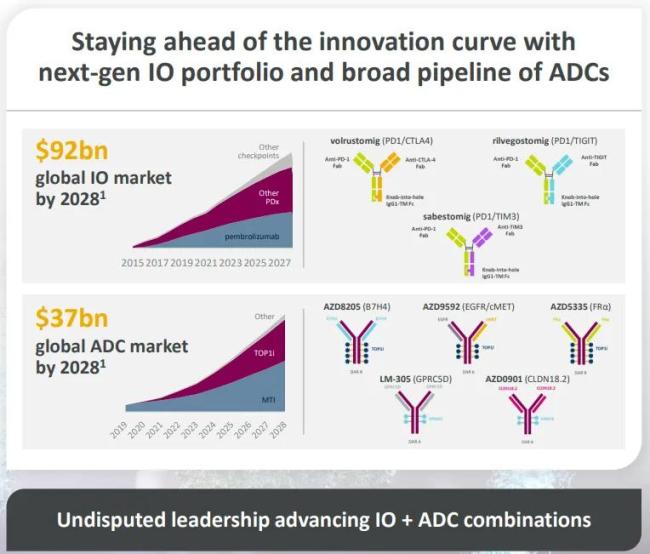

阿斯利康已经在享受提前布局带来的胜利果实。德曲妥珠单抗2023年全球销售额已接近25亿美元,乃是当下最畅销的ADC产品,加固了阿斯利康在乳腺癌和肺癌领域的领导者地位。阿斯利康与第一三共合作的另一款产品Dato-DXd正蓄势待发,有望在今年Q4在美获批上市,成为首个治疗肺癌的TROP2ADC。

据阿斯利康估计,到2028年,ADC市场预计扩大至370亿美元左右,这将比2023年102亿美元的市场规模上翻2倍不止。可以说,阿斯利康相当看好ADC市场的成长空间,而且阿斯利康也有很多IO管线,它希望能够在IO+ADC上建立竞争高地。

仅凭借与第一三共合作的两款产品并不能满足阿斯利康引领ADC变革的野望。2023年,阿斯利康在中国买下了CMG901和LM-305这两款ADC新药。同时,阿斯利康也没有停下内部创新的脚步,FRα ADC AZD5335、B7H4 ADC AZD8205以及EGFR/cMET双抗ADC AZD9592均已推进临床,未来可期。

总结

随着IO+ADC新时代的到来,以及ADC市场规模的高速扩张,对于资金雄厚又野心勃勃的制药巨头来说,手上握有的牌面或许还不够。继续加码ADC赛道,进行更为广泛的差异化布局也是一个有可能性的趋势。届时,修炼已久的中国ADC玩家有望更多地进入这些顶级药企的视野,在国际化舞台上发出更大的声量。

推荐阅读

联拓生物或将被收购

近日,Tang Capital Partners 旗下的Concentra Biosciences提出了生物技术收购要约,提议以每股4.30美元的现金交易收购联拓生物。

美国FDAODAC全票通过,传奇生物CAR-T疗法重大突破

金斯瑞生物科技旗下传奇生物自主研发的西达基奥仑赛在国际肿瘤免疫治疗领域取得了又一重要突破。

云舟生物IPO:玩“1元购”上瘾,需警惕风险

云舟生物2020年12月斥“1美元巨资”,从实际控制人手中收购的海外营销公司,整个收购过程的合规性充满悬疑。

华熙生物三季度净利不足1亿,股价狂泄暴利不再?

功能性护肤品赛道上,华熙生物试图占领C端市场的野心不小,甚至砸重金做营销和投放,但其在打造品牌影响力、触达更多C端用户、建立完善的品牌形象等方面还有一段长路要走。

三元生物、金禾实业、保龄宝前三季度业绩大幅下滑

文|李振兴10月30日,金禾实业发布的第三季度报告显示,前三季度收入40.93亿元,同比下滑25.96%,归属于上市公司股东的净利润为5.64亿元,同比下降了57.71%。

质肽生物获融资:爱美客加码减肥,摆脱玻尿酸依赖

“左手医美,右手减肥药,被称为“女人茅台”的爱美客,欲通过双轮驱动,扩大自己的受众群体,开拓更大的市场空间。