后疫情时代,这些医药公司业绩“大滑坡”?

7月伊始,上市公司半年报业绩拉开序幕。其中,医疗板块的业绩分化明显。后疫情时代,由于市场需求锐减、去库存压力加大等,一些药企、检测类企业等也遭遇业绩“大滑坡”。

如何应对市场变化、稳住业绩增长,是这类企业需要解决的共同问题。

检测类的“红利”不再

近日,国内第三方医学实验室(ICL)龙头公司金域医学发布2024年上半年业绩预减公告。该公司预计,当期,公司归母净利润为8000万元至1亿元,同比下降64.89%到71.91%。同期,扣非净利润为6500万元至8500万元,同比下降68.82%到76.15%。

金域医学称,2024年上半年业绩预减的原因包括常规检测需求增长速度不及预期,固定成本投入较高,导致规模效应不及预期。另外,由于部分应收账款回款周期较长,导致对应的信用减值损失金额较大。2024年上半年,该公司拟计提信用减值损失约2.9亿元。

此前,新冠疫情的检测需求带飞了这类公司的业绩。而在后疫情时代,核酸检测业务量锐减后,业绩自然也就出现大幅下滑。

之前的财务数据显示,2019年至2022年,金域医学营收分别为52.69亿元、82.44亿元、119.43亿元、154.76亿元;归母净利润分别为4.02亿元、15.10亿元、22.20亿元、27.53亿元。

2023年开始,其业绩开始回落,营收、归母净利润、扣非净利润分别降至85.40亿元、6.43亿元、3.65亿元,分别同比下滑44.82%、76.64%、86.53%。金域医学曾表示,其业绩下滑的原因是新冠相关检验需求减少,医学诊断服务收入下降明显。

目前,金域医学的常规医学诊断服务收入正在恢复,但这部分的业绩增长并不能填补上新冠检测服务退出后的空白。

达安基因的情况也类似。今年上半年,该公司归属于上市公司股东净利润预计亏损3.5亿至4.3亿,净利润同比下降206.76%至186.90%。对比去年同期约4.03亿元的盈利水平,达安基因在2024年上半年由盈转亏。

此外,迪安诊断、华大基因、仁度生物等均面临业绩滑坡。随着新冠核酸检测业务的退潮,这些企业都面临着共同的难题:如何稳住业绩增长。

连花清瘟“走下神坛”

除了检测类的企业外,一些跟疫情相关的药品生产企业的业绩也在“降温”。日前,以岭药业发布2024年半年报预告,预计实现净利润4.34亿元至6.42亿元,同比下降60%至73%。

对此,以岭药业解释称,主要是公司呼吸类产品受到去年同期高基数及社会库存高企导致的市场需求下降等因素影响所致。

而其旗下所谓的感冒呼吸类产品,主要就是连花清瘟胶囊/颗粒、连花清咳片2个独家专利新药产品。

相信大家对“连花清瘟”并不陌生。2020年期间,连花清瘟还大火了一把。当年4月,国家药监局批准连花清瘟胶囊/颗粒在原批准适应症的基础上,增加“新型冠状病毒肺炎轻型、普通型”的新适应症。

因此,连花清瘟也被抢购一空,还带飞了以岭药业的业绩。数据显示,2020年至2022年,以岭药业感冒呼吸业务的营收分别为42.56亿元、41.08亿元、68.72亿元;同期,以岭药业的总营收分别为87.82亿元、101.2亿元、125.3亿元。

其中,以岭药业的感冒呼吸业务营收在2020年首次超过心脑血管业务。而在新冠疫情之前,心脑血管业务一直是以岭药业的核心营收来源。相比2019年,以岭药业2022年的业绩更是大涨了四倍。这期间,其也备受资金青睐,股价大涨了256%。

但是,这样的红利注定不可能长久。以2023年的表现为例,以岭药业上半年和下半年的分化就非常明显,其中感冒呼吸业务的营收分别为30.88亿元、2亿元,业绩大幅缩水。

如今,心脑血管业务再度成为以岭药业的第一大业务。值得一提的是,这部分业务因为原材料价格上涨,其毛利率也在下滑。受市场需求及成本影响,之前几年的高增长已经成为过去式,而何时再回高增长,又是一个新难题。

防护用品需求“难再续”

防护用品在疫情期间是刚需,需求自然暴增,连带业绩大涨。如今,这类企业的业绩也大幅缩水。

日前,蓝帆医疗发布2024年半年度业绩预告,预计报告期内实现归属于上市公司股东的净利润亏损2亿元至1.4亿元,比上年同期增长15.47%至40.83%,上年同期亏损约2.37亿元。

而在2020年,蓝帆医疗实现营收78.69亿元,同比增长达126.42%;归母净利润17.58亿元,同比增长258.66%。其中,防护手套等健康防护产品实现收入68.31亿元,实现净利润32.18亿元。

从快速响应需求、扩增一次性手套产能、不断推高业绩,到全球一次性手套产能过剩、业绩跌入低谷,蓝帆医疗的业绩在短短几年时间里可以说是“大起大落”。2022年、2023年及今年一季度,其归母净利润分别为-3.72亿元、-5.68亿元。

今年一季度,蓝帆医疗归母净利润依然亏损9891.96万元。即便如此,健康防护业务,仍是蓝帆医疗营收贡献最大的板块。蓝帆医疗表示,该业务板块的产能利用率逐季走高,自2023年下半年起,除少量长期闲置的老旧产能外,公司已基本实现满产。

蓝帆医疗提到,今年上半年通过降本增效,毛利率同比提升8个百分点,带动健康防护业务亏损大幅收窄。虽然业绩边际有所改善,但仍未改变亏损局面。

至于蓝帆医疗的另一核心业务——心脑血管事业部,由于受冠脉支架国家集采的持续影响,这部分的增长速度和带来的营收还是赶不上健康防护业务。今年上半年,该部分实现销售收入约5.7亿元,同比增长约12%。

另外,振德医疗、稳健医疗等都面临着相同问题:市场需求退去、营收利润的下滑、不断攀升的去库存压力,以及新业务拓展未见成果的困境。不知谁将是率先破局的?

推荐阅读

2023中国创新药上市公司TOP15,揭示产业格局?

2023年对于国内上市创新药企来说,是面临巨大挑战和困境的一年,这些挑战来自外部环境也来自内部变革。

创新药新政没激起水花?Biotech企业:力度太小

过去一周时间里,多则创新药产业链“指南”没能在二级市场激起太大的水花,令不少行业参与者心寒:创新药板块已经没人关注了?

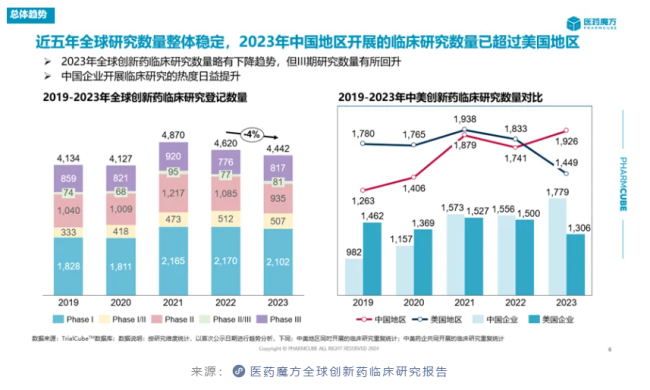

12款创新药进入III期,5款来自中国药企

根据全球临床试验收录网站clinicaltrials和中国临床试验登记平台chinadrugtrials,3月共12款创新药进入III期阶段,其中5款来自中国药企。

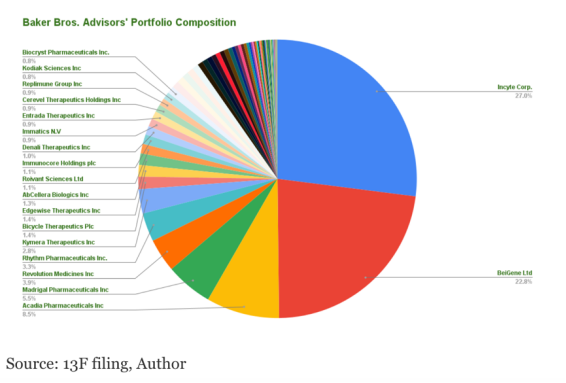

百济“神秘”大股东,狂“买”中国创新药!这家对冲基金有何来头?

Seagen曾经最大股东,百济神州第二大股东,康方合作伙伴Summit第四大股东,如今所投资的海思科海外合作方再登IPO舞台。

多地发布创新药鼓励政策:北京更全面,广州更实惠

4月7日晚,一份公告让行业炸了锅:北京市医疗保障局等9部门发布《北京市支持创新医药高质量发展若干措施》,向社会公开征求意见,9日截止。

百济神州总雇员过万,康方生物员工数大增18.7%,港股创新药企还有谁在“屯兵”?

“降本增效”似乎成为众多企业面向2024的一致方向,但在趋冷的大环境下,仍有创新药企在逆势“屯兵”。

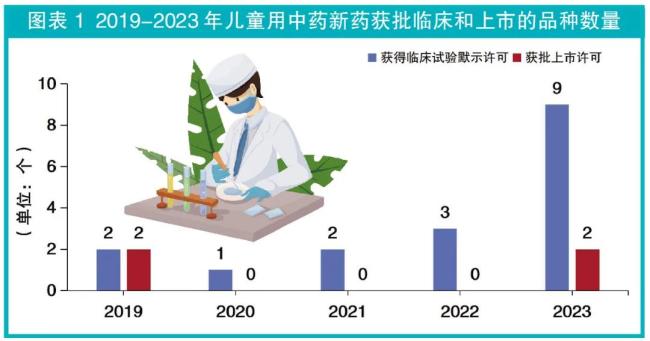

盘点:我国儿童用中药新药审批进展

中药在儿科领域临床中应用广泛,但儿童群体可用的中成药相对较少。2019年颁布的《中华人民共和国药品管理法》明确,国家鼓励运用现代科学技术和传统中药研究方法进行中药开发,同时鼓励儿童用药品的研制和创新。