再裁员1/4!市值从百亿到1亿,跌去99%后,明星Biotech“挥刀”续命

图源:网络

一则裁员重组消息,再次将明星Biotech蓝鸟生物推至聚光灯下。进入2024年,它情况似乎越来越糟糕。

近日,蓝鸟生物宣布,将裁员25%,以求节约20%的现金消耗,帮助公司在2025年下半年达到现金流平衡。截至6月底,蓝鸟生物拥有375名全职员工,此次裁员意味着将有近百名员工离开。

早在年初JPM大会上,蓝鸟生物已预警手头现金或仅能维持到2025年Q1。截至今年6月底,蓝鸟生物仅有约1.93亿美元的现金余额,其中包括4900万美元的限制性现金。此番,通过裁员重组,通过“续命丹丸”将延长至2025下半年。

围绕着这家明星药企,太多的故事可讲,它几乎遭遇了Biotech所有可能遇到的难题:研发受阻、产品上市屡遇波折、商业化困境及内部管理动荡,多重因素交织,最终导致市值缩水99%。其兴衰历程令人唏嘘,也让人警醒。

从籍籍无名走至高台

花了近30年,这家明星Biotech从籍籍无名走向高台;可仅仅四年,又再次进入漫长的黑暗期。

回顾蓝鸟生物的历史,最早由两位麻省理工学院教授创办,自1992年成立后,与大多数靠着技术起家的Biotech一样,沉寂多年,埋头研发。2001年,在首席执行官Walter Ogier的带领下,蓝鸟生物开始专注研发名为Lentiglobin的基因疗法,治疗领域为镰状细胞疾病和β地中海贫血症这两种全球最普遍的严重人类遗传病。

十年间,凭借这款基因疗法,蓝鸟生物一战成名。2010年,《nature》发布了一项临床试验结果,在蓝鸟生物Lentiglobin基因疗法的临床试验中,一位患有重型β地中海贫血的患者成功摆脱输血治疗,蓝鸟生物自此声名鹊起。

也是在2010年,蓝鸟生物最大股东Third Rock Ventures投资公司的合伙人Nick Leschly出任CEO,该公司一路高歌猛进,此后三年连年获得资本青睐。

一时间,站在潮头上的蓝鸟生物风光无两,并于2013年顺利登陆纳斯达克。与此同时,在研发及合作上,蓝鸟生物也频频获得青睐,与新基、Lonza Houston、TC Biopharma、GSK、诺华等企业展开合作,还收购了基因编辑技术公司Pregenen。

步入2018-2019年,蓝鸟生物直接迎来了前所未有的高光年份。2019年,蓝鸟生物首个产品Zynteglo获得欧盟有条件上市许可,用于治疗β地中海贫血症,成为首个遗传性血液病的基因治疗产品,并以177万美元的售价,成为“全世界第二昂贵的药品”。业界对于该产品的商业化也抱以厚望,并被Evaluate Pharma列为该年度最有价值的药物之一。同年,蓝鸟生物也被Fierce Pharma评选为“最有可能被收购的十大并购标的之一”。

这就是蓝鸟生物从籍籍无名走向高光的20多年。凭借着自身积累,蓝鸟生物成为“提到基因疗法”就绕不开的一大存在,被视为基因疗法先驱。

回看蓝鸟生物的成长历程,这典型反映了Biotech最为普遍的发展路径:先是科学家创业,再是投资人加入,不断吸引融资;在钱、人到位后,后又在优势领域推动产品上市,逐渐崭露头角。

然而,转折点发生在2020年,不少难题一一摆在了蓝鸟生物面前:商业化产品销售迟迟难达预期、在研产品轮番受阻、高管频频变动、企业现金流持续紧张,股价和市值跌跌不休。

明星Biotech的陨落与自救

伴随着产品上市,在商业化上逐渐凸显的困境,让蓝鸟生物看见了市场的残酷性。

先看首款商业化产品Zynteglo,进程便频频遇阻。一开始,由于生产规格及生产规范问题,蓝鸟生物将产品上市时间推迟至2020年上半年。但新冠疫情的爆发,再次打乱了蓝鸟生物的商业化计划,该产品上市预期再次改变。此后又几经变更,直到2020年7月该产品才重新开始推广。

更致命的是,产品的市场销售情况远不及预期。背后主要原因在于,由于基因疗法的特殊性,德国政府能接受的最高价格仅为蓝鸟预期一半左右,双方价格无法达成统一,因此蓝鸟生物于2021年选择停止在德国销售Zynteglo。

难以攻克的支付问题,让这款备受期待的产品几乎惨淡收场。刚上市之际,Zynteglo被Evaluate Pharma评为年度最具价值的药物之一,预估2024年的销售额将达18.7亿美元。然而到了2023年,Zynteglo才卖了1670万美元,距离预期时间仅剩一年,这一高预期几乎难以达成。

继首款产品商业化遇阻后,蓝鸟生物第二款基因疗法Skysona仍延续了头款产品的“惨淡”,2023年销售额仅为1240万美元。要知道,诺华的基因疗法Zolgensma也在2019年同期首次获批上市,到2022年,销售额就已经突破10亿美元大关。

再看于2023年底推出的第三款基因疗法Lyfgenia,同样遭遇了商业化难题。一面是,这款用于治疗镰状细胞病(SCD)的产品,以310万美元再次刷新了最昂贵药物定价,再加上镰状细胞病市场规模本身就极为有限,市场预期并不高,在该产品上市当日股价便大跌40%。根据GlobalData数据显示,美国的镰状细胞病市场仅有不到10亿美元。

随着上市产品商业化接连遇阻,蓝鸟生物的商业化能力难免受到了质疑。除了已上市产品,还有多款在研产品临床同样面临诸多不顺,不少管线只得夭折。

除此之外,伴随着蓝鸟生物成长的一批老臣也接连出走,“没钱没人”的局面使该公司步履更为蹒跚。据不完全统计,原首席执行官Nick Leschly,首席科学官Philip Gregory、首席财务官Chip Baird、首席运营官兼肿瘤学业务部门负责人Joanne Smith-Farrell、首席医疗官David Davidson医学博士先后离开了蓝鸟生物。

进入2024年,蓝鸟生物所面临的现实情况越来越糟糕,市值不足1亿美元,股价也再创新低,跌破1美元/股,退市风险逼近。

成立30多年来,蓝鸟生物始终未走上凭借自身造血,实现可持续创新之路,不免让人唏嘘。为了自救,如大多数Biotech一般,蓝鸟生物选择不断挥下“拆分剥离、裁员”的大斧头,以降本保现金流。

站在当前,从备受投资者追捧,到被投资者统一抛弃,又留给了Biotech哪些警醒与启示?或可从以下几点来看。

一是,更好的管理资金储备及流动性。回想蓝鸟生物在股价巅峰时期,叠加此前融资情况,资金储备看似无忧,却未能预见并有效应对随后而来的多重危机。更为关键的是,蓝鸟生物在股价反弹的宝贵时机,未能把握融资窗口,缺乏足够的未雨绸缪。

二是,专注于细胞基因治疗领域的蓝鸟生物,成为了该领域的个中翘楚,但也应该知道,这一细分市场本就狭小,目标患者群体有限,高昂的定价策略,完全可能会限制产品的市场渗透率。另外选择自主商业化的它,并未在海外市场更好地拓展。特别是在德国市场的定价失误,不仅未能成功打入医保体系,反而引发了负面反响,最终不得不退出德国市场,甚至影响了整个欧盟市场的布局。

而今,面对现金流愈发紧绷的现实困境,蓝鸟生物虽然通过裁员试图延长企业现金流周期,但蓝鸟生物最终能否脱困、何以脱困,仍有待观察。

推荐阅读

左手瘦身右手并购 海利生物收函

在业绩下滑的背景下,海利生物(603718)抛出了重组计划,拟进行重大资产购买及重大资产出售,一方面进军口腔修复业务,一方面剥离难以控制经营决策的相关资产。

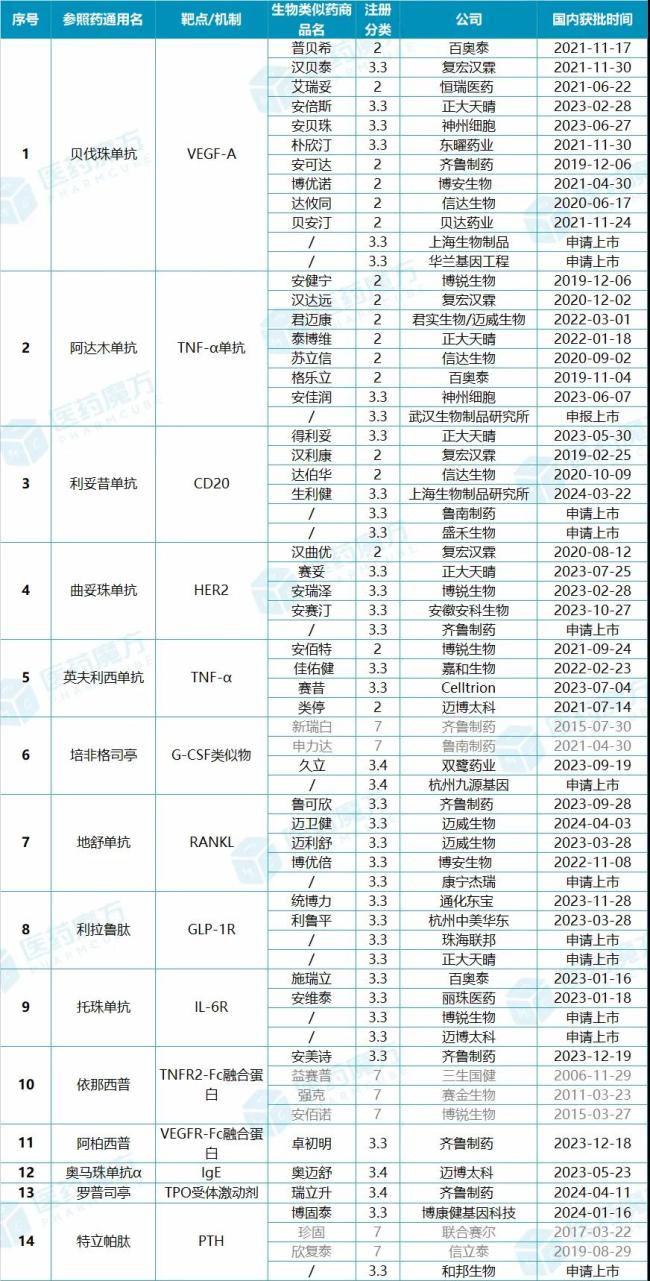

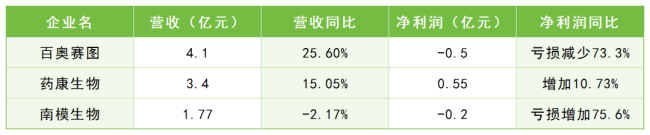

实验动物赛道红火!百奥赛图、药康生物、南模生物竞相卖鼠,谁是医药创新“最强辅助”?

伴随着全球新药研发壁垒越来越高,通过模式动物验证临床前候选药药效和安全性的重要性愈发凸显,模式动物市场成为新药研发领域的下一片蓝海。

IPO撤单 百英生物10.5亿募资落空

又一家CRO企业IPO撤单。深交所官网显示,排队一年有余、由“80后”查长春“掌舵”的CRO企业上海百英生物科技股份有限公司(以下简称“百英生物”)创业板IPO最终宣告终止。

美国FDAODAC全票通过,传奇生物CAR-T疗法重大突破

金斯瑞生物科技旗下传奇生物自主研发的西达基奥仑赛在国际肿瘤免疫治疗领域取得了又一重要突破。

万泰生物业绩爆雷,都怪默沙东和沃森?

8月22日晚,万泰生物发布2024半年报,上半年公司实现营业收入13.66亿元,同比下降67.19%;归属于上市公司股东的净利润为2.6亿元,同比下降84.7%。