上市一周滴答股价暴跌51.3%!5家出行企业正扎堆IPO,因为顶不住了?

五次递表后终于如愿在港交所敲钟的嘀嗒出行,成为了共享出行领域的第一股,但是资本市场的反应却没有想象中热烈。

6月28日,嘀嗒出行在港交所上市后即遭遇破发,股价从发行价6港元跌至4.65港元,此后几个交易日继续一路下跌,截至7月8日收盘,股价已跌至2.92港元,上市四天股价跌去近五成,总市值32.4亿港元,与2021年冲击IPO时媒体报道的百亿规模相距甚远。

而在嘀嗒出行之后,已通过港交所聆讯的如祺出行在两次递表后,也将于7月10日上市,每股发行价预计在34港元到45.4港元。

今年以来,出行领域迎来了一波IPO高潮,各家都在加速迈向资本市场。近日,曹操出行也已向港交所递交IPO招股书,申请主板上市,T3出行、享道出行,甚至两年前在美股退市的滴滴出行,都在今年传出了上市计划。

港交所集中对嘀嗒出行和如祺出行的顺利放行,无疑提振了其他出行企业和投资者的信心,但是嘀嗒出行IPO后的表现,又给资本市场泼了一盆冷水。

各有侧重

十年前,滴滴和快的网约车大战还让行业记忆犹新,十年之后,虽然行业格局已发生改变,但是出行领域激烈的竞争态势依旧不变。

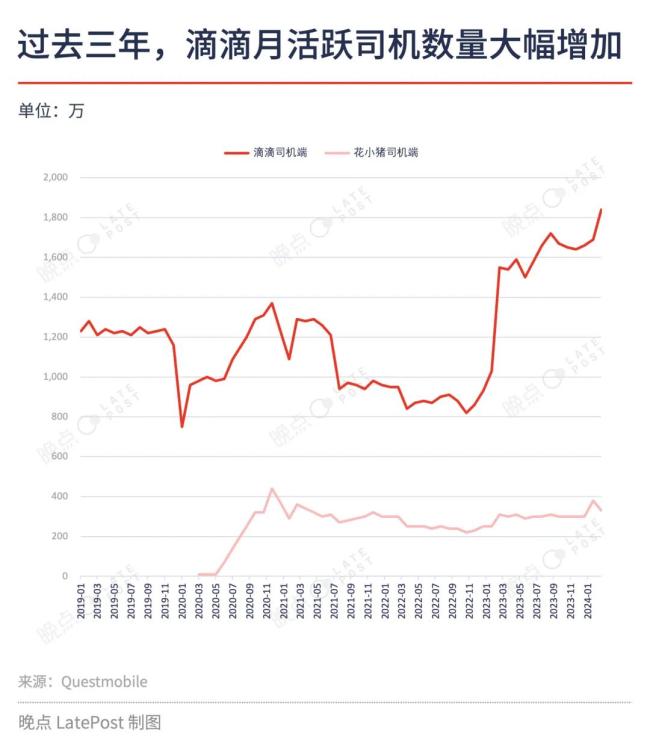

目前,整个出行领域滴滴一家独大的局面依旧不变,按GTV(总交易额)计算,2023年滴滴出行以1924亿元占有75.5%的市场份额高达,排名第一,排名第二的T3出行和排名第三的曹操出行,份额分别为6.2%和4.79%。

行业第一的位置无法撼动,其他各家出行平台只能走“小而美”的路线,战略各有侧重点。

诞生于2014年的嘀嗒出行,最早从顺风车领域起步,2017年上线出租车业务,专攻共享出行赛道。根据弗若斯特沙利文报告,按照搭乘次数计算,2023年嘀嗒出行以1.3亿次排名中国顺风车市场第二名,市场份额31.0%,总交易额86亿元。

和其他出行平台不同,嘀嗒出行作为信息分享平台,自身不拥有也不租赁车辆,顺风车的出行成本由车主和乘客分摊,因此嘀嗒出行作为平台方无需支付大量补贴来吸引用户下单。

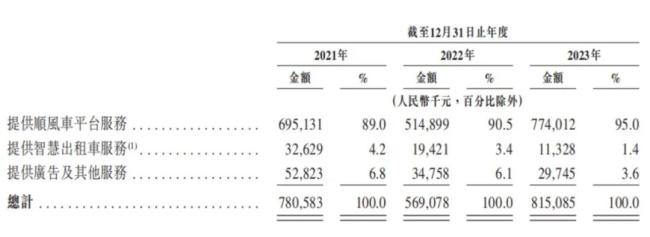

这种低成本业务模式,帮助嘀嗒出行快速实现了盈利。招股书显示,嘀嗒出行2019年首次盈利后,至今保持了连续五年的盈利记录。2021年至2023年,嘀嗒出行经调整利润分别为人民币2.38亿、0.85亿和2.26亿元。

与嘀嗒出行不同,如祺出行、曹操出行、享道出行、T3出行几家由传统汽车制造商孵化的出行企业,主营业务都是网约车服务。

其中,广汽与腾讯联合发起创立的如祺出行,主攻大湾区出行市场。根据弗若斯特沙利文报告,截至2023年底,如祺出行在大湾区的用户渗透率超45%,市占率仅次于滴滴出行,位居大湾区第二。

背靠吉利集团的曹操出行,选择了定制车业务作为突围手段,定制车在总运营车队中占比超过50%。截至2023年底,曹操出行的定制车车队拥有3.1万辆车,是国内规模最大的定制车车队。这些车辆全部采用换电模式,换电体系由吉利控股集团负责运营。

依托吉利集团的规模化效应和供应链谈判能力,让曹操出行的定制车拥有比普通支持换电的纯电动车更低的TCO(总体拥有成本)。招股书显示,曹操出行旗下的枫叶80V和曹操60两款车,每公里TCO仅为0.53元和0.47元,比其他换电车型减少32%—40%。

盈利魔咒

尽管出行领域的头部企业都找到了各自实现突围的发力点,但是一个无法回避的现实就是,在营销和运营成本不断攀升的当下,几乎绝大多数企业都无法破除亏损的魔咒。

这一点上,经过了五次递表才终获放行的嘀嗒出行,已经是出行领域唯一一家连续五年盈利的平台了。换言之,其他企业的业绩表现更差。

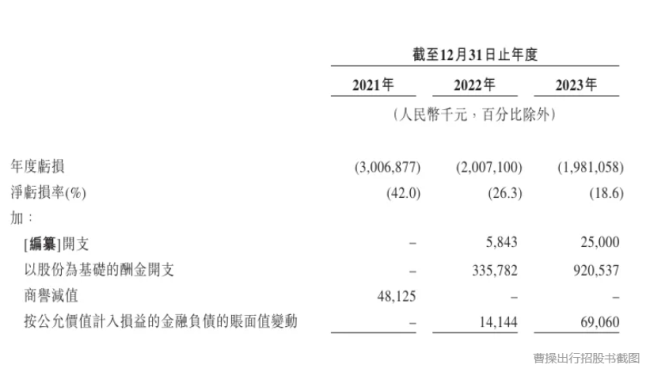

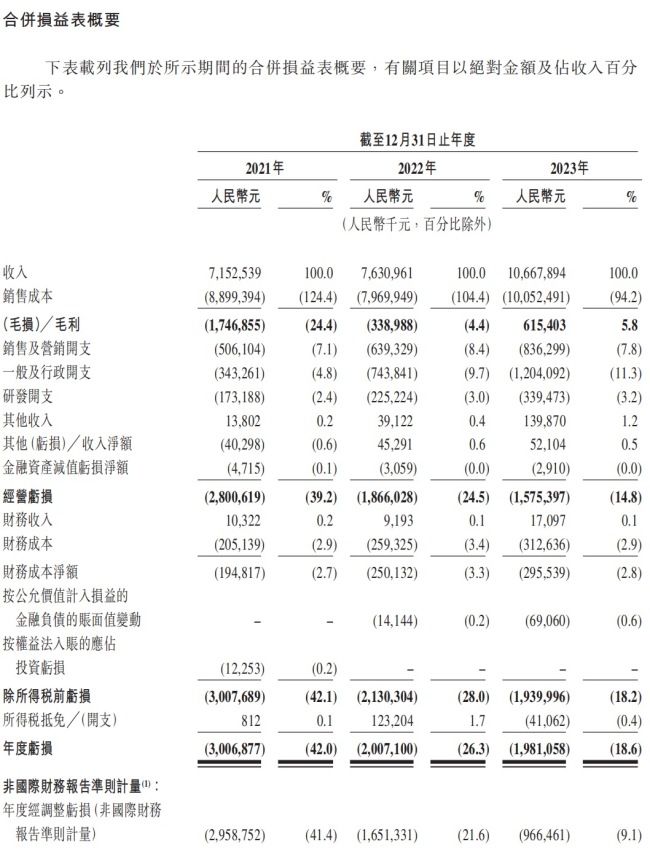

招股书显示,2021年至2023年,如祺出行净亏损分别为6.85亿元、6.27亿元和6.93亿元,三年累计亏损超过20亿元;曹操出行净亏损分别为30.07亿元、20.07亿元和19.81亿元,合计亏损达69.95亿元。

即便是行业巨头滴滴出行,2023年才首次实现年度净利润转正,盈利5亿元,盈利水平只是嘀嗒出行的两倍,但营收规模(1923亿)却是后者(8.15亿)的235倍。而2021年和2022年,滴滴出行的净亏损还高达500.3亿元和237.83亿元。

但是无论如何,领头羊滴滴出行已经实现了盈利,而包括如祺、曹操在内的其他网约车平台短时间内依然看不到盈利的曙光。如祺出行在招股书中表示,预计在2024年至2026年将继续产生净亏损及经营净现金流出。

除了自身业务体量小、覆盖范围有限,滴滴之外的出行企业们还面临着一个共同的难题,就是对高德打车这样的聚合平台的依赖程度不断加深,这也是阻碍它们降低成本、扭亏为盈的难点之一。

招股书显示,如祺出行来自第三方平台的订单量从2022年的1870万单增至2023年的5700万单,占总订单量的比重从28.3%增至58.6%。相应地,如祺出行自身的月均活跃乘客、平均乘车频率及年度乘客留存率,也分别从116万名、10.2次及31.0%减少至99.7万名、9.0次及27.8%。

而过去三年,第三方聚合平台为曹操出行贡献的GTV分别为39亿元、44亿元和89亿元,占同期总GTV的43.8%、49.9%和73.2%,比重不断上涨。曹操出行为此向聚合平台支付的佣金,也从2022年的3.22亿元,猛增至2023年的6.67亿元。

智驾突围

对于出行企业来说,盈利的关键是降低人工成本、提高运营效率,而砍掉了司机的Robotaxi(无人驾驶出租车)作为出行业务的终极形态,也成了各家出行企业布局未来的重点。

这方面,资金实力雄厚的滴滴出行从2016年就组建了自己的自动驾驶技术研发团队,通过自研模式将核心技术掌握在自己手中,再依托自身的运营平台优势,通过与广汽埃安这样的车企合作,由后者提供车辆,实现Robotaxi的落地。

相比之下,其他出行企业的体量规模无法支撑技术自研,更多的是采取和车企及自动驾驶公司联合开发的模式,对方提供自动驾驶技术解决方案和车辆,自己提供运营服务。有代表性的是如祺出行与广汽和文远知行的合作,以及享道出行与上汽和Momenta的合作。

如祺出行从2021年开始推动Robotaxi的开发及商业化,目前在广州和深圳推出了有人驾驶网约车和Robotaxi服务商业化混合运营服务。截至2023年12月31日,如祺出行的Robotaxi服务已运营累计20080小时,覆盖545个站点,完成450,699公里安全试运营里程。

同样在2021年,享道出行正式上线了L4级自动驾驶运营平台“享道Robotaxi”,在上海嘉定、苏州相城先后落地C端服务。2022年底,实现批量前装量产的享道Robotaxi 2.0车辆投放市场。2023年7月,享道Robotaxi在上海嘉定全面开启示范运营,正式迈入商业化试点阶段。

广交朋友,则是T3出行和曹操出行选择的发展模式。2020年12月,T3出行在江苏苏州联合整车企业、科技公司等30余家合作伙伴,共同发起成立国内首个自动驾驶生态运营联盟——鳌头联盟。2021年起,正式在苏州启动了Robotaxi的公开运营。

2023年3月,曹操出行发布自动驾驶战略,与中信科智联、Innovusion、云驰未来、黑芝麻智能、中智行等覆盖高精地图、激光雷达、芯片、智能座舱等多个领域的企业签署合作协议。基于合作协议,曹操出行将与生态位伙伴协同发展,形成一套开放性商业运营系统,以更低的成本为各类智能驾驶企业提供标准化商业运营赋能,最终实现高阶智能驾驶的规模化商业落地。

积极布局Robotaxi的开发及商业化,是出行企业们寻求新的增长曲线的必要之举,但是与此同时,这也会进一步增加它们的资金压力,这也让登陆资本市场、募集更多资金成了当下最迫切的事项。

如祺出行在招股书中表示,通过IPO募集的资金,将主要用于自动驾驶及Robotaxi运营服务研发、出行服务产品升级及运营效率提升、扩大用户群和提高市场渗透率,以及加强品牌知名度。

但与此同时,Robotaxi的技术何时能实现大规模落地,依然是个未知数,在行业前景尚不明朗的背景下,这反过来又为出行企业的盈利预期增加了不确定性。如祺出行就在招股书中坦言,无法确保能够成功将Robotaxi服务商业化,即使能够实现商业化,也无法确保能够实现财务预期。

写在最后

短期来看,出行市场滴滴一家独大的局面难以改变。而在激烈的市场竞争中能够牢牢守住一席之地的出行企业,必须拥有自己的核心竞争力,已经成功上市的嘀嗒出行,和即将迎来上市的如祺出行便是例子。

更丰富的融资渠道能助力企业实现市场扩张和技术升级,但是实现了上市的小目标,对出行企业来说,只是第一步。要打动资本市场,出行企业们还要讲出更精彩的故事。

推荐阅读

滴滴青桔召开合作伙伴交流会 探索共享出行新机遇

滴滴青桔“益出行、助环保、促发展、共治理”四大发展,共同探索绿色出行的新模式、新路径,为推动行业的健康发展贡献力量。