拟转任中国太平董事长,尹兆君能否冲破“业绩桎梏”?

图源:网络

万亿太平将迎新帅!

12月3日,根据界面新闻报道,中国太平正面临高层人事变动,中国太平保险集团副董事长、总经理尹兆君将接替王思东出任该集团党委书记一职,12月2日上午,中国太平已召开内部会议宣布这一任命。按照我国金融监管部门的任职流程,在履行必要的程序后,尹兆君将出任中国太平董事长。

从其过往战绩来看,在尹兆君与王思东搭档期间,中国太平表现较好。在今年的中期业绩发布会上,尹兆君透露,自2021年以来,按照旧会计准则计算,中国太平的总资产从不足1万亿元人民币增长至1.46万亿元,增幅达48%,至2024年中期更是突破了1.5万亿元大关;同时,营业收入也由2446.8亿元增长至2702亿元。

然而,在亮丽的总体数据背后,中国太平仍面临着诸多挑战。据了解,在原董事长王滨提出的“三年再造一个新太平”的宏伟目标驱动下,中国太平步子迈的过大,资产出现巨额减值现象,截至2024年年中,累计计提的资产减值已超过310亿元。

此外,当前中国太平的净利润高度依赖于投资收益,这也使得其净利润容易受到投资收益波动的影响。例如,在2022年,由于投资收益的下滑,中国太平的净利润便出现了大幅下跌。

在此背景下,若尹兆君成为新的董事长,如何打破业绩桎梏,或是其面临的挑战之一。

尹兆君将走上“帅位”

随着中国太平董事长王思东步入退休年龄,公司正式开启了领导层的交接程序。

据界面新闻报道,12月2日上午,中国太平开会宣布了尹兆君任中国太平党委书记的任命。按照流程,尹兆君有望在获得监管部门批复后,出任中国太平董事长。

公开资料显示,王思东出生于1961年,今年12月年满63岁,当前担任中国太平董事长兼任港股上市平台太平保险、太平人寿、以及太平资产的董事长。

而继任者尹兆君出生于1965年,现年59岁,从过往经历来看,尹兆君拥有丰富的银行业背景。1990年完成学业后尹兆君便加入交行,2005年起先后担任交行北京分行行长助理、山西省分行副行长等职,后又先后出任交行山西省分行、河北省分行、北京市分行行长兼北京管理部副总裁等职。

在交行工作约26年后,2016年,尹兆君从银行跨入保险业,调至中国人寿保险(集团)公司出任副总裁,2017年7月起开始担任中国人寿非执行董事。2018年1月至2021年1月,其兼任国寿投资保险资产管理有限公司(以下简称“国寿投资”)董事长。

据了解,国寿投资是中国人寿旗下的专业另类投资管理公司,业务范围涵盖股权投资、医疗与健康投资、养老养生投资、不动产投资、基础设施投资、特殊机会投资、资产与企业管理等领域。

在尹兆君任职期间,国寿投资的业绩快速增长。数据显示,2017年至2020年的营收分别为19.19亿、23.76亿元、38.85亿元、50.20亿元。

直到2021年,尹兆君才正式被调至中国太平系统任职。当前担任中国太平副董事长、总经理、首席风险官兼任太平保险副董事长、总经理以及太平财险董事长、太平养老董事长、太平再保董事长等职。

值得注意的是,近期中国保险行业的高层变动频繁。自2024年10月以来,包括中国信保、中国人保、中国人寿在内的多家副部级央企保险公司也相继完成了主要领导人的更迭。

投资战绩拉动利润

“王尹配”期间所取得的成就,无疑为尹兆君后续升任中国太平董事长铺设了道路。

2020年,受外部环境等因素影响,中国太平的盈利状况并不乐观。数据显示,报告期内,中国太平股东应占溢利为65.49亿港元,同比下降27.3%。

随着2021年尹兆君被调至中国太平并出任副董事长及总经理一职,在尹兆君与王思东的配合下,中国太平业绩也随之回暖。当年,集团实现股东应占溢利75.14亿港元,同比增长14.7%。

在今年的中期业绩发布会上,尹兆君也披露了按旧会计准则计算,中国太平自2021年以来,业绩持续增长。这三年,中国太平的总资产从不到1万亿元人民币增长48%至1.46万亿元,到2024年中期突破了1.5万亿元;营业收入从2446.8亿元增长至2702亿元;保费收入由2078亿元增长至2439亿元;寿险新业务价值由73.9亿元增长至86亿元。

具体来看,今年上半年,中国太平的投资端持续向好,持有的股票综合投资收益率为15.6%,跑赢沪深300全收益指数13.5个百分点,投资收益达372.42亿港元,较2023年同期又大幅增长57%,绝对额增长135.37亿港元。

此外,以2022年尹兆君担任董事长的太平财险为例。2019年至2021年,太平财险净利润一路下滑,甚至在2021年由盈转亏。具体来看,该阶段其净利润分别为4.73亿元、1003.25万元、-3.18亿元。2021年其保险业务收入也下滑了4.96亿元。

不过,就在尹兆君上任当年,太平财险实现保险业务收入增长6.96亿元,并实现扭亏为盈,从2021年的亏损3.18亿元变为盈利6.25亿元;财险综合成本率99.5%,同比优化6.4个百分点。

除了太平财险外,尹兆君还兼任太平养老的董事长。在他的带领下,太平养老的保险业务收入也实现了持续增长。从2021年到2023年,太平养老的保险业务收入分别达到了15.78亿元、77.89亿元和88.96亿元。

值得一提的是,尹兆君还积极推动了中国太平在“大养老”、“大健康”领域的布局和发展。目前,中国太平已经通过“自建+合作”的方式,成功建立了约50家养老社区。

隐忧难解

不过,在总体数据欣欣向荣的背后,摆在太平保险面前的问题着实不少。

作为中国唯一一家管理总部设在境外的副部级中管金融机构,中国太平不仅在国内市场上面临来自中国人寿、中国平安和中国人民保险等本土巨头的激烈竞争,在香港市场也需与汇丰、富通、友邦保险等国际金融巨擘一较高下。

面对如此激烈的市场竞争环境,中国太平采取了向外扩张的发展策略。在原董事长王滨提出的“三年再造一个新太平”的宏伟目标驱动下,中国太平在数年前号称经历了轰轰烈烈的跨越式发展。

然而,随着时间的推移,一些问题也逐渐浮出水面。其中,资产减值现象尤为突出,截至2024年年中,中国太平保险累计计提的资产减值已超过310亿元,这无疑对其财务安全造成了不小的冲击。

此外,中国太平的净利润过度依赖投资收益,这也使得其业绩易受投资收益波动的影响。比如在2022年,净利润的大幅下跌就受到了投资收益低影响。报告期内,中国太平内投资资产规模1.22万亿港元。净投资收益为485.73亿港元,同比增长8.9%;已实现及未实现资本利得由2021年的142.40亿港元下降至2022年的-85.49亿港元。这也直接导致中国太平投资收益下滑。数据显示,2022年,中国太平总投资收益为400.24亿港元,同比下降32%,总投资收益率下降2.04个百分点至3.31%。

在养老业务方面,中国太平亦投入巨资,但盈利能力却面临压力。2022年,太平养老实现净利润2.61亿元,但到了2023年,净利润却大幅下滑至979.35万元。尽管2024年前三季度太平养老的净利润回升至6654.74万元,但与2022年同期相比,仍有较大差距。

总的来看,目前险企布局养老社区可以分为“重资产”“轻资产”和“混合资产模式”三种,太平养老属于“混合资产模式”的代表企业。

不过,太平养老的“混合资产模式”有向“重资产”模式倾斜的迹象。例如位于北京顺义的“当代时光里养老社区项目”,原本由多方持股,但最终由太平人寿斥资20.85亿元全部收归旗下。

值得一提的是,在偿二代二期等因素影响下,中国太平的偿付能力也快速下滑,中国太平发布的2022年度偿付能力报告显示,截至2022年末,该公司核心偿付能力充足率约101%,同比减少93个了百分点;截至2022年末该公司综合偿付能力充足率约190%,同比减少17个百分点。

在此背景下,2023年8月,财政部向中国太平增资25亿元。截至今年年中,虽然当前中国太平的偿付能力有所回升,但核心偿付能力充足率仍与2022年初相差64个百分点。

总的来看,中国太平都需要更加谨慎地管理风险,优化资产配置,提升运营效率,以应对外部环境的变化和内部发展的需求。

推荐阅读

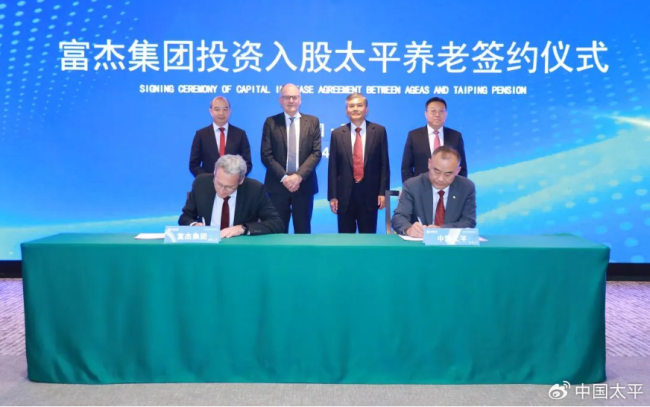

太平养老引“外援”,富杰集团欲以10.75亿拿下10%股权

成立二十载的太平养老即将迎来外资股东富杰集团,其拟以10.75亿拿下太平养老10%的股权。据悉,后者在养老金资产管理方面有着丰富的经验。

中国船舶拟吸并中国重工,2700亿“中国神船”呼之欲出?

继“中国神车”之后,“中国神船”即将来临。近日,“中船系”旗下两家千亿级上市公司计划实施重组,一旦成功,将为这场跨越十余年的船厂整合史画上句号。